El máximo accionista de Abengoa, Felipe Benjumea Efe

La banca sólo acepta echar a los Benjumea de Abengoa

La histórica familia accionista verá caer su participación por debajo del 3% desde el 60% anterior.

Noticias relacionadas

Es una de las dos líneas rojas que ha marcado la banca acreedora de Abengoa: que los Benjumea abandonen cualquier esperanza de retomar un papel activo en la gestión. La otra, no quieren oír hablar de quita, de dar por perdido parte del dinero que han prestado al grupo andaluz.

Aún quedan muchos aspectos por negociar en las próximas semanas, hasta que concluya el plazo del preconcurso de acreedores el próximo 28 de marzo, pero esos dos puntos son inamovibles, según indican fuentes financieras.

El expresidente de Abengoa dijo adiós a la gestión diaria de la compañía el pasado mes de septiembre, pero su ‘sombra’ sigue presente. Entonces, abandonó la presidencia voluntariamente para allanar las negociaciones que mantenía con la banca para cerrar una ampliación de capital de 650 millones de euros con la que salvar la compañía. Algo que no fue suficiente. La presidencia recayó entonces en José Domínguez Abascal que, en el pasado, fue secretario general de Universidades, Investigación y Tecnología de la Junta de Andalucía.

Planta solar de Abengoa.

Ahora, dentro del proceso de negociación en marcha, las entidades financieras quieren cortar por lo sano descartando que los Benjumea puedan recuperar cualquier tipo de poder. También perderán, según las citadas fuentes, su capacidad de influencia vía accionariado, donde su participación quedará reducida a la mínima expresión, a cerca del 3%.

La familia andaluza ha sido el accionista de referencia de Abengoa a través de una sociedad intermedia de la que es principal propietario. Se trata de Inversión Corporativa IC, con la que ha controlado más del 57% de las acciones del grupo. Estas, además, están divididas en dos categorías (acciones de clase A y B). Las primeras son las que garantizan el poder.

Una vez desembarquen los bancos en el accionariado, a través de una conversión de deuda por capital, los Benjumea se diluirán. Inversión Corporativa (donde están otras familias, como los Abaurre) verá reducida la participación a aproximadamente, el 8%. Y los Benjumea tendrán, entonces, menos del 3%.

El problema judicial

Relegando a Benjumea, los bancos no sólo quieren garantizarse un cambio en la gestión sino, además, alejarse de la batalla judicial que mantiene abierta el expresidente del grupo en la Audiencia Nacional.

El exdirectivo está acusado de un presunto delito de administración desleal al autoconcederse una indemnización millonaria antes de abandonar su cargo con la justificación de que, con ella, no se iría a trabajar a la competencia.

Su indemnización ascendió a 11,48 millones de euros, la misma suma que ha tenido que presentar ante la Audiencia Nacional como fianza para evitar su entrada en prisión. Hasta el pasado otoño, Abengoa no había informado ni a la Comisión Nacional del Mercado de Valores (CNMC) ni a los inversores de la existencia de algún tipo de indemnización para su expresidente ni para su ex consejero delegado, Manuel Sánchez Ortega.

En el caso del anterior CEO, sólo la retribución para garantizar que no se marcharía a la competencia superó los 4,4 millones. A ellos también sumó otros 3,3 millones como variable por objetivos.

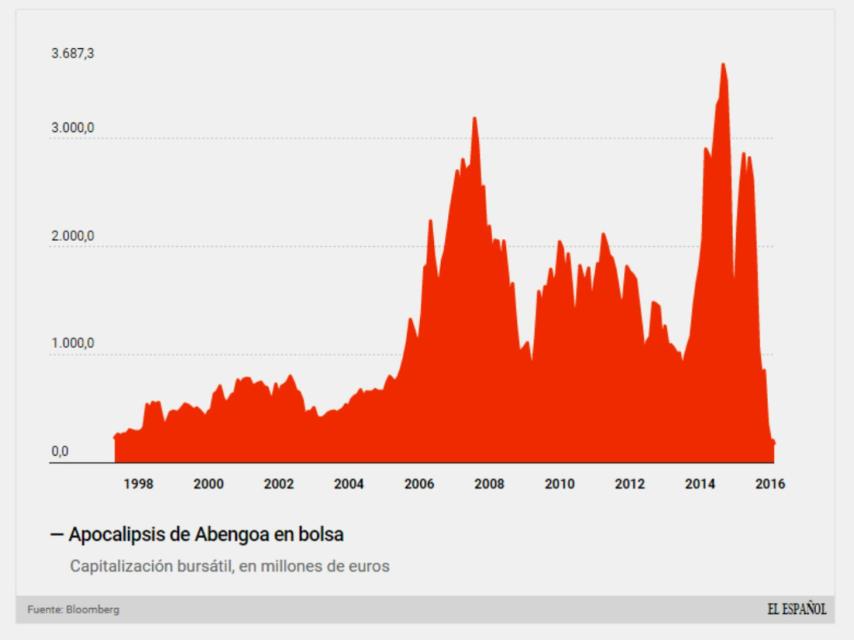

Evolución de la capitalización de Abengoa.

Se da la circunstancia de que Sánchez Ortega trabaja actualmente para BlackRock, una gigante firma de inversión y uno de los principales tenedores de bonos con quien Abengoa está negociando cómo reorganizar su deuda y, además, cómo conseguir la liquidez que le permita seguir funcionando.

La empresa necesita hasta 700 millones

El martes por la tarde, la compañía presentó a sus acreedores su propuesta de reestructuración financiera que pasa por una conversión de deuda por capital y, además, por una quita parcial, lo que la banca rechaza por completo.

Abengoa también necesita dinero para seguir funcionando. Hasta el martes, requería un préstamo de 165 millones de euros de aquí a marzo que, previsiblemente, concederán los dueños de los bonos a cambio de poner en prenda Atlantica Yield (la antigua Abengoa Yield, cotizada en Estados Unidos). Esta filial ya se ha puesto como garantía de préstamos anteriores con la banca. Pero la necesidad de fondos va mucho más allá, hasta entre 650 y 700 millones de euros, para poder seguir funcionando y pagar las nóminas de aquí a primavera.

A partir de ahora, con sólo un mes y medio por delante hasta que acabe el preconcurso, las negociaciones se acelerarán. Durante esta semana, la consultora KPMG tendrá que analizar, en nombre de los bancos, la propuesta de Abengoa. La próxima semana, las entidades financieras volverán a reunirse con la empresa. Están encabezadas por el denominado G7, integrado por Santander, Bankia, CaixaBank, Sabadell, HSBC y Crédit Agricole.

A finales de febrero, la firma de consultoría tendrá elaborada la respuesta a la reorganización financiera que propone Abengoa y que, según indican las citadas fuentes, pasará por ver qué negocios tienen viabilidad, qué deuda puede convertirse en capital y por la necesidad de buscar un socio, bien industrial o financiero, que dé garantías de futuro a la empresa.