Equipo directivo de Habitissimo.

La británica HomeServe compra el 70% de la española Habitissimo por más de 20 millones

Salen todos los inversores, liderados por el fondo Cabiedes & Partners, y los emprendedores se quedan controlando el otro 30%.

3 febrero, 2017 15:46La británica HomeServe, dedicada a servicios de emergencias y reparación, ha adquirido el 70% de la tecnológica española Habitissimo por un precio superior a los 20 millones de euros. La compañía llevaba en venta, como explicó EL ESPAÑOL, varios meses, después de que el grupo noruego Schibsted decidiera no adquirirla en 2015.

La operación está incluida en una adquisición conjunta también de otra empresa británica, Checktrade. Por ambas empresas ha pagado un total de 37 millones de libras (42 millones de euros, al cambio actual).

Según explica el fondo Cabiedes & Partners, el principal inversor de la empresa, lo pagado por la española asciende a más de 20 millones de euros. Del accionariado han salido todos los inversores, liderados por el propio Cabiedes y con distintos business angels como Jesús Monleón, Juan Margenat, Eneko Knorr, Albert Armengo o Ignacio González-Barros.

Los dos fundadores, Jordi Ber y Martín Gustavo Caldeu, han vendido una parte de sus acciones y se quedan controlando el 30% bajo el paraguas de la británica (tenían más del 50%, según las propias cuentas). Sobre esas acciones, HomeServe tiene una opción para adquirirlas “en un periodo de cuatro o cinco años”.

Según ha explicado la compradora en un comunicado, Habitissimo conecta a propietarios con profesionales de la reparación del hogar que cuenta con 3,6 millones de visitas única sde clientes, con actividad de nueve países.

Habitissimo y Homeserve continuarán operando como marcas únicas e independientes, pero "trabajando juntos para conseguir el mayor beneficio de esta asociación", según reconoce la empresa española en un comunicado. En ambas compañías se mantendrá la estructura actual, respetándose todos los puestos de trabajo.

Sin apenas capital

El caso de Habitissimo, con sede en Baleares, es una ‘rara avis’ en un sector como el de las ‘startups’ en España, donde el capital para invertir ha crecido de manera exponencial en los últimos años. Fue fundada en 2009, en el seno de la aceleradora de empresas catalana Seedrocket. En este tiempo, entre aportaciones de inversores externos y un préstamo de Enisa (empresa pública dependiente del Ministerio de Economía), ha recibido apenas más de 800.000 euros en diversas rondas de financiación.

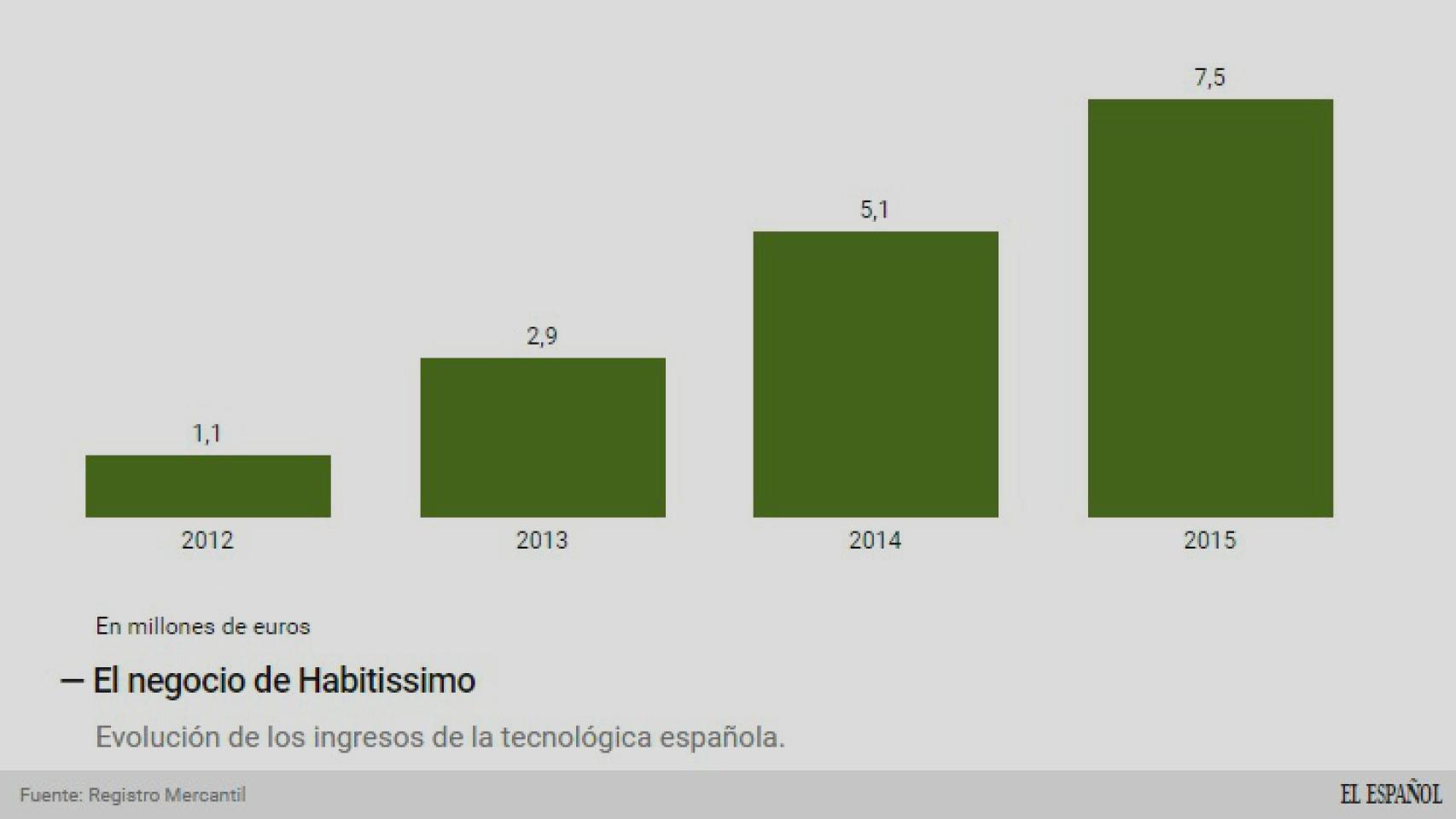

Evolución del negocio de Habitissimo.

La última de esas rondas de financiación tuvo lugar a principios del año 2016, después de que Schibsted rechazara ‘in extremis’ la adquisición. Con ella, el inversor principal, más allá de los dos fundadores, Cabiedes & Partners llegó a controlar hasta el 24% de la compañía.

Los q invertimos en @habitissimo en @seedrocket hacemos un 37x Sin grandes rondas los inversores y fundadores tenemos grandes retornos pic.twitter.com/1bae0WWg07

— jesus monleon (@jemonleon) 3 de febrero de 2017

Para Cabiedes representa, según ha explicado a este medio, un múltiplo de entre 15 y 20 veces lo que ha invertido en la empresa (ingresará en torno a 5 millones de euros). Otros inversores cercanos a la aceleradora Seedrocket -donde nació el proyecto-, como Jesús Monleón, han reconocido que han multiplicado por 37 su desembolso en la empresa.

La compañía, con sede en Palma de Mallorca, hoy tiene un negocio que crece de manera importante. Desde 2009, año de su fundación, hasta el pasado año 2015, ha incrementado sus ventas hasta 7,5 millones de euros. En el último ejercicio, las elevó un 31%. Desde el ejercicio 2012 es una empresa rentable. En el año 2015 logró un beneficio de 32.000 euros.

¿Quién es el comprador?

HomeServe es una compañía británica que cuenta con una valoración bursátil de 1.800 millones de libras. En su ejercicio fiscal de 2016 logró 686 millones de libras (878 millones de euros).

Con la incorporación de la española y la británica, el grupo tiene acceso, según confirma en su comunicado, a 24.000 y 21.000 profesionales, que combinados con la red con la que ya cuentan, ofrecerá el acceso "a más de 50.000 expertos certificados en más de 20 mercados".

MÁS VENTAS MILLONARIAS

Esta millonaria venta se sumaría a las que ya se han cerrado en los dos últimos años en el ecosistema emprendedor español. La transacción más importante por la cuantía fue la de Privalia a su competidor francés Vente-Privee por más de 450 millones de euros.

A esta se suman, la de Ticketbis, adquirida por Ebay por unos 165 millones de dólares; la de la 'española Olapic por 130 millones de dólares, o la de La Nevera Roja a Just Eat por 76 millones de euros.