“Checkmate honey, beat you at your own damn game, No dice honey, I'm livin' on an astral plane” Steven Tyler

Los peligros de la política monetaria ultraexpansiva ya los hemos comentado en muchas ocasiones. Incentiva el endeudamiento, la mala asignación de capital y la creación de burbujas en el mercado de bonos, mientras que los efectos positivos se muestran cada vez menos evidentes.

El jueves pasado Mario Draghi volvió a hablar de los riesgos en las estimaciones de crecimiento de la Eurozona, que continúan “a la baja”.

Efectivamente, el BCE reiteró la existencia de riesgos a la baja en las perspectivas de crecimiento y de inflación pero, lo más importante, volvió a hablar de la importancia de que los Estados lleven a cabo reformas estructurales y se mantengan en los límites fiscales -déficit- ante la posibilidad de que los estímulos se revisen.

¿Por qué? Draghi ya habla claramente de un riesgo de que el crecimiento se estanque y, sin embargo, la inflación comience a repuntar, aunque sea por el efecto base. Y si un entorno de bajo crecimiento y baja inflación es problemático para el sector financiero y los gobiernos, la estanflación es mucho más compleja. Un estancamiento económico con aumento de inflación por encima del crecimiento del PIB nominal nos llevaría a mostrar los efectos perniciosos de la “inflación por decreto”… La capacidad de inversión real y el consumo se resienten y el potencial de crecimiento se limita.

Es un riesgo que estamos viendo en EEUU, un aumento de la inflación del 1,5% de enero a septiembre de 2016 se une a expectativas de crecimiento reducidas a la mitad desde enero. Es cierto que lejos de la estanflación, pero que las estimaciones de crecimiento económico vayan en sentido contrario a las expectativas de inflación es peligroso… Y una de las razones por las que la Reserva Federal no se atreve a subir los tipos, aunque sea un ínfimo 0,25%.

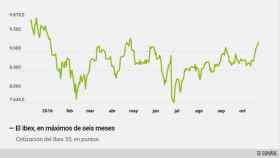

Durante la sesión de preguntas Draghi anunció que no existe ningún preacuerdo para actuar durante la reunión de diciembre, pero que un final abrupto del QE es “altamente improbable”. Esa frase ha generado un efecto evidente de “alivio” en los mercados financieros que se lanzaron a recuperar resistencias. Pero hay varios elementos negativos y positivos que nos deben mantener con cautela:

- Cuando se lanzó el plan de estímulos del BCE, la liquidez excedentaria era de 125.000 millones de euros. Hoy es de más de 837.000 millones. Eso muestra que el problema de la UE no es de liquidez, sino de demanda de crédito solvente.

- El mecanismo de transmisión está evitando otra recesión por exceso como la de 2008. Bien por el BCE. La demanda de crédito ha pasado de caer un 3%, según Draghi, a crecer un 3%. Eso muestra que la política de Draghi es la correcta dentro del mainstream. El crecimiento del crédito concedido no se dispara por encima del PIB nominal y se evita caer en la tentación burbujera de los monetaristas.

- La demanda de crédito solvente es aún muy débil. Y eso muestra que los agentes económicos son conscientes de los tres problemas fundamentales a la hora de buscar oportunidades: la sobrecapacidad acumulada en la UE (22% en sectores industriales), la ralentización de los países emergentes y el exceso de deuda (que a nivel global ha alcanzado 152 billones de dólares pero la capacidad de repago, según Moody's ha caído a niveles de 2007).

¿Por qué cautela? El BCE podría continuar con su programa de recompras sin afectar al mercado secundario de los bonos afectados y a la vez reducir la cantidad mensual de aumento de masa monetaria, ya que la liquidez excedentaria supera en mucho a las emisiones netas de activos incluidos en el programa.

Además, nos debería preocupar que la capacidad de repago de estados deficitarios y empresas se resienta en un entorno de extrema liquidez y tipos ultra-bajos. Nos muestra que el estímulo monetario perpetúa los sectores más endeudados y hace el sistema más frágil.

Draghi conoce perfectamente estos riesgos. Y mira hacia Japón y sabe que el error de acudir a estímulos eternos es un arma que se vuelve contra uno mismo. A pesar de tener unos tipos de deuda ínfimos y monetizar todo lo que puede, Japón se gasta cerca del 22% de su presupuesto en intereses. Draghi no es ajeno a dos riesgos en su política: la creación de otra crisis como la que sucedió a los megaestímulos de la UE de 2009 (que nos olvidamos que gastó el 1,5% de su PIB en estímulos y destruyó 4,5 millones de puestos de trabajo) y la estanflación.

Al final, nadie va a poder echar la culpa al BCE de no haber hecho lo que se le pedía. Corrección, le echarán la culpa igual porque se usará de chivo expiatorio ante el fracaso del dirigismo económico y una política fiscal que limita el crecimiento. El enorme “crowding out”, el efecto expulsión que supone beneficiar a los sectores deficitarios y de baja productividad, nos puede llevar a un periodo prolongado de círculo vicioso.

Endeudarse para “crecer”, entrar en desequilibrios desproporcionados porque los tipos son bajos, no conseguir el crecimiento estimado, cubrirlo con más impuestos y entrar en otra crisis.

La trampa de la liquidez es evidente. El círculo virtuoso es utilizar ese periodo para fortalecer balances, reducir desequilibrios, bajar impuestos y aumentar la renta disponible, que crezcan los sectores de alta productividad sin ser los “pagafantas” de financiar a los sectores rentistas, y con ello crecer de manera más sólida. Evitemos el camino de la estanflación que genera la inflación por decreto.