Planta de Abengoa en Sevilla. Reuters

Elliot, KKR y Centerbridge lideran el rescate de Abengoa con 1.200 millones de dinero nuevo

La compañía sevillana ha presentado las líneas de su reestructuración: necesita de 500 millones de euros en 2016 en avales para "reiniciar su actividad".

Noticias relacionadas

- Inminente salvación de Abengoa tras la rendición de Benjumea

- Las exigencias de la banca bloquean las negociaciones para salvar Abengoa

- Los 12 consejeros de Abengoa se suben el sueldo, mientras 23.000 empleados siguen sin cobrar

- Abengoa destituye a su presidente para forzar un acuerdo con la banca

- Abengoa, una 'partida de póker' de 9.000 millones en la que todos pueden perder

- Abengoa propone a la banca reducir su tamaño en un tercio para ser viable

- Los bonistas ejecutan su entrada en la filial de Abengoa en EEUU

- ¿Cómo salvar Abengoa? Tres caminos para su reestructuración

- Una energía (demasiado) verde para los Benjumea

La nueva Abengoa está en marcha, pero necesita del visto bueno de los inversores en sus bonos y acreedores para poder resucitar y salir del preconcurso en que se encuentra. En una conference call dirigida a fondos en Nueva York y Londres, la nueva cúpula encabezada por Antonio Fornieles (presidente) y Joaquín Fernández de Pierola (consejero delegado) ha desvelado algunos de los grandes inversores llamados a liderar el rescate financiero de Abengoa y copar su nuevo accionariado.

"Abengoa es una empresa viable, tiene una experiencia única en la construcción de proyectos y el tamaño de nuestra cartera de proyectos es suficiente para tener visibilidad en el futuro", dijo Fernández de Pierola, que estuvo respaldado en la presentación por Fornieles, Pedro Pasquín (Lazard), Tony Álvarez (Alvarez & Marshall) y Manuel Martínez-Fidalgo (Houlikan Lokey).

Los fondos Attestor Capital, Centerbridge, DE Shaw Group, Elliott Management, KKR Credit, Oak Hill Advisors y Värde configuran el grupo inversor que actuará de "ancla" para aportar los 1.200 millones de euros de dinero nuevo que necesita la empresa y que tendrán hasta un 55% de las acciones de la nueva Abengoa. La mayoría de los mencionados, junto a Blackrock y Delta AM, forman parte de los actuales acreedores de la empresa, que se quedarán con el 40% del grupo junto al comité bancario que conforman Banco Popular, Santander, Bankia, Caixabank, Credit Agricole y HSBC.

La nueva Abengoa.

Reducción del 70% en la deuda

Este grupo de seis bancos, tras la huida de Banco Sabadell, se ha comprometido a convertir su deuda actual a la nueva estructura financiera creada en torno a Abengoa. El plan de rescate contempla la inyección de dinero nuevo (1.200 millones de euros), la refinanciación de unos 550 millones de préstamos en vigor y la creación de una nueva estructura empresarial (Nueva Abengoa) que dé entrada los bonistas y bancos acreedores de la compañía. En total, unos 1.800 millones de euros.

Para que sea válido, los acreedores deben reunir apoyos a su plan con el 75% de la masa acreedora (unos 12.000 millones de deuda en curso que tiene Abengoa). Los antiguos accionistas tendrán apenas el 5% de la compañía, de manera que la familia Benjumea apenas tendrá un 2% del nuevo grupo.

Plan a 2020

"El acuerdo de reestructuración implica una reducción de la deuda por los acreedores del 70% de la deuda afectada", explicó la compañía durante la presentación a los inversores. De este modo, la deuda actual de 9.300 millones de euros -una vez realizadas las desinversiones y sacadas de perímetro algunos proyectos- se reducirá hasta los 3.940 millones, un 70% menos.

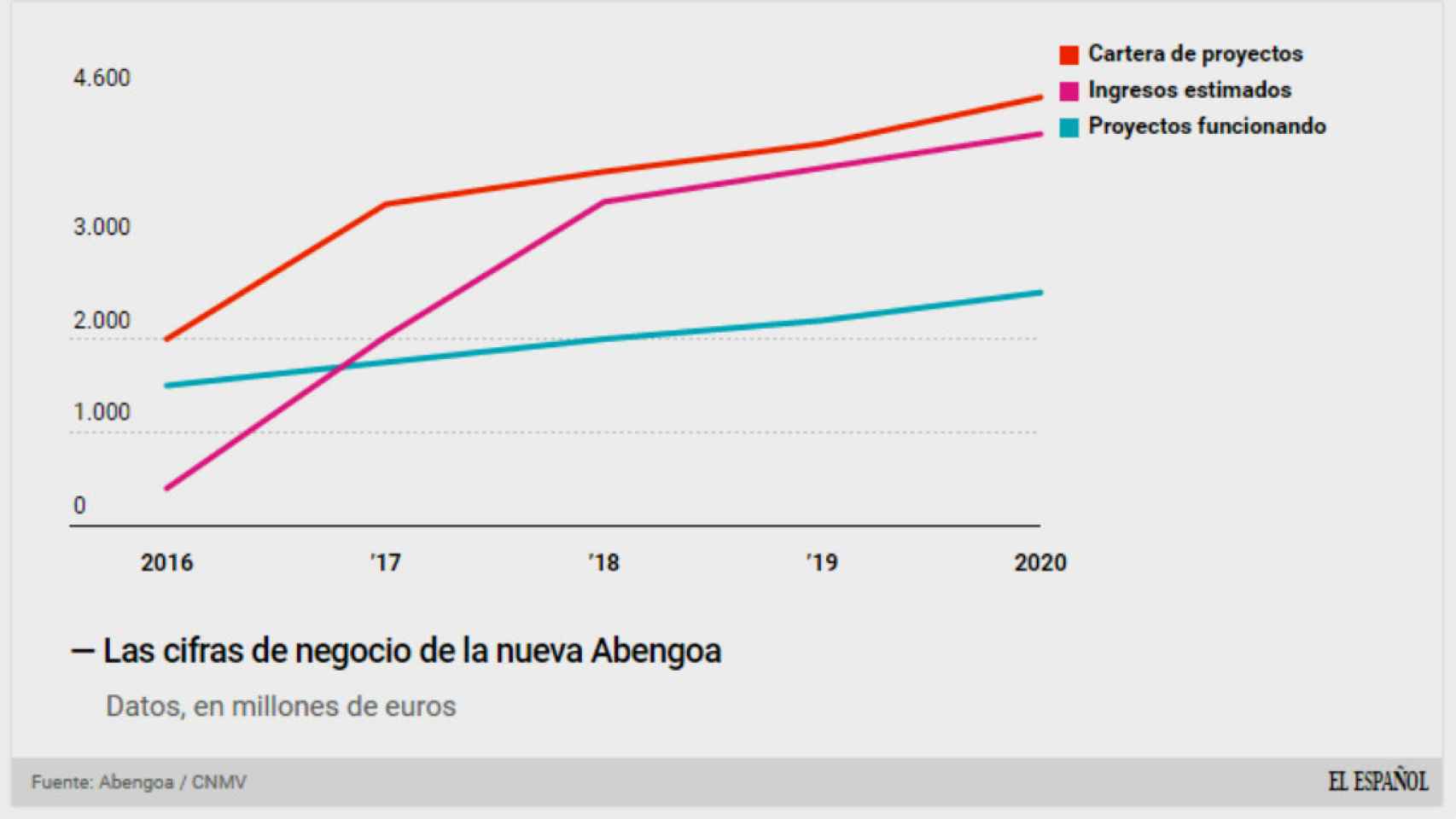

La nueva Abengoa tendrá un tamaño mucho menos, con una cartera de pedidos estimada que pasará de 2.000 a 4.600 millones de euros, y unos ingresos estimados que pasará de 396 millones en 2016 a 4.200 en 2020, según las proyecciones facilitadas a la CNMV. El resultado bruto de explotación (ebitda) sería negativo este año (-394 millones de euros) y positivo el que viene (20 millones), para crecer progresivamente hasta los 274 millones en 2020.