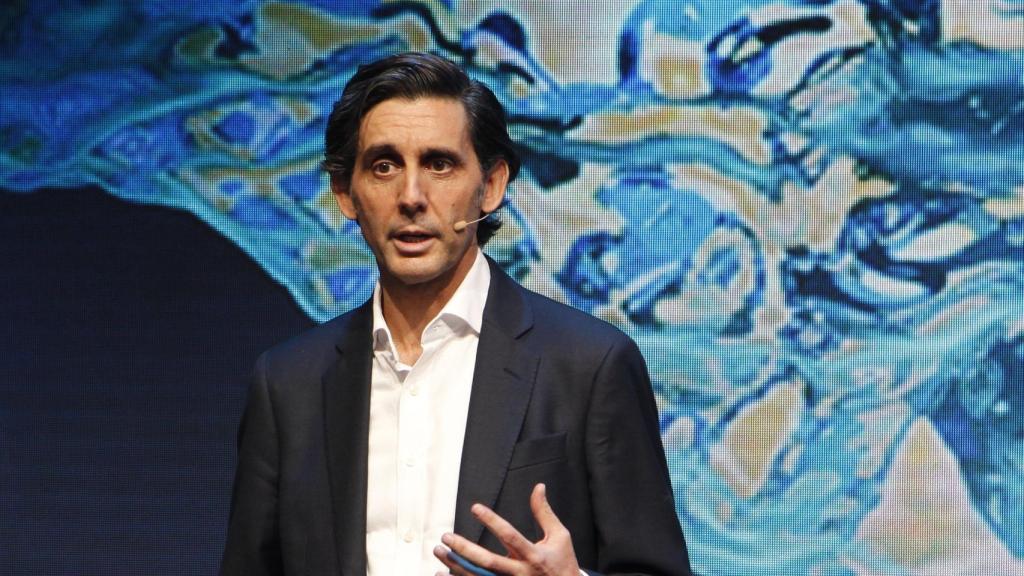

José María Álvarez Pallete, presidente ejecutivo de Telefónica, en una imagen de archivo.

La paradoja de Telefónica: gran demanda por sus bonos y su deuda, pero poco interés por su acción

La última emisión de bonos verdes demuestra que los inversores mantienen la confianza en la operadora de telecomunicaciones.

29 enero, 2020 02:20Noticias relacionadas

Telefónica cerró el pasado lunes la emisión del primer bono híbrido verde del sector, por un importe de 500 millones de euros y sin fecha de vencimiento. La demanda cuadruplicó la oferta, lo que confirma la confianza de los inversores en la compañía la misma semana que su acción ha vuelto a rozar mínimos históricos.

Este lunes la acción de Telefónica volvió a rondar los mínimos en Bolsa de los últimos diez años con 6,04 euros, el mismo suelo alcanzado el pasado 15 de enero. El pasado 23 de agosto llegó a sus mínimos con 5,94 euros.

La emisión de bonos se cerró con un interés del 2,5%. Un menor interés refleja la confianza en la rentabilidad del producto y, en definitiva, en la buena marcha de la operadora en el medio y largo plazo.

La compañía presidida por José María Álvarez Pallete cerró también una emisión de deuda por importe de 1.000 millones de euros y a un plazo de 10 años. La alta demanda de inversores institucionales permitió aumentar el importe emitido de 750 millones de euros a 1.000 millones de euros y fijar el cupón en 0,664%, reduciéndose en más de 20 puntos básicos sobre las indicaciones iniciales de precio.

Estas dos situaciones han generado una paradoja de difícil explicación para inversores y analistas. El bono se cerró con un 2,5% de interés -poco más de un 1% después de impuestos-, y la deuda al 0,66%. En los dos casos, los más bajos de la historia de Telefónica. Sin embargo, estos mismos inversores no compran las acciones de la compañía que están dando casi un 7% de rentabilidad.

Potencial de revalorización

La primera conclusión es que no estamos hablando de un tema de confianza. Los inversores no desconfían de Telefónica ya que han demostrado una gran demanda por los bonos de la compañía. No obstante, sigue persistiendo la reticencia a comprar acciones de la operadora.

La CEO de Blackbird Broker, Gisela Turazzini, indica que aunque parte de la teoría de carteras comulga sobre el mercado eficiente y propone la volatilidad como elemento de riesgo, la realidad es que "el verdadero riesgo existente en Bolsa es la quiebra de una compañía".

De esta manera, considera que no hay argumentación lógica más allá del miedo. "Si el mercado entendiera que verdaderamente hay un riesgo de quiebra en la compañía, la calidad crediticia de sus bonos estaría al nivel de la rentabilidad por dividendo que a estos precios ofrece la cotización. Por este motivo, considero que la operadora está claramente infravalorada y que tiene un notable potencial de revalorización".

Por su parte, para Eduardo Bolinches, director de la Escuela de Trading y Forex, efectivamente la rentabilidad actual de las acciones de Telefónica es elevada -un 5,38% según TradingView- pero los bonos dan una rentabilidad "asegurada" del 2,5% bruto y en cambio la acción están experimentado elevados niveles de volatilidad.

De hecho, agrega que existe también la incertidumbre del comportamiento del dividendo. Comprando acciones de Telefónica actualmente "te la juegas a una suspensión como ocurrió en el 2012".

Crecimiento del 3,76%

Bolinches se refiere a julio de 2012 cuando la operadora anunció que suspendía el dividendo con cargo a los resultados de 2012 (1,5 euros por título) y redujo a la mitad (0,75 euros) la retribución prevista para 2013.

Con todo, Turazzini agrega que Telefónica viene siendo castigada injustamente por el mercado, "principalmente debido a las dudas que el mercado tiene sobre el modelo de negocio futuro de la operadora, así como su elevado nivel de deuda".

De hecho, y al hilo de la buena recepción de la colocación de bonos y de deuda, este martes la acción se ha disparado hasta llegar a los 6,27 euros, esto es un 3,76% de crecimiento en un sólo día.

En el mercado se considera que los bonos han impulsado la acción, aunque está por ver si este empujón puede mantenerse en el tiempo y alejar definitivamente los fantasmas del mínimo histórico de cotización que han rondado la compañía durante el mes de enero.