La guerra ‘cloud’: la hegemonía de AWS ante el despliegue geográfico de Microsoft

La guerra ‘cloud’: la hegemonía de AWS ante el despliegue geográfico de Microsoft

AWS sigue liderando el negocio de infraestructuras en la nube, pero Microsoft está acechando su posición a base de extender su mancha geográfica de forma mucho más agresiva que su rival.

30 octubre, 2020 07:00El lenguaje bélico siempre es muy socorrido a la hora de plantear esa clase de competiciones en las que se juega el todo por el todo y donde hay tantos contendientes que resulta casi obligado que alguno de ellos cause baja en el camino mientras que otros se lleven la gloria. También sirve como metáfora perfecta para recordarnos de que, aunque alguien parezca ir venciendo la batalla en un momento dado, puede que no acabe por vencer la guerra.

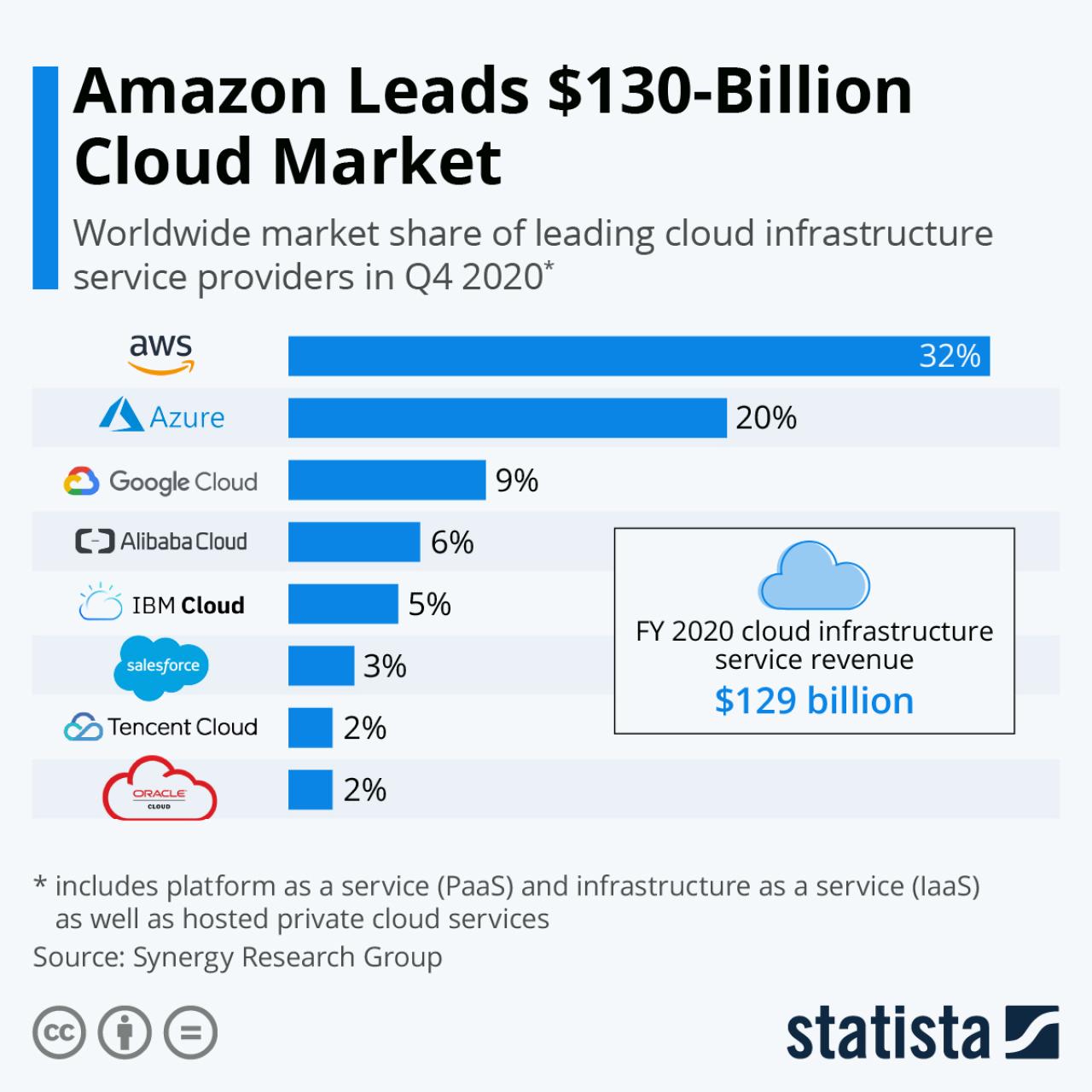

Esta terminología, agresiva o no, se lleva aplicando desde hace bastante tiempo a la llamada "guerra cloud", la pugna por liderar el negocio de los servicios en la nube que son ya el modelo de despliegue por defecto para todas las compañías. Un negocio que, en julio de este año, estaba valorado en nada menos que 111.000 millones de dólares a escala mundial. Y eso solo en las patas de infraestructura y plataforma como servicio (IaaS y PaaS) que son las que nos ocupan hoy.

¿Cómo va a haber una disputa real en este mercado, si hay un líder -Amazon Web Services- que capta el 33% del mercado, siempre según los datos de Synergy Research Group? Es incontestable que es el referente en la actualidad y que sigue creciendo en términos de facturación pero, una mirada más detallada arroja una tendencia no tan positiva. El 33% de 'market share' actual es exactamente el mismo que el ostentado en el mismo informe del tercer trimestre de 2019. Y, desde 2015, apenas ha incrementado su participación en dos puntos. Dicho de otro modo: AWS está creciendo menos que sus rivales directos, que le ganan terreno a pasos agigantados.

Amazon Leads Cloud Market

Gran parte de la culpa en ese sentido la tiene Microsoft, que con su propuesta Azure copa ya el 18% del mercado de infraestructura y plataformas como servicio. Como comparativa de su crecimiento, en 2015 solo conseguía convencer al 9% del mercado. A su favor, la fácil integración con productos de la casa, un logrado trabajo en materia de inteligencia artificial y una interfaz que combina al mismo tiempo la sencillez de AWS -perfecta para desarrolladores de toda índole- con la categoría profesional que demandan las grandes corporaciones e incluso los gobiernos que dan el salto a la nube pública. Pero el verdadero secreto de su éxito está en otros lares. De hecho, en muchos lares.

Y es que es su capilaridad geográfica la que le permite ofrecer servicios de proximidad y adecuarse a regulaciones diversas con suma facilidad. No en vano, Azure es la propuesta que más regiones activas tiene en su oferta cloud (más de 60) con la apertura próxima de otras muchas en Austria, Bélgica, Grecia, Nueva Zelanda y, por supuesto, España. La comparación con AWS es, de nuevo, odiosa: los de Jeff Bezos y Andy Jassy sólo tienen 24 regiones lanzadas.

Aunque todavía no tenemos fecha para la apertura de la región de datos de "España Central", como la denomina Microsoft, sí que sabemos que no sólo será una región al uso, sino que también contará con zonas de disponibilidad. Esta consideración se le otorga a "ubicaciones físicas únicas dentro de una región de Azure" en el que "uno o más centros de datos están equipados con alimentación, refrigeración y redes independientes". De acuerdo a Carolina Castillo y Enrique Rúiz Pérez, desde el Canal de Microsoft en España, su negocio cloud está creciendo a un ritmo del 48% anual, superando por mucho al resto de áreas de trabajo del gigante de Redmond.

Por debajo de los dos grandes, la "guerra cloud" es mucho más heterogénea y marcada por diferentes aproximaciones a este segmento de actividad. Con la salvedad de Google (que sí es un rival comparable a Microsoft y AWS, pero que parece haberse acomodado en la tercera plaza sin capacidad de plantar cara real a sus dos contendientes), el resto son proveedores con particularidades que les pueden hacer líderes en parte de la tarta de la nube, pero no de su conjunto.

Por ejemplo, en cuarta y séptima posición aparecen respectivamente Alibaba Cloud y Tencent Cloud. Ambas son las respuestas de sus respectivas multinacionales al negocio cloud occidental, pero su presencia y fuerza comercial fuera de Asia les impiden un progreso sustancial en estas lides. Por no hablar de que, en plena dispuesta geopolítica con la privacidad y la regulación por bandera, el negocio más sensible de grandes compañías o gobiernos de Europa y EEUU rara vez podría acabar en sus manos.

Y, por otro lado, nos encontramos a IBM Cloud, Salesforce y Oracle. Los tres son proveedores clásicos del mundo del software empresarial. De ellos, solo Salesforce es nativo 'cloud', pero su gran fortaleza radica en el software como servicio, pese a lo cual consigue superar a su antaño archienemigo Oracle en su propio terreno. Por su parte, IBM Cloud se beneficia claramente de la integración de Red Hat que le ha ayudado a ser el referente dentro de las aproximaciones híbridas a la nube y máxime cuando se empiecen a encarar las migraciones de los grandes sistemas 'legacy' en los que el Gigante Azul tiene un dominio casi hegemónico.