Sede del Banco Central Europeo en Fráncfort

El dinero del BCE fracasa a la hora de estimular el crédito en España

El número de préstamos que se conceden actualmente sería el mismo sin las compras mensuales de Draghi.

27 octubre, 2015 18:01Noticias relacionadas

El Banco de España despeja hoy una de las mayores incógnitas que orbitaban en torno al billonario programa de compra de activos del Banco Central Europeo (BCE): ¿está llegando a la economía real? La entidad ha inyectado en los mercados financieros casi medio billón de euros desde marzo, cuando empezó las compras del QE, dinero que ha permitido relajar los costes de financiación de los Estados de la eurozona (salvo en Grecia) hasta mínimos históricos y también de las grandes empresas que emiten en los mercados. Sin embargo, la gran duda era ¿ha llegado este dinero a la economía real?

La respuesta es que los bancos españoles no han modificado sus criterios de aprobación de los préstamos por haber tenido financiación más barata, según se desprende de la encuesta sobre préstamos bancarios elaborada por el Banco de España. En otras palabras: los criterios que emplean las entidades para aprobar sus créditos son los mismos que hubiesen firmado sin el programa de compras del BCE, por lo que su impacto en el número de préstamos ha sido insignificante. Además, los bancos creen que no mejorará, al menos, durante los próximos seis meses.

La banca está sujeta a unas mayores exigencias de capital y solvencia que han obligado a las entidades a limpiar su balance de activos dudosos y fortalecer su posición financiera. Este proceso no es compatible con abrir el grifo del crédito sin restricciones, lo que reduce las posibilidades de que todo el dinero del BCE acabe llegando a los hogares y las empresas. Además, los bancos alegan que no encuentran demanda solvente para conceder todo el crédito que les gustaría y que ahora tienen que estudiar mejor el perfil de los hogares y las empresas que piden préstamos para no disparar sus niveles de morosidad.

¿Dónde está el dinero del BCE?

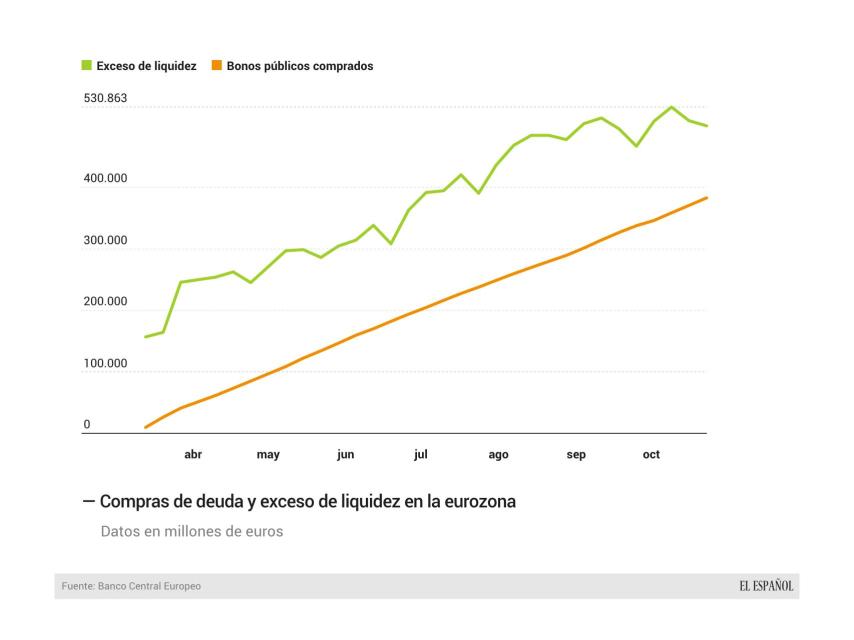

El BCE ha lanzado casi medio billón de euros al mercado con sus compras de activos, esto es, casi 500.000 millones de euros, si no ha llegado a la economía real, ¿dónde está este dinero? La mayor parte está atascado en los propios bancos, que están inuindados de liquidez que no canalizan al crédito. Según los datos del BCE, el exceso de liquidez en la banca alcanza ya los 526.000 millones de euros, 350.000 millones más que antes de que la autoridad monetaria empezara el QE. Todo ese dinero que le sobra a la banca ha ido aumentando al mismo ritmo con el que el BCE compraba bonos públicos, lo que significa que una buena parte del dinero que ha lanzado la entidad con las compras, se ha quedado atascado en la banca. (La cifra del exceso de liquidez se obtiene sumando el exceso de reservas que acumulan los bancos una vez descontadas las reservas mínimas exigidas y el dinero que aparcan en el BCE en la facilidad de depósito, una vez descontado el dinero que piden de la facilidad de crédito)

Compras de deuda y exceso de liquidez en la eurozona

La noticia positiva para las empresas y los hogares es que la encuesta realizada por el Banco de España sí refleja que las entidades mejoraron sus criterios de concesión de créditos en el último trimestre por primera vez desde el estallido de la burbuja, aunque no se debiese a las compras del BCE. Las entidades también indican que recibieron una mayor demanda de crédito entre julio y septiembre.

Mejores condiciones

Todo el dinero inyectado por la institución sí que está consiguiendo mejorar las condiciones que aplican las entidades españolas. El acceso a la financiación barata permite conceder los préstamos con un tipo de interés más bajo, lo que sirve para aliviar la factura financiera de las empresas y los hogares que están en una situación más sólida. El 70% de las entidades encuestadas indican que las compras del BCE sirvieron para mejorar las condiciones de los préstamos a empresas no financieras, el 60% para los préstamos a hogares para el consumo y el 56% para las hipotecas.

Las entidades también son optimistas de cara a los próximos seis meses y creen que seguirán relajando las condiciones aplicadas a los créditos, aunque en un porcentaje menor. El 60% estiman que mejorarán sus préstamos a las empresas, el 50%, en el caso del crédito al consumo y el 44%, en el de las hipotecas.