No por conocida la historia deja de ser aleccionadora. En 1980, el economista Julian L. Simon apostó 1.000 dólares con el ecologista Paul Ehrlich a que “el costo de las materias primas no controladas por los gobiernos (incluido el trigo y el petróleo) no subirá en el largo plazo”. Ehrlich, que publicó el libro The Population Bomb en 1968 con la tesis neomaltusiana de que el planeta sería incapaz de alimentar a tantos habitantes, sostenía que las materias primas serían cada vez más y más caras porque estaban agotándose. Simon, en cambio, defendía que gracias al avance tecnológico, dichos minerales serían cada vez más abundantes y baratos.

Simon desafió a Ehrlich a que invirtiera 1.000 dólares en cinco minerales (cromo, cobre, níquel, estaño y tungsteno) y eligió 1990 como fecha de liquidación de la apuesta. Si el precio aumentaba significaba que los minerales habían comenzado a escasear. En la década de 1980 la población mundial pasó de 4.400 millones a casi 5.300 millones. Muchos creyeron que Ehrlich ganaría, pero no fue así. Cuando se liquidó el paquete, en septiembre de 1990, el precio ajustado por la inflación había bajado. Ehrlich le mandó a Simon un cheque por la diferencia: 576,07 dólares.

De manera automática, la sabiduría popular asocia la subida del precio al agotamiento del recurso. Hoy, con el precio del crudo cayendo hacia los 29 dólares por barril -niveles que no se veían desde 2004-, nadie inquiere si acaso hemos descubierto otro planeta lleno de petróleo. Por eso, cuando alguien preguntaba en 2012 si el petróleo subía de precio porque se estaba acabando, solía contestar citando al profesor Juan Luis López Cardenete del IESE: “El petróleo a 4 dólares probablemente ya se acabó. Pero queda mucho a 40, a 80 y no te digo nada a 200 dólares”.

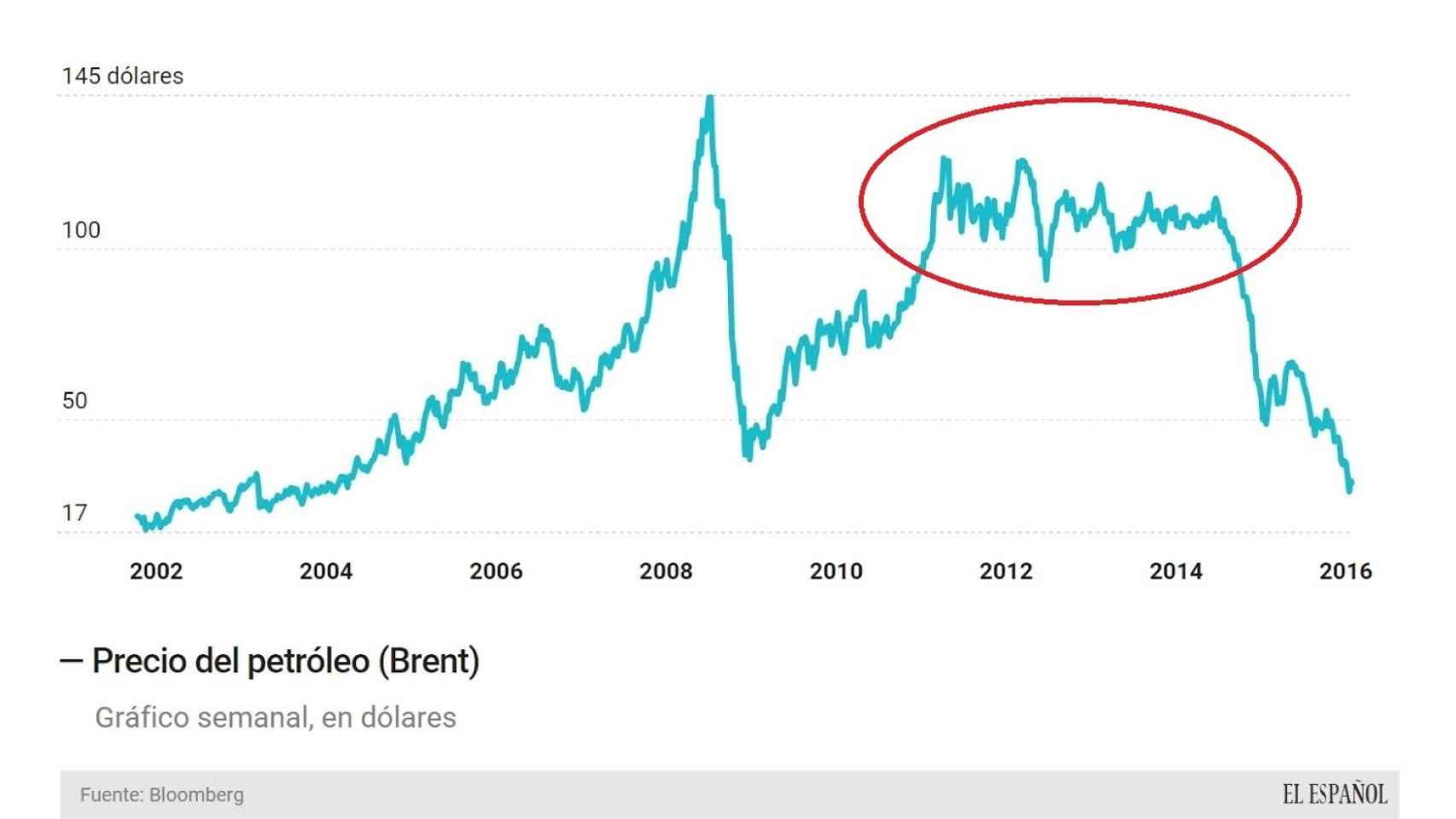

Evolución de los precios del crudo desde 2002

Esta semana se celebró el 13º Encuentro del sector energético organizado por IESE y Deloitte, cuyo director académico fue López Cardenete. En él, Mariano Marzo, profesor de la Universidad de Barcelona, habló de que “en julio de 2014 se produjo el fin de un superciclo del petróleo”. Marzo explicó que los tres años de precios altos (una media de 105 dólares por barril) registrados entre 2011 y 2014 “sembraron el tiempo” que ahora vivimos.

Las causas de la caída “meteórica” del precio del petróleo expuestas por Marzo han sido:

-Hay más petróleo disponible del que se creía: Se ha producido un exceso de oferta ligada al increíble aumento del shale oil (petróleo de esquisto) en EEUU. Esta revolución pasó inadvertida en Europa donde sólo se la ha observado desde la perspectiva medioambiental. EEUU en un año incrementó su producción más que en los cien años precedentes.

-La OPEP deja de controlar los precios: Frente a la llegada del shale oil, el oligopolio de productores de crudo agrupados en el cártel de la OPEP (Organización de Países Exportadores de Petróleo) se vio obligada a reaccionar. El 14 de noviembre de 2014 abandonó la horquilla de precios que defendía. Ahora, su propósito es que sus miembros no pierdan cuota de mercado y garanticen que no se suspenda el suministro. Arabia Saudí, además, renunció a su papel de “cerrar el mercado”, es decir, quitar o poner el crudo necesario para defender un determinado precio.

Hace un año, algunos expertos vaticinaron que el ciclo bajista había llegado a su fin. Se equivocaron. Según Marzo, llevamos más de 600 días sin una recuperación consistente de los precios. El anterior ciclo bajista fue en octubre de 1997 y duró 436 días. El exceso de oferta ya se extiende por ocho trimestres.

¿Por qué falló la recuperación del precio anunciada? Según el profesor de la Universidad de Barcelona, la recuperación falló por el frenazo de la economía china y de los países emergentes, porque la oferta ha seguido aumentando -Rusia ha batido récord históricos de producción en la era postsoviética e Irán acaba de volver al circuito internacional- y porque la industria del shale oil ha resistido más y mejor de lo que se pensaba (previsiones alegres de los saudíes de 2013 decían que entre 60 y 80 dólares tendrían que cerrar).

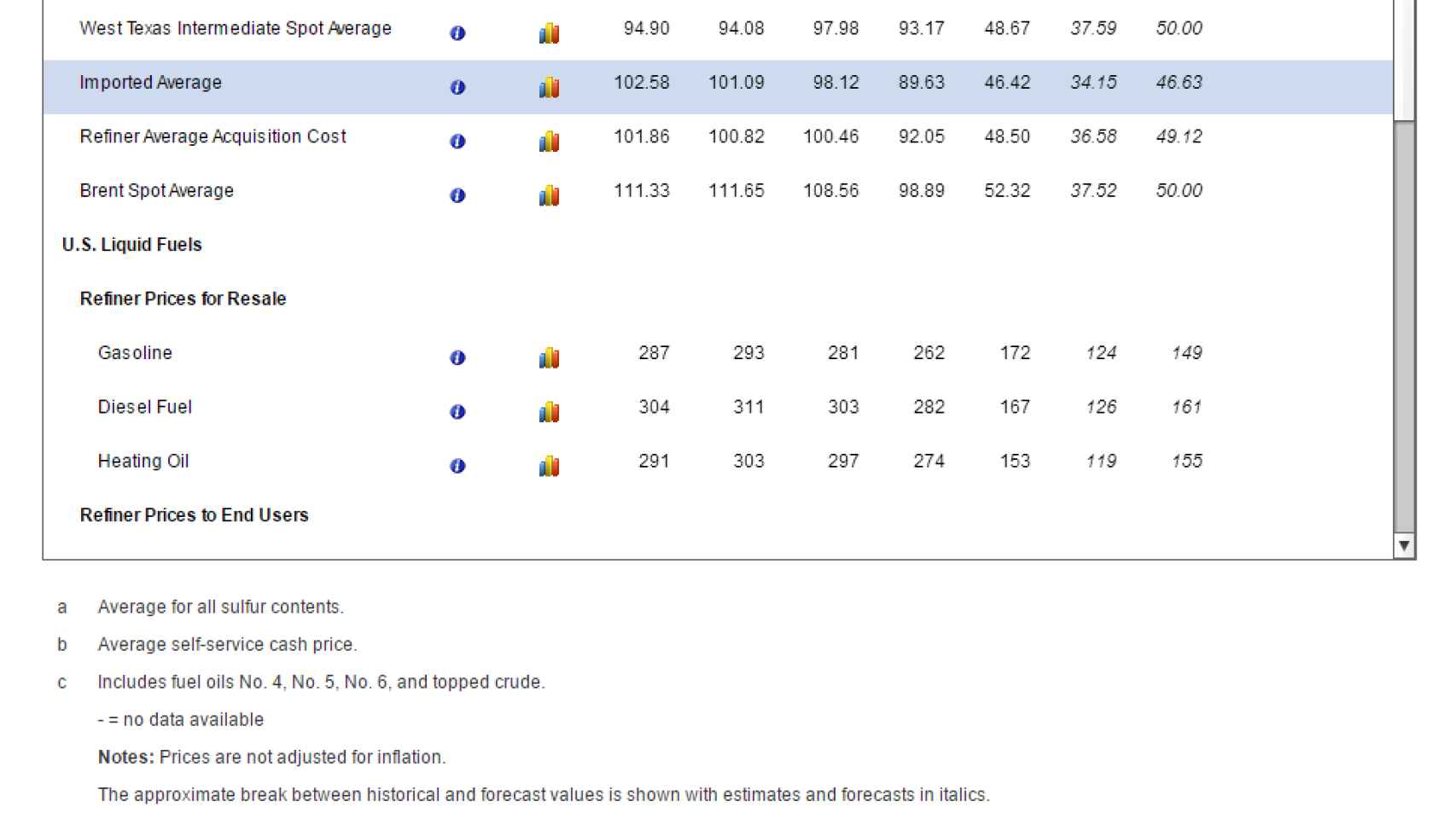

Marzo afirma que “seguramente estamos en una situación próxima a que los precios toquen fondo. Con toda seguridad la recuperación que se espera será lenta”. Las últimas proyecciones de la Administración de Información de la Energía de EEUU predicen que el precio promedio del West Texas en 2016 bajará hasta 37,59 dólares (desde 48,57 dólares en 2015) y en 2017 subirá hasta 50.

Precios futuros del crudo según la Agencia de EEUU de Información sobre Energía.

Con todo, la Agencia Internacional de la Energía (AIE) ha explorado en su World Energy Outlook de 2016 un escenario de precios bajos del petróleo más duradero. En este ejercicio, considera la posibilidad de que en 2025 el barril no llegue a los 60 dólares cuando la previsión anterior era de 90 dólares. Según este análisis de la AIE, se requieren cinco condiciones para que el barril no supere los 50 o 60 dólares: 1) que la OPEP persevere en su actual estrategia, 2) que no haya grandes sobresaltos geopolíticos, 3) que los productores no OPEP sean capaces de resistir mejor de lo pensado con unos precios bajos, 4) que el ritmo de crecimiento mundial sea bajo y 5) que se reforme la política de subsidios al consumo de derivados del petróleo (se afirmó en el encuentro, por ejemplo, que Venezuela dedica más dinero a subsidiar el petróleo doméstico que su sistema educativo).

La caída de precios del crudo ha desafiado los cuatro axiomas clásicos que permitían analizar los precios del petróleo. Estos eran:

1.- El petróleo es un recurso finito, por lo tanto se hará cada vez más escaso y su precio subirá. Es verdad, es finito, pero Simon demostró que la tecnología (“la inspiración humana”, decía él) podía cambiar las cosas y se ha extraído petróleo de donde parecía imposible. Marzo apunta a otro factor, esta vez político: “Si el mundo es coherente con los pactado en París en 2015, tendrá que dejar dos terceras partes de los combustibles fósiles en el subsuelo. Nos va a sobrar petróleo, no nos lo vamos a acabar”.

2.- La producción de petróleo es relativamente inelástica en relación a los precios. El sistema de exploración y producción convencional es un negocio con un ciclo de maduración largo desde la primera inversión, por lo que reacciona con lentitud a un cambio en los precios, pero en el caso del petróleo de esquisto no. El shale oil es más eficiente de lo que se creía. Se cierran equipos de perforación se explora menos, pero no cae la producción. Sólo ahora, con el barril a menos de 30 dólares, se empieza a notar un impacto en la oferta. “La revolución del shale introdujo mayor elasticidad entre el suministro y las variaciones del precio. Los ciclos de exploración y producción son más cortos. Como el declino [de los yacimientos] es más rápido, hay que perforar más y eso hace que el proyecto sea más dependiente del ámbito financiero [por la financiación que obtenga]”.

3.- El petróleo fluye hacia el Oeste. Eso se creía en el pasado, desde los pozos del Golfo hacia Occidente. Con el shale oil que ha permitido que EEUU sea autosuficiente se ha producido un cambio de 180 grados. Ahora el crudo fluye hacia el Este, donde se está registrando el mayor crecimiento económico global. Esto comporta un cambio de dirección de los flujos de petrodólares.

4.- La OPEP siempre controlará los precios. Los pozos de Oriente Medio y el norte de África siguen siendo la mayor fuente de petróleo low cost de la Tierra, sostiene Mariano Marzo, y tendrán mucha importancia en el futuro pese a que el shale oil pueda ganar protagonismo. Sin embargo, la OPEP perderá algo de poder aunque conserve su posición de regulador clave. Su capacidad excedentaria ya no le permite regular los precios a largo plazo, pero puede ser fundamental en una situación de crisis.

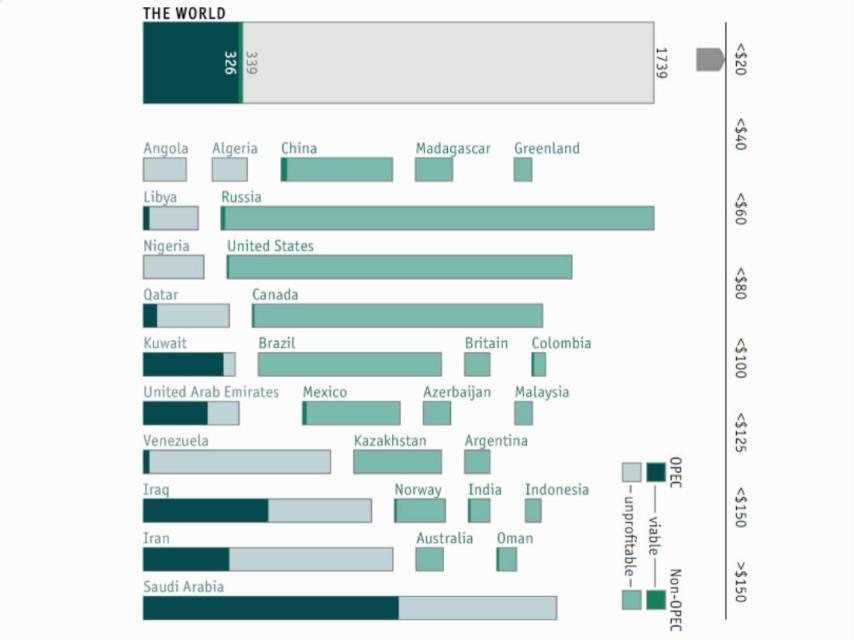

En opinión de Marzo, “los precios actuales del petróleo son insostenibles”. La razón es que están por debajo del equilibrio fiscal de casi todos los productores, incluso algunos de los del Golfo. La bajada de precios tiene ganadores y perdedores. “Menos precio supone más inestabilidad que descoloca a países enteros”, afirma. Los precios bajos también comprometen las inversiones en producción y exploración y “esto es pan para hoy, hambre para mañana”. Mantener las inversiones requeriría que el precio del barril estuviera entre 60 y 70 dólares.

Producción de petróleo rentable a 20 dólares por barril por países. The Economist

Este gráfico interactivo publicado por The Economist muestra las reservas mundiales de crudo medidas en miles de millones de barriles y su viabilidad económica de acuerdo con el precio, en este caso del barril tipo Brent. Como se aprecia, a 20 dólares el barril, más de 1,7 billones de barriles en reservas conocidas dejan de ser rentables para su explotación, lo que supone casi el 80% del total. En cambio entre 125 y 150 dólares, las reservas de Argentina pasan a ser económicamente viables en su totalidad.

Desde julio de 2014 las acciones de las petroleras han caído un 51% y las de servicios a las petroleras, un sector económico muy vasto, un 61%. En total, la industria ha despedido a más de 300.000 personas altamente cualificadas. “Por debajo de 30 dólares”, dice Marzo, “sólo se cubrirá el 12% de la producción necesaria para 2020. Las bases para un futuro ciclo de precios altos ya están servidas”.