Las vías al aire en la estación de Chamartín. Getty

San José resucita en bolsa: el 'alma' de la Operación Chamartín cuadruplica su cotización en 2016

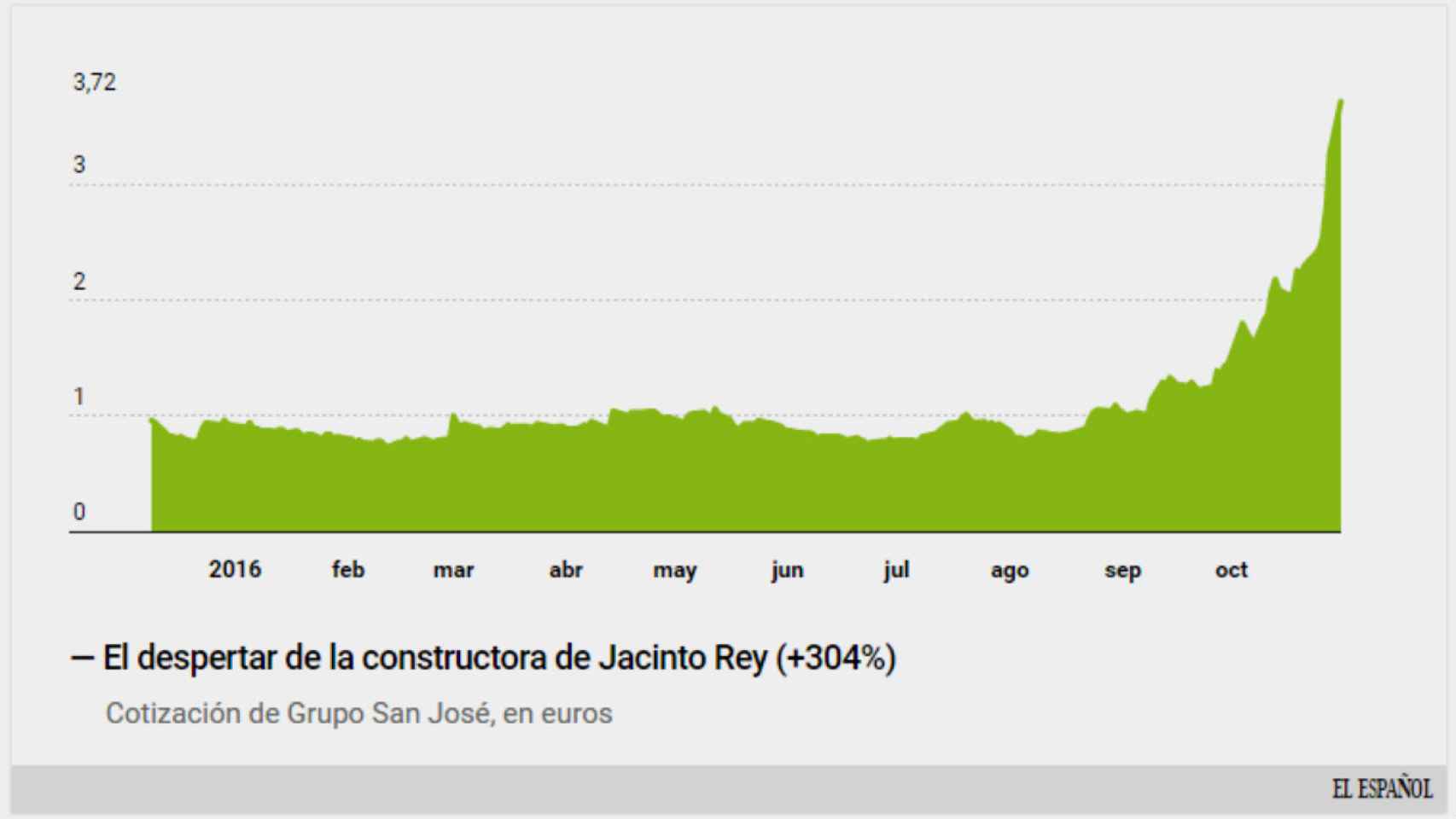

La constructora gallega de Jacinto Rey se dispara un 300% en las últimas ocho semanas por las expectativas de un desbloqueo al desarrollo madrileño y el nuevo gobierno.

1 noviembre, 2016 00:41Noticias relacionadas

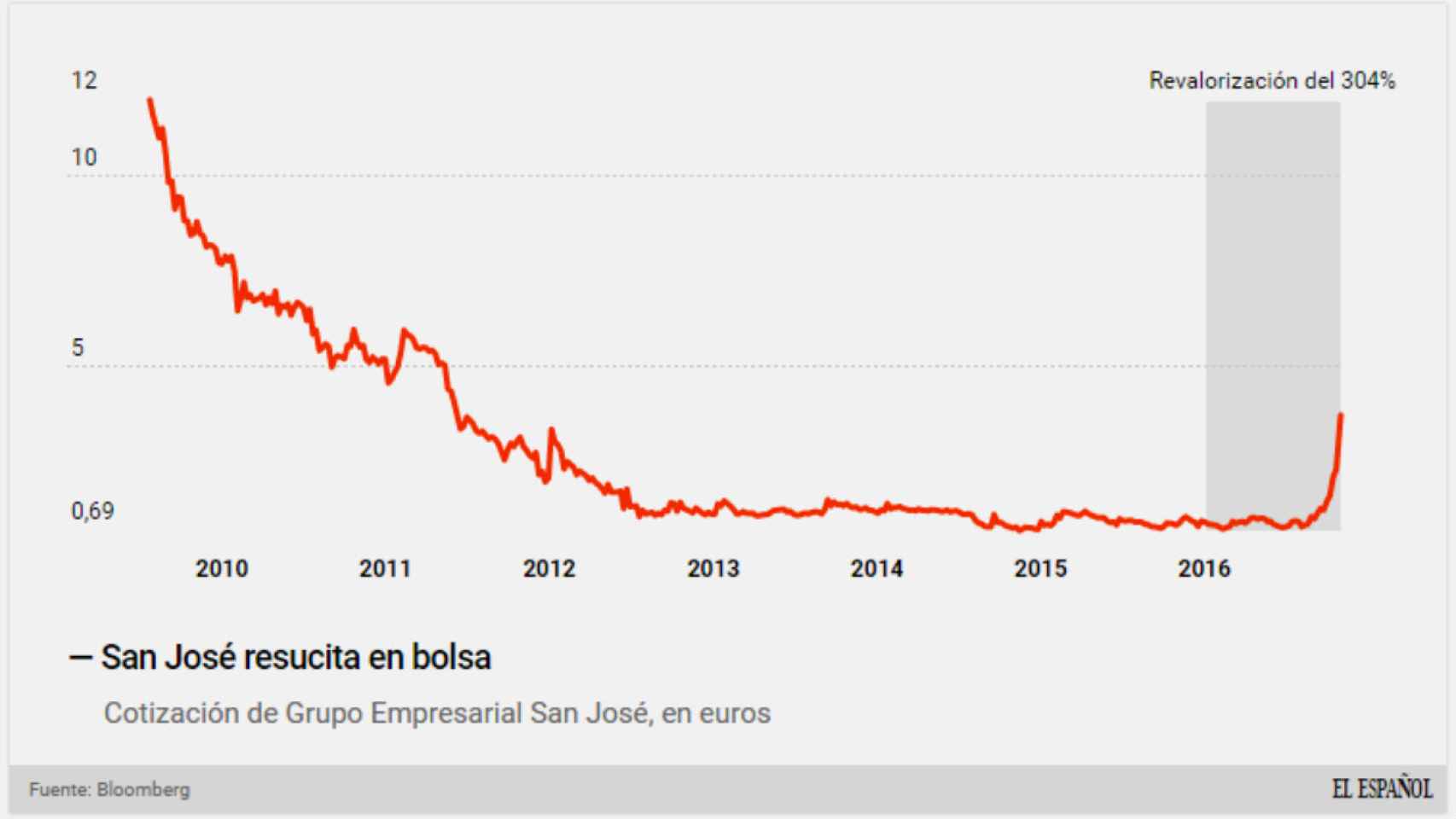

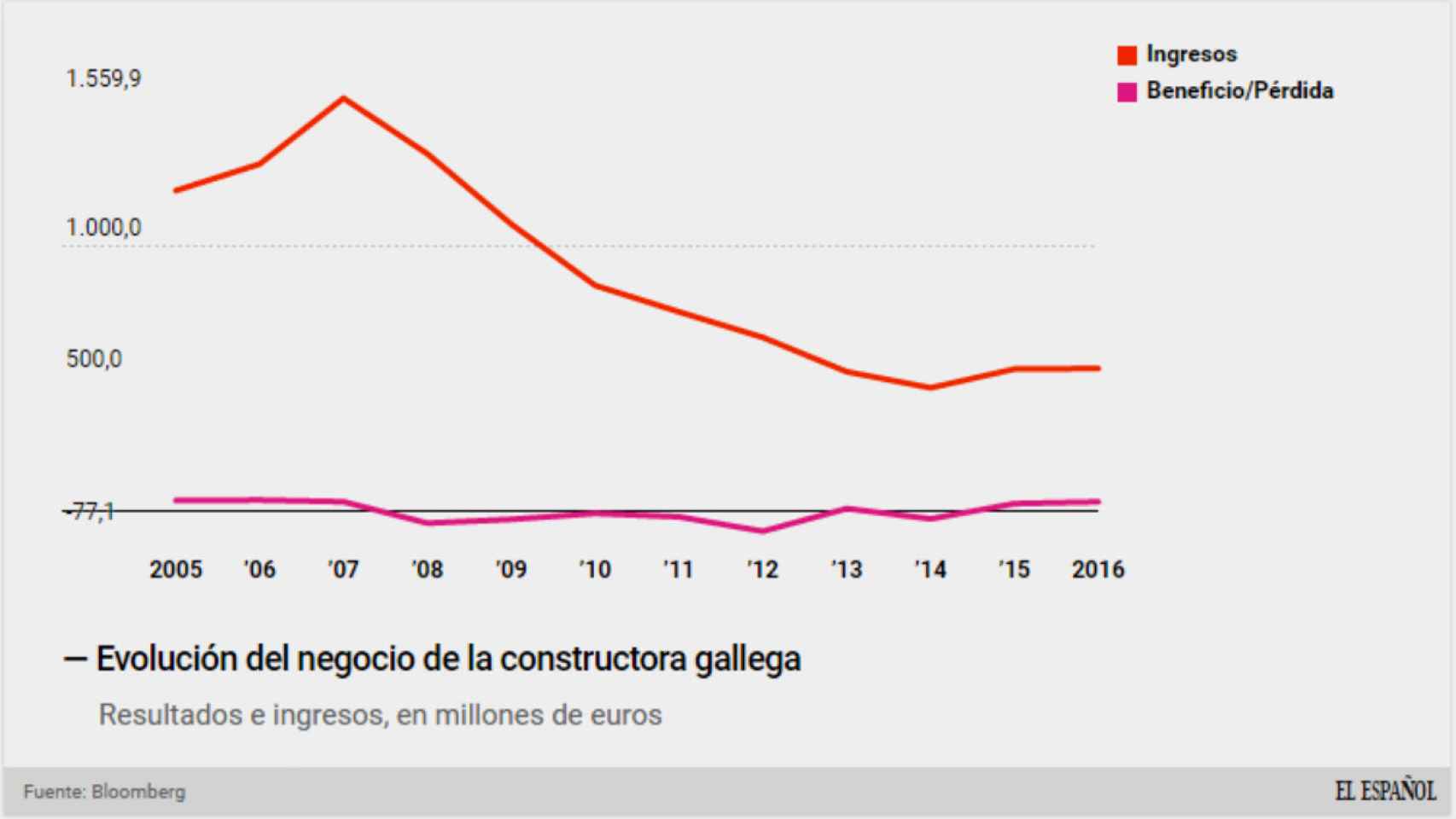

La constructora gallega que dirige Jacinto Rey ha vivido su particular travesía por el desierto desde hace más de cinco años, aquejada de problemas de deuda y exposición al sector inmobiliario. Grupò San José, que salió a bolsa en 2009 tras fusionarse con su participada Parquesol, es una de las representantes de la burbuja inmobiliaria española que ha logrado sobrevivir a la crisis. Hasta este verano cotizaba hundida en bolsa, con una caída acumulada del 90% de 12 a 0,9 euros, atragantada con la absorción a la Parquesol de la familia Fernández Fermoselle, tras hacerse con su control en pleno 'boom' del ladrillo en 2006.

Cotización de San José.

Su valor en bolsa apenas alcanzaba los 50 millones de euros hasta mediados de agosto, pero desde entonces todo ha cambiado. Grupo San José se ha disparado en vertical hasta cuadruplicar su cotización por encima de los 3,7 euros y ha alcanzado un valor bursátil de 230 millones de euros. Tras esta subida del 300% en lo que va de 2016, la constructora de la familia Rey se ha convertido en la acción más rentable de la Bolsa española superando a la química Ercros, que ostentaba esta posición de honor.

.

Ninguna casa de análisis sigue esta compañía cotizada actualmente, pero entre los operadores de bolsa se apunta a este motivo como causa de la espectacular escalada en bolsa junto a otros dos. Primero, la estrechez del valor -hay pocas acciones para comprar y vender- y más del 48% está en mano de la familia del empresario Jacinto Rey González. En segundo lugar, la posibilidad de que se desbloquee el desarrollo de su eterna joya inmobiliaria oculta en el balance.

Resultados de San José.

Como informó EL ESPAÑOL, la ‘Operación Chamartín’ está cobrando nueva vida antes de que el próximo 31 de diciembre expiren los derechos de explotación del proyecto. Un movimiento de DCN -empresa participada por BBVA y San José- le ha llevado a negociar de nuevo con el Ministerio de Fomento una prórroga a pesar del 'no' de la alcaldesa Manuela Carmena, que enterró este proyecto en mayo para aprobar el suyo.

Pendiente de la ‘Operación Chamartín’

El mayor activo es desde hace años el desarrollo inmobiliario de los terrenos conlindantes a la estación ferroviaria de Chamartín (Madrid), una operación que sigue sin hacerse desde que se aprobó su puesta en marcha en 1993. Más de dos décadas después, la maraña de administraciones implicadas (Fomento, Adif, Comunidad de Madrid, Ayuntamiento) siguen sin desbloquear un desarrollo urbanístico en manos de un operador privado: Distrito Castellana Norte (DCN), participada en un 75% por BBVA (que heredó la participación de la antigua Argentaria) y un 25% por la constructora San José, promotora inicial del proyecto.

Todos los actores, tanto públicos como privados, están pendientes de una operación que cambiará la faz de Madrid y nutrirá de ingresos extraordinarios sus arcas. El consistorio recibirá una buena dosis de ingresos si sale adelante: de los 3 millones de metros cuadrados, el 62% pertenece a los operadores privados (BBVA-San José), pero por detrás se encuentra el Ayuntamiento (18% del proyecto), la Comunidad de Madrid y el Ministerio de Fomento a través de Adif.

Según las estimaciones iniciales de DCN para el proyecto, se prevén crear 120.000 empleos y la inversión prevista asciende, en total, a unos 6.000 millones, el 80% aportado por los socios privados y el 20% restante por las Administraciones Públicas. En su diseño y modificaciones, el proyecto ha pasado por las manos de más de 800 técnicos.