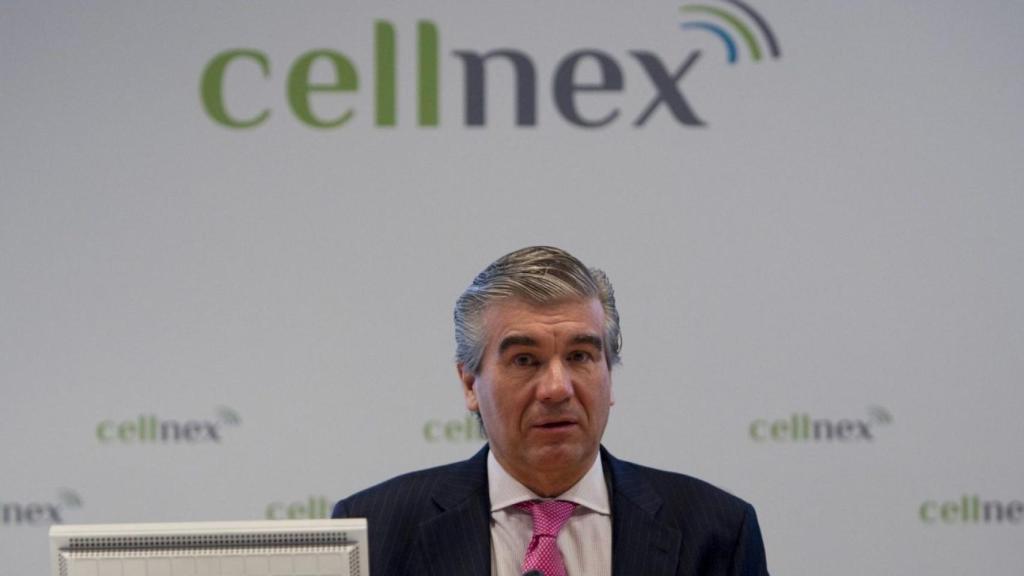

Francisco Reynés, presidente de Cellnex y vicepresidente y consejero delegado de Abertis. EFE

Cellnex, la gran baza de Abertis para forzar a Atlantia a subir la OPA

El interés de los italianos convierte la ‘teleco’ en una empresa vendible a grupos como American Towers. El 39% en manos de Abertis y La Caixa vale 1.700 millones.

Noticias relacionadas

En los últimos tres meses, las estrategias de Abertis y Cellnex son como dos gotas de agua. El 34% que la concesionaria posee en la operadora de telecomunicaciones se ha convertido en otra de las grandes bazas para forzar a Atlantia a incrementar de los 16,5 el precio de la OPA lanzada para hacerse con todo el capital de Abertis.

Por su parte, el holding italiano controlado por la familia Benetton no parece inmutarse. Juega sus cartas. Si finalmente se ve obligado a subir el precio por Abertis para sacar adelante la oferta, lo podrá compensar con creces con la venta a terceros de ese 39% conjunto que poseen en Cellnex tanto Abertis como Criteria, el holding de La Caixa que preside Isidro Fainé. Un negocio, el de las telecomunicaciones, en el que el grupo italiano -al menos de momento- no parece tener interés alguno y su único objetivo pasaría por hacer la mayor caja posible.

En medio de esta estrategia se sitúa Francisco Reynés. Como presidente de Cellnex y principal ejecutivo de Abertis anda embarcado en un sinfín de compras con un objetivo claro, aumentar la capitalización de ambas compañías.

Revalorización bursátil de casi el 30% en dos meses

En el caso de Cellnex, la cascada de adquisiciones ha sido respaldada por los inversores con un incremento cercano al 30% en apenas dos meses. Cotizaba la operadora a 15,5 euros a mediados de abril y pasó a rozar los 20 euros a mediados de junio, tras presentar el holding transalpino el folleto de la oferta sobre Abertis ante la Comisión Nacional del Mercado de Valores (CNMV). Ahora, en el último mes, la subida se ha atemperado, en torno a los 18,5 euros. Este martes cerraba en 18,57 euros.

En ese periodo, Cellnex veía aumentar en 1.000 millones su valor bursátil, hasta capitalizar en el parqué por encima de los 4.500 millones. De esta manera, el 34% de Abertis se apreciaba hasta 1.543 millones, de los que 343 corresponden a Criteria.

Abertis más Caixa: 39% de Cellnex, valorado en 1.700 millones

Como el holding de La Caixa tiene, además, un 5% directo de Cellnex, el valor total de la participación del grupo presidido por Isidro Fainé en el operador europeo de infraestructuras inalámbricas, que preside Francisco Reynés, ronda los 550 millones de euros. Así, el 39% conjunto tiene un valor objetivo de 1.700 millones de euros, o incluso más si se dan por buenos los últimos informes de los analistas de inversión.

Aunque ni Abertis ni Criteria han movido un ápice su posición en Cellnex tras el anuncio de OPA de Atlantia, sí lo han hecho algunos de los fondos estadounidenses que también figura como accionistas de referencia en la operadora de telecomunicaciones. Así, el gigante BlackRock decidía prestar parte de sus acciones para ser operadas a corto a fondos como AQR o Capital Fund, que sumaban, entre ambos, casi un 5% del 6,23% de capital a corto que acreditaba Cellnex hasta el pasado 7 de julio.

Igualmente, la aseguradora canadiense Sun Life, a través de un vehículo gestionado por el fondo Massachusetts Financial Services (MFS), aprovechaba los movimientos provocados por la OPA de Atlantia para para elevar su participación en Abertis hasta el 5,11%.

Todas las opciones abiertas

A partir de aquí, la clave de todo es saber qué va a pasar con Cellnex a partir del momento en que la operación del holding transalpino sobre Abertis salga o no adelante. Y, de hacerlo, a qué precio.

Si la OPA se salda con éxito, se abriría un panorama con varias derivadas. La primera, la decisión a tomar por la familia Benetton sobre qué hacer con ese 34% de Cellnex. Marco Patuano, el CEO de Edizione -la matriz del del holding de la familia Benetton- no ha disimulado que la operadora en un “activo interesante” y que, si el Giovanni Catelluci, el consejero delegado de Atlantia, le pidiera consejo, le recomendaría mantenerlo en la cartera.

No obstante, Atlantia ya ha anunciado que vendería algo más del 4% para bajar del umbral del 30% y evitar lanzar la OPA. En este caso, habría que ver quién es el comprador. No resulta descabellado pensar que, rizando el rizo, pudiera ser Criteria -el holding de La Caixa- quien pudiera estar interesado, de manera que superaría el 9% en Cellnex.

Compra a gran escala por Cellnex, con ampliación incluida

Otra opción que añadiría más leña al fuego pasaría por una eventual compra a gran escala por parte de la operadora presidida por Francisco Reynés sin que la OPA sobre Abertis se hubiera llevado a término. Algo que obligaría a acometer a Cellnex una ampliación de capital, y que pondría a los actuales accionistas a respaldar o arriesgarse a diluir la posición.

Si finalmente los Benetton sacan adelante la OPA de Abertis y desechan la posibilidad de hacerse fuertes en Cellnex poniendo en venta ese 34% sobre la operadora, no van a faltar pretendientes. Entre ellos, los estadounidenses de American Towers, que llevan tiempo intentando abrirse hueco en el mercado europeo de telecomunicaciones.

Más de 23.000 torres de comunicación

Cellnex cuenta con más de 23.000 torres de comunicación tras las 2.239 adquiridas el pasado mes de mayo en Suiza, mediante la adquisición de Swiss Towers en consorcio con Deutsche Telecom Capital Partners (DTCP) y Swiss Life Asset Managers.

Al cierre del primer trimestre, la operadora española de telecomunicaciones había facturado 189 millones de euros, un 15% más, y su ebitda llegaba a los 84 millones tras aumentar un 33%. Un 39% de los ingresos y un 39% del ebitda se generan fuera del mercado español. Italia es el segundo mercado más importante con 62 millones de euros, un 33% sobre el total. Algo que, en su momento, pudiera ser valorado por la familia Benetton para decantarse por una opción u otra.