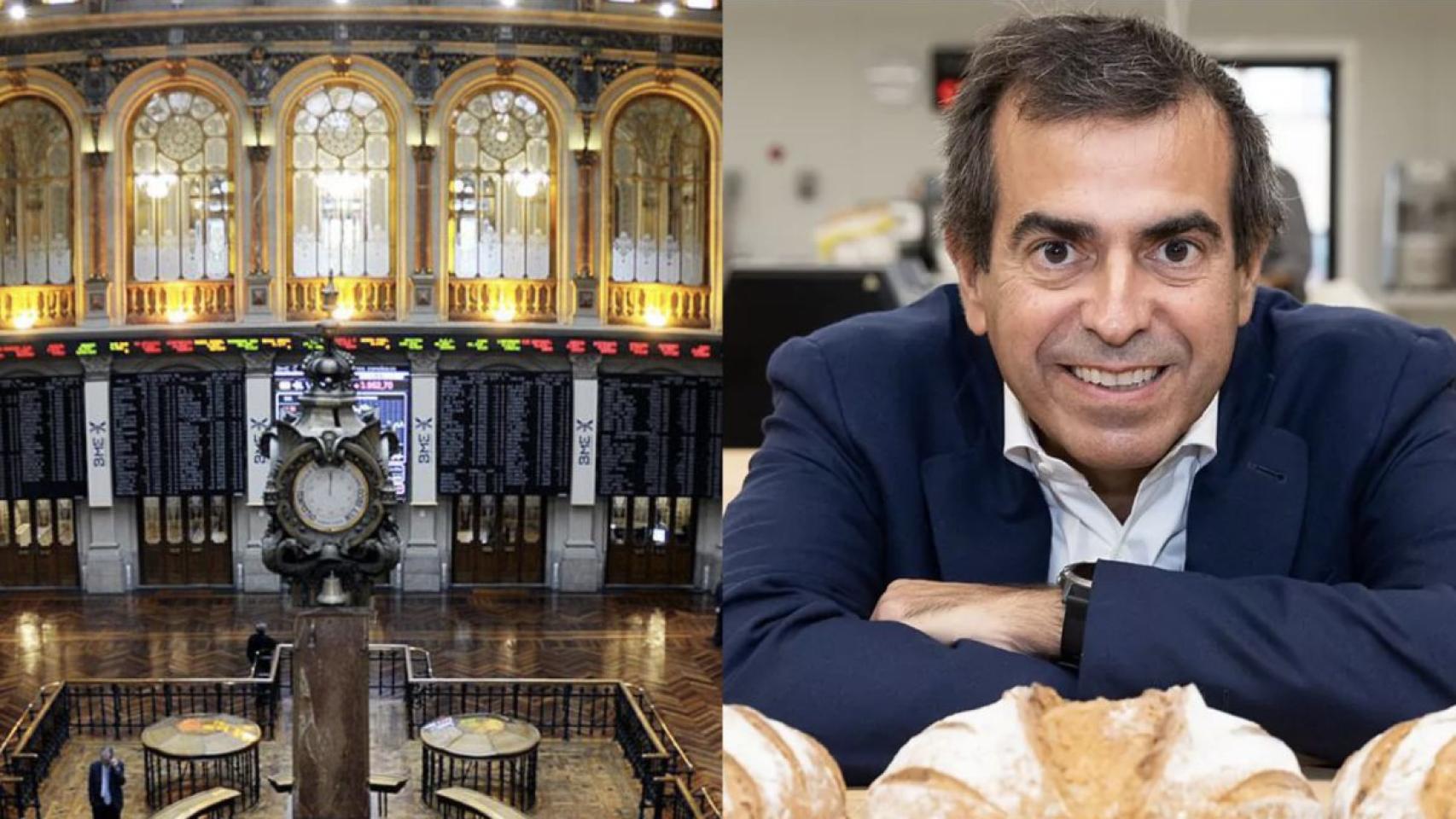

El fabricante español de pan y bollería Europastry está planeando lanzar su salida a bolsa. De hecho, esta semana presentaría ante la Comisión Nacional del Mercado de Valores (CNMV) el correspondiente folleto informativo de la oferta pública de venta (OPV).

La compañía podría publicar un documento de intención de salida a bolsa incluso este mismo martes, según recogen Bloomberg y Expansión. Lo cierto es que hace tiempo que baraja saltar a los mercados.

Europastry considera que su valor de mercado de hasta 1.500 millones de euros (1.600 millones de dólares) en la cotización. Europastry y sus inversores buscan recaudar unos 500 millones de euros con la salida a bolsa.

Tercera ocasión

Se trata de la tercera ocasión en la que este gigante de la masa de pan congelada, fundado en 1987, trata de salir a bolsa. La mayoría del capital de la empresa, el 73% está en manos de los hermanos Jordi, Anna y Eva Gallés Gabarró.

Europastry facturó 1.347 millones de euros en 2023. Vende sus productos en 80 países y tiene 26 plantas de producción repartidas por todo el mundo, incluyendo Estados Unidos y México. Su plantilla roza las 5.000 personas.

La salida a bolsa de la empresa se produciría tras el debut en el parqué el mes pasado de Puig Brands, en lo que fue la primera salida a bolsa de envergadura en Madrid desde 2021.