Logos de Banco Santander, BBVA, CaixaBank, Banco Sabadell, Bankinter y Unicaja Banco.

La banca espera un escenario de tipos por debajo del 3% para reactivar la demanda de crédito sin perder beneficios

"Estamos deseando dar crédito", apuntan los banqueros.

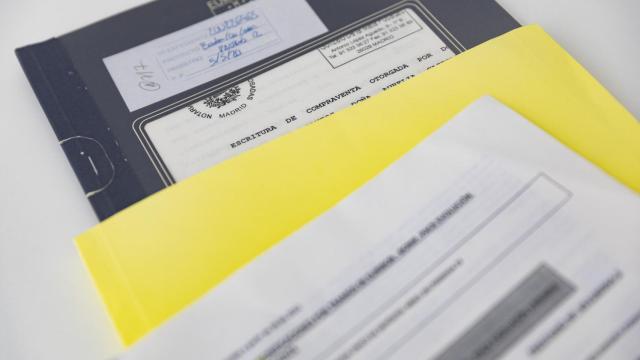

La rápida subida de los tipos de interés que ha tenido lugar durante algo más de un año no solamente ha dejado consecuencias negativas para la economía, sino también para la banca, pese a sus boyantes beneficios. La demanda de crédito se ha visto muy penalizada, especialmente en el caso de las hipotecas, y la banca espera que se recupere, para lo cual será necesario que los tipos bajen, aunque sea ligeramente. Algo que está previsto para la segunda mitad del año que viene.

La evolución del crédito en los últimos meses se está viendo afectada por el encarecimiento del precio del dinero, sobre todo en lo que se refiere a préstamos a largo plazo. La firma de hipotecas ha caído drásticamente en comparación con los meses anteriores, en los que se produjo un verdadero boom. Y no ha tocado suelo todavía.

Hay que recordar que, tras diez subidas en quince meses por parte del Banco Central Europeo (BCE), el tipo de interés general se sitúa en el máximo histórico del 4,5%, mientras que la facilidad marginal de crédito (lo que pagan los bancos por la financiación a un día) está en el 4,75%. Además, la facilidad de depósito (la remuneración a las entidades por aparcar su dinero en Fráncfort) se encuentra en el 4%, su nivel más alto desde la creación del euro. Este último dato es el más relevante a la hora de analizar su impacto en el bolsillo de los españoles.

Esta subida de los tipos, junto con la incertidumbre económica reinante por las tensiones geopolíticas y la evolución de los datos macro, desincentivan a las familias a la hora de pedir hipotecas y a las empresas al asumir riesgos a más largo plazo.

La demanda de crédito ha caído, si bien también se ha producido un endurecimiento de las condiciones de financiación por parte de la banca, fruto de la cautela necesaria en tiempos de incertidumbre. Los banqueros, sin embargo, dicen estar más que dispuestos a favorecer el flujo de crédito, para lo cual es necesario que los tipos de interés se moderen en cierta medida.

Necesaria moderación de los tipos

"Lo que el sector y la sociedad anhelan y necesitan es un escenario de tipos más estable, pero más moderado. Entendemos que el punto de equilibrio debería estar entre el 2% y el 3%", señalaba el viernes Eduardo Ruiz de Gordejuela, consejero delegado de Kutxabank, durante una mesa redonda celebrada el viernes en un evento de Accenture y El Economista.

Para el banquero, unos tipos en esos niveles permitirían "a la economía, a las familias, a las empresas tener proyectos a largo plazo". Todo mientras se permite al sector "tener unos retornos razonables". Un win-win para ambas partes.

Este escenario de tipos, "bastante radical", "no va a ser sostenible", apuntaba el consejero delegado de Kutxabank, para quien lo deseable es "que busquen un acomodo y una moderación".

"Es importante decir que venimos de épocas atípicas. Es anómalo haber estado ocho años con tipos de interés negativos o cero. También es atípica una subida tan brusca, en sólo un año pasar de menos de 0% al 4%", añadía.

Para Ruiz de Gordejuela, en estos momentos "no hay un problema de oferta de crédito", sino demanda. "Por tanto, si esa demanda se vuelve a reactivar el sector estará ahí. Estará encantado, además, de proveer de crédito y de financiación a nuestros clientes", añadió el directivo.

En los mismos términos se pronunciaba César González-Bueno, consejero delegado de Sabadell. "Si pudiéramos hacer una petición lo que pediríamos es por favor, por favor, que suba la demanda de crédito. Nos preguntan que si estamos restringiendo el crédito, no lo estamos restringiendo en absoluto, todo lo contrario", agregaba el banquero, añadiendo después: "Prestar más es lo que estamos deseando hacer. Estamos todos con exceso de liquidez y deseando contribuir a ese crecimiento económico".

"Estamos deseando dar crédito. ¿Qué tiene que ocurrir para que eso pase? Pues evidentemente ayudaría una normalización de los tipos y una ligera bajada, que se prevé y se anticipa", apuntaba el viernes en el mismo foro.

También, señalaba el banquero, tiene mucho que ver la confianza. Y es que "el consumo tanto de particulares como de empresas sigue fuerte. Lo que no está fuerte es la demanda de crédito a largo plazo, que en el caso de particulares es fundamentalmente hipotecas y en el caso de empresas es crédito a largo plazo".

Tipos altos hasta mediados de 2024

Los banqueros prevén que los tipos de interés se mantendrán en el nivel actual durante, al menos, la primera mitad del año que viene y sólo después comenzarán a producirse bajadas.

"Lo raro es que subieran tan rápido, 450 puntos básicos en el plazo de un año. Pero estos tipos de interés no son anormales. Una oscilación alrededor de estos tipos, un poco más abajo o un poco más arriba, es lo razonable", valoraba González-Bueno.

En todo caso, los banqueros descartan que se vayan a producir nuevas subidas de los tipos de interés si no se produce un gran acontecimiento negativo, que de momento no está previsto. "Tendría que haber un shock que ahora no se prevé", decía Ángel Rivera, consejero delegado de Santander España.

En su opinión, la bajada del 3% de inflación al 2%, que es el objetivo del BCE, "es dura". Y es que el empeoramiento de la economía no es más que el resultado de la transmisión de los tipos de interés. "La subida de los tipos de interés ha sido la medicina y empieza a hacer efecto", decía.

Con todo, hay que asumir que dominar la inflación "nos va a costar". "Prevemos un 2024 con tipos en el entorno de ahora y en la segunda parte podremos ver, si los datos macro continúan como están, una pequeña bajada", apuntaba.