Brokers en la bolsa de Nueva York Reuters

España recupera el apetito por salir a bolsa

2015 ha sido un año dulce para dar el salto al parqué en España. Sin embargo, el próximo año estará condicionado por la incertidumbre geopolítica y la subida de tipos de interés.

Noticias relacionadas

- Abengoa salva su primer 'punto de partido' pero se la jugará con la banca a finales de enero

- Los fondos recortan sus apuestas bajistas en la Bolsa tras el 20D

- La bolsa española es la oveja negra de Europa en 2015

- Lista de morosos: el 80% de las mayores deudas con Hacienda son del sector inmobiliario

Puede que el mundo no recuerde 2015 como un gran año en cuanto a salidas a bolsa, pero España nada contracorriente. Durante los últimos doce meses, las colocaciones realizadas en el parqué madrileño han captado 8.700 millones de euros (9.400 millones de dólares, según un informe de EY realizado en la moneda estadounidense), un 45% más que el año anterior.

No es habitual que España esté al frente de un ránking bursátil por brillar en positivo. De hecho, este año, el Ibex es la ‘oveja negra’ de los mercados. Sin embargo, la colocación de Aena le permite tener la OPV más exitosa del continente en el ejercicio. Su salto a bolsa (en concreto, la colocación del 49% del accionariado, ya que el Estado mantiene el control del operador aeroportuario) captó 4.825 millones de dólares, según el informe Global IPO Trends.

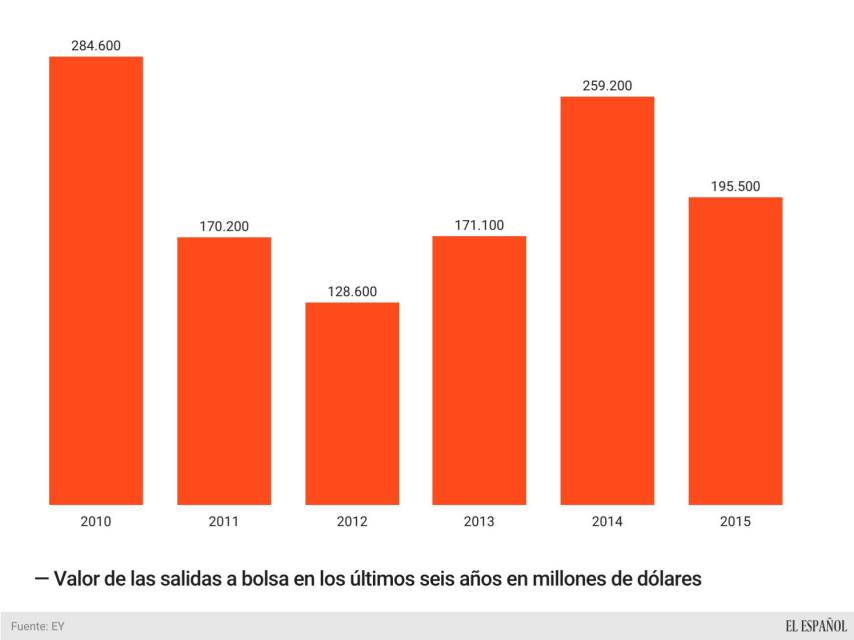

Evolución de las OPV en valor

Aena encabeza el ránking de las mayores OPV (ofertas públicas de venta) de toda Europa y, además, es la quinta mayor del mundo. Gracias a ella, España ha podido lograr 15 de cada 100 euros captados con todas las salidas a bolsa realizadas durante 2015 en el ‘viejo continente’.

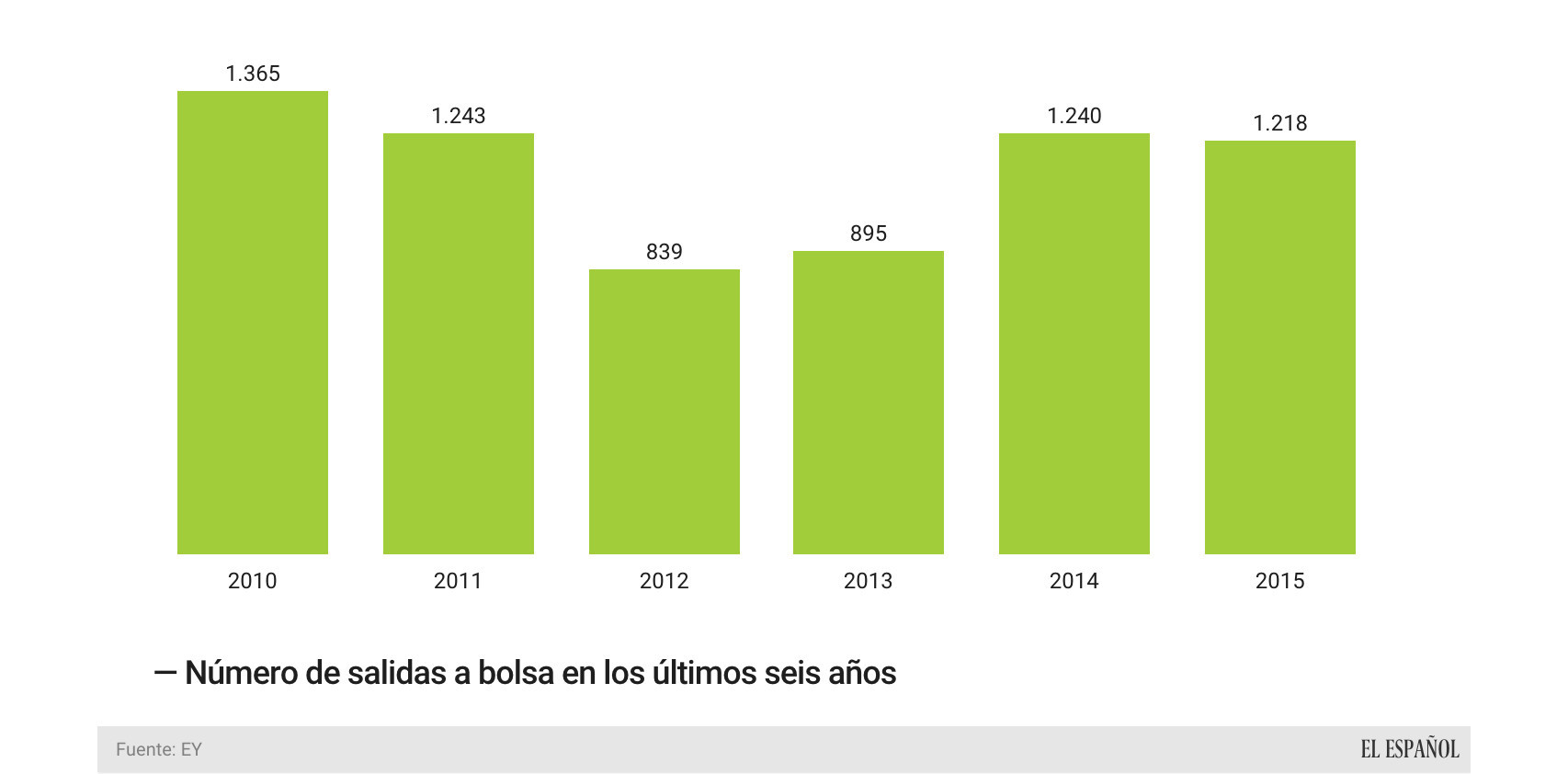

El resto del mundo no brilla de la misma forma. La actividad mundial de OPV se ha quedado a las puertas de igualar las cifras del ejercicio anterior al menos en número. Entre enero y diciembre se han realizado 1.218 colocaciones (un 2% por debajo de 2014). Sin embargo, son menos relevantes en cuanto al importe obtenido. En conjunto, han sumado 195.500 millones de dólares (un 25% menos que lo alcanzado en el año previo).

No ha sido un buen año a escala global ni aunque se excluya la OPV de Alibaba realizada en 2014, que alcanzó los 21.800 millones de dólares. El grupo chino protagonizó la mayor salida a bolsa de la historia pero, ni aún dejándola al margen, los ingresos globales captados en 2015 igualarían a los del ejercicio preferente, sino que serían un 17% inferiores.

Evolución del número de OPV.

El porqué de este menor apetito inversor -España al margen- se debe a la volatilidad de los mercados durante todo el ejercicio. Según EY, las empresas han diversificado sus fuentes de financiación, para no depender tanto de los vaivenes de los inversores. De media, se tardan unos dos años en preparar una salida a bolsa mientras que lograr financiación, por ejemplo, a través de inyecciones del capital riesgo es más rápido. Además, 2015 se ha convertido en un ejercicio récord en fusiones y adquisiciones, es decir, se ha crecido en tamaño tirando de talonario.

En España, el protagonismo lo han tenido Aena, que desde que salió al parqué se ha revalorizado un 81%. Sólo el día de su debut, en febrero, elevó su capitalización un 12,2%, desde los 8.700 a los 10.500 millones de euros. Al cierre del martes, alcanza los 15.787 millones de euros.

Suerte dispar corrieron en mayo Talgo, que en la primera sesión perdió casi el 10% de su valor, y Cellnex Telecom, que subió casi un 11%. Hoy, la compañía ferroviaria vale 779,9 millones de euros (un 38% menos que en su estreno en el parqué). Mientras, la que fuera filial de telecomunicaciones de Abertis alcanza los 3.938 millones, un 21% más que en su debut. Otros de los grandes nombres en probar suerte como cotizadas han sido Saeta (el negocio de renovables de la constructora ACS) y la operadora de telecomunicaciones Euskaltel.

Por regiones, según la clasificación realizada por EY, la zona Asia-Pacífico ha liderado las colocaciones bursátiles y es la única que consigue mejores datos que en 2014. Allí se realizó el 55% de todas las operaciones globales, frente al 28% de EMEIA (el acrónimo de Europa, Oriente Medio, India y África) y el 16% de Norteamérica. De hecho, es en el continente asiático donde se han realizado las dos mayores OPV del año. En concreto, en Japón: Japan Post Holdings y Japan Post Bank, que han conseguido 5.700 y 5.000 millones de dólares, respectivamente.

Exterior de la bolsa de Nueva York Reuters

En cuanto a los mayores sectores por número de operaciones, el primero es el industrial (con 205 salidas a bolsa por valor de 31.900 millones de dólares). Por detrás, el sector sanitario (con el mismo número de transacciones pero con 15.700 millones de dólares captados) y, en tercer lugar, el tecnológico, que registró 177 operaciones por valor de 23.100 millones de dólares.

¿Qué pasará en 2016?

Como si se deshojara una margarita, si 2015 no ha sido un buen año a nivel global, a 2016 le toca ser mejor. El escenario está marcado por la reciente subida de tipos de interés de la Reserva Federal de Estados Unidos (FED) que, según EY, provocará un comienzo relativamente lento en cuanto a salidas a bolsa, ya que los inversores esperarán a ver la reacción de los mercados de renta variable. Más aún si la FED sigue subiendo los tipos.

“A pesar de ello, las perspectivas para 2016 son positivas”, asegura la consultora. “Este cauteloso optimismo está marcado por la solidez de los fundamentales de la economía en los mercados desarrollados y por la correcta señalización de los cambios inminentes en cuanto a las políticas monetarias”, señala. Es decir, la economía mundial camina al alza. “Con los mercados de valores recuperándose a buen ritmo y la falta de competencia de otra clase de activos, los inversores se mantienen dispuestos a respaldar la inversión en renta variable”.

Bolsa de Madrid Efe

En Europa, la consultora destaca el positivo impacto de las reformas económicas en Italia y España, así como los estímulos del Banco Central Europeo y la bajada de los precios del crudo. Pero no todo es positivo. “El mayor riesgo” para las economías europeas “y el mercado de salidas a bolsa en particular reside en la potencial volatilidad causada por factores geopolíticos”. Entre ellos, la consultora destaca los retos de la economía griega, la posible salida de Gran Bretaña de la Unión Europea, así como el terrorismo global.

En España, por el momento, entre los posibles nombres a estrenarse en la arena bursátil están Telepizza, Santillana, Mediapro, Unicaja, BMN, Criteria y el negocio local de Orange.