La distancia de la prima de riesgo española con la italiana se duplica desde la investidura fallida

Los inversores están castigando a la deuda española por la incertidumbre económica y el descontrol del déficit.

24 marzo, 2016 02:03Noticias relacionadas

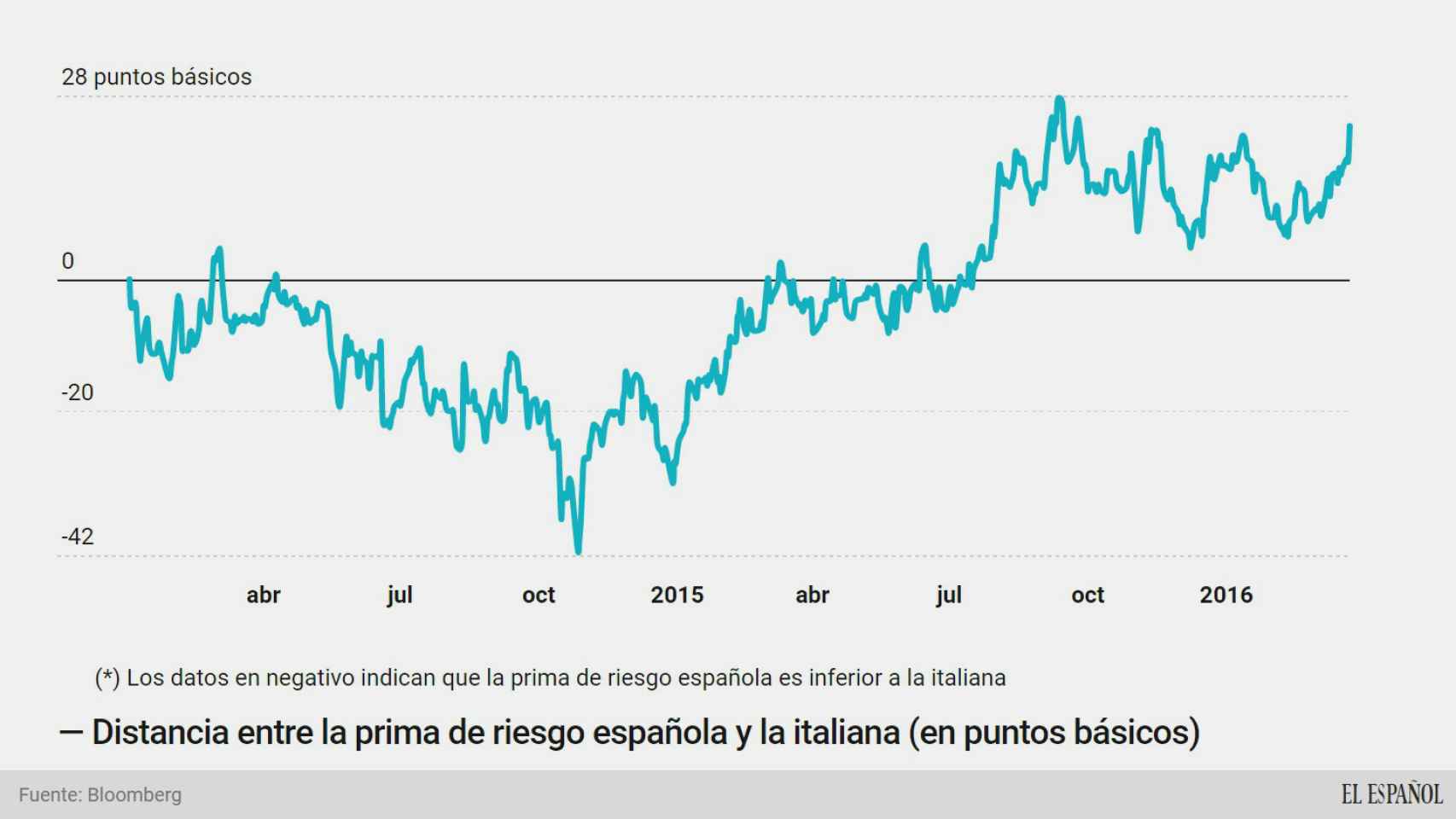

Si alguien ha presumido del buen desempeño de la prima de riesgo española desde mediados de 2012, ése ha sido Mariano Rajoy. Sin embargo, si el presidente en funciones mirase hoy las cotizaciones vería el daño que está haciendo la falta de gobierno. Desde que fracasase la investidura del candidato del PSOE, Pedro Sánchez, la distancia de la prima de riesgo española con la italiana se ha duplicado, hasta marcar el miércoles su nivel más alto en 6 meses, desde las elecciones catalanas.

La prima de riesgo española cerró la sesión del miércoles 24 puntos básicos por encima de la italiana, cuando antes del debate de investidura estaba 11 puntos por encima (100 puntos básicos equivalen a un punto porcentual). Una situación que refleja cómo los inversores están tratando de modo diferente a los dos países y eso a pesar de la omnipresencia del Banco Central Europeo (BCE) que anestesia cualquier movimiento. En cualquier otro momento, el coste que tendría que asumir España hubiese sido mucho mayor. Estos 24 puntos básicos parece que no es mucho, pero porque los diferenciales son muy estrechos, si se calculan en porcentaje, la comparativa cambia: la prima de riesgo española es un 20% más que la italiana. Así ya se ve la relevancia de la distancia entre los dos países.

Entre 2014 y mediados de 2015, la prima de riesgo española estuvo casi de forma ininterrumpida por debajo de la italiana, esto es, la rentabilidad que exigía el mercado a la deuda española era menor. Este concepto, que puede parecer tan abstracto, significa simple y llanamente que a España le costaba menos financiar su deuda que a Italia. Una ventaja comparativa que ahora se ha convertido en lastre para España.

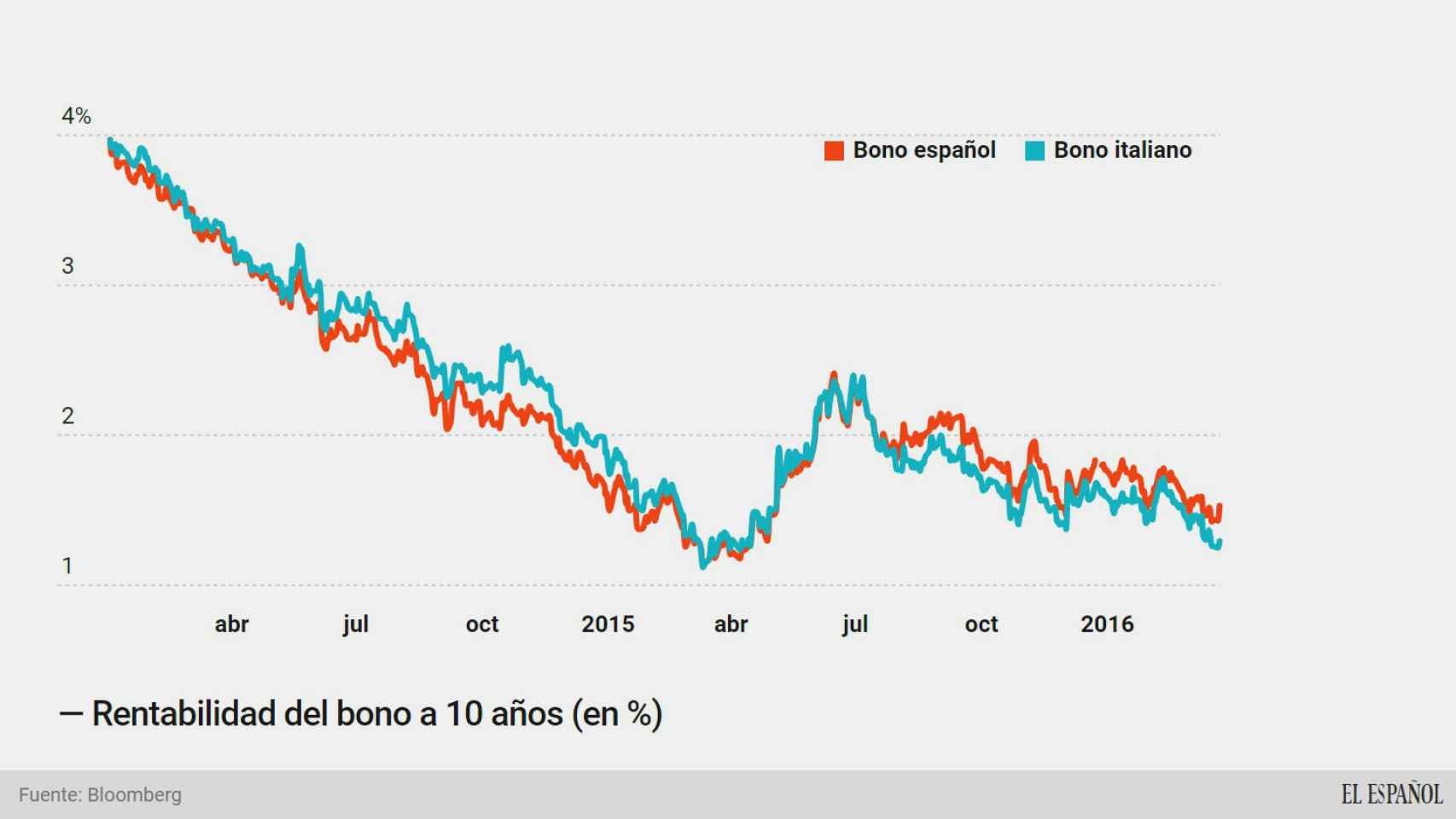

Las emisiones que ha realizado el Tesoro en el mes de marzo reflejan bien esta situación: España ya está pagando unos intereses significativamente superiores a los italianos. El mejor ejemplo está en la última emisión de bonos con vencimiento a 3 años; en España se saldaron con un tipo de interés medio del 0,111%, mientras que Italia no sólo no tuvo que pagar nada, sino que consiguió un interés negativo: del -0,05%. Esto es, mientras el Tesoro español paga por estos bonos, el italiano, cobra.

También han emitido deuda de largo plazo, a 15 años, y lo que a España le ha costado un 2,06%, a Italia le ha costado un 1,84%. Estos 22 puntos básicos tienen un precio: 1,5 millones de euros anuales más que tiene que pagar España en intereses, con todos los impuestos que eso significa (el Tesoro colocó en esa subasta 671 millones de euros).

Las dudas del mercado

España es el segundo país del euro que menos se ha beneficiado de la última decisión del Banco Central Europeo (BCE) de rebajar los tipos de interés y aumentar sus estímulos, sólo mejor que Holanda. La decisión de la entidad, adoptada el 10 de marzo, ha coincidido con una etapa de dudas del mercado hacia la deuda española y no sólo por la ausencia de gobierno, sino por la falta de disciplina fiscal del conjunto de administraciones públicas.

Los datos de la deuda de las comunidades autónomas que publicó el Banco de España el 15 de marzo reflejaron bien los desmanes de las regiones con el déficit: dos de cada tres euros de deuda nueva corrió a su cargo. Bruselas ya ha dado un tirón de orejas a España, alertando del descontrol del gasto de las autonomías y exigiendo un plan de estabilidad. Sin embargo, la investidura fallida puso de manifiesto la ruptura que existe entre los diferentes partidos del Parlamento, ¿cómo serán capaces de ponerse de acuerdo para asegurar el control del déficit?

Los mercados ven cada día más lejos un acuerdo para permitir la investidura de un presidente y así lo recogen en la cotización de la prima de riesgo y, en último término, del bono. La curva de rentabilidades de la deuda, que recoge la rentabilidad que exige el mercado a cada tramo de las emisiones, demuestra cómo España no se ha beneficiado de la corriente positiva del mercado de las últimas semanas.

La curva de rentabilidades de la deuda española desde que fracasó el primer debate de investidura se ha mantenido plana. Algunos tramos han mejorado un poco, otros han empeorado, pero, en líneas generales, todo está bastante plano. Por el contrario, en Italia todos los tramos se han visto beneficiados, y en los más largos, con una caída media de hasta nueve puntos básicos.

La reacción del mercado no se corresponde con las diferencias macroeconómicas de los dos países, donde España gana a Italia en las dos variables fundamentales: el crecimiento de la economía y el tamaño de la deuda. El PIB español avanzó un 3,2% en 2015 y para este año la Comisión Europea estima un crecimiento del 2,8%, mientras que el italiano sumó un 0,8% en 2015 y este año avanzará un 1,4%, exactamente la mitad.

En cuanto al montante de la deuda, en España está en el 99% del PIB, mientras que en Italia supera el 135%, a falta que Eurostat confirme los datos al cierre de 2015. Si por estos datos fuese, la prima de riesgo española seguiría por debajo de la italiana, como ocurrió durante todo el año 2014, pero el factor político (y la ausencia de reformas) condicionan a los mercados.