Planta de Abengoa en Sevilla. Reuters

Rescate de Abengoa: banca y bonistas esprintan para un acuerdo inmediato

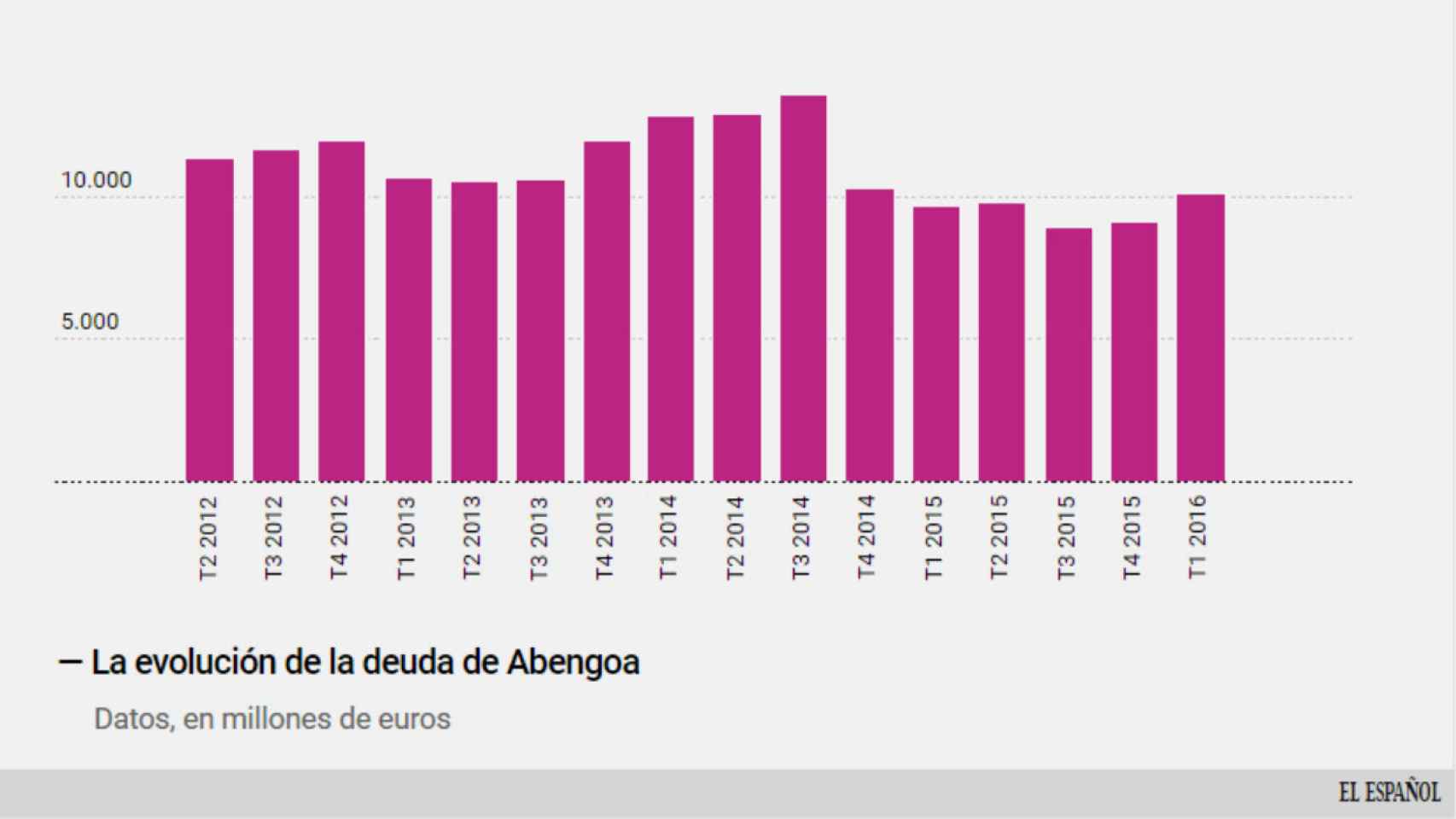

La compañía sevillana entra en una nueva fase de las negociaciones de su deuda de 10.000 millones. "Hay visibilidad para un acuerdo", aseguran los acreedores.

Noticias relacionadas

- El verdadero test de estrés de la banca española: los 10.000 millones de Abengoa

- Abengoa retrasa la paga extra a sus miles de empleados y no dice cuándo la abonará

- ¿Por qué le preocupa España al mayor inversor del mundo?

- Fondos y bancos reducen en un tercio, hasta 850 millones, el rescate de Abengoa

¿Esta vez, sí? Bancos, bonistas y empresas vuelven a acercar posturas de cara al rescate del grupo de ingeniería y energías renovables. Abengoa afronta horas clave de cara a evitar el concurso de acreedores y la suspensión de pagos, que se convertiría en la mayor de la historia en España con 10.000 millones de euros.

Fuentes próximas a la negociación reconocen a EL ESPAÑOL que "hay visibilidad para un acuerdo, pero quedan unos flecos pendientes. Se puede cerrar en cualquier momento o tardar varios días, siempre que las posiciones no se tuerzan".

Abengoa necesita que el 75% de los acreedores firmen el plan para poder sacarlo adelante y entregarlo ante el juez para que lo valide y levante la situación preconcursal. El plazo de la prórroga judicial concedida a la empresa vence el próximo mes de octubre, pero fuentes conocedoras de la situación de Abengoa advierten que entonces "no habrá nada que rescatar".

Subidas en bolsa

Las acciones de la compañía sevillana se dispararon en bolsa ante la posibilidad de que cristalicen las negociaciones con un acuerdo, que ya la semana pasada estuvo a punto de firmarse. Los títulos de clase B subieron un 16,8%, hasta 0,222 euros, mientras que los de clase A avanzaron un 4,7% en bolsa.

La deuda de Abengoa.

Las cifras del plan

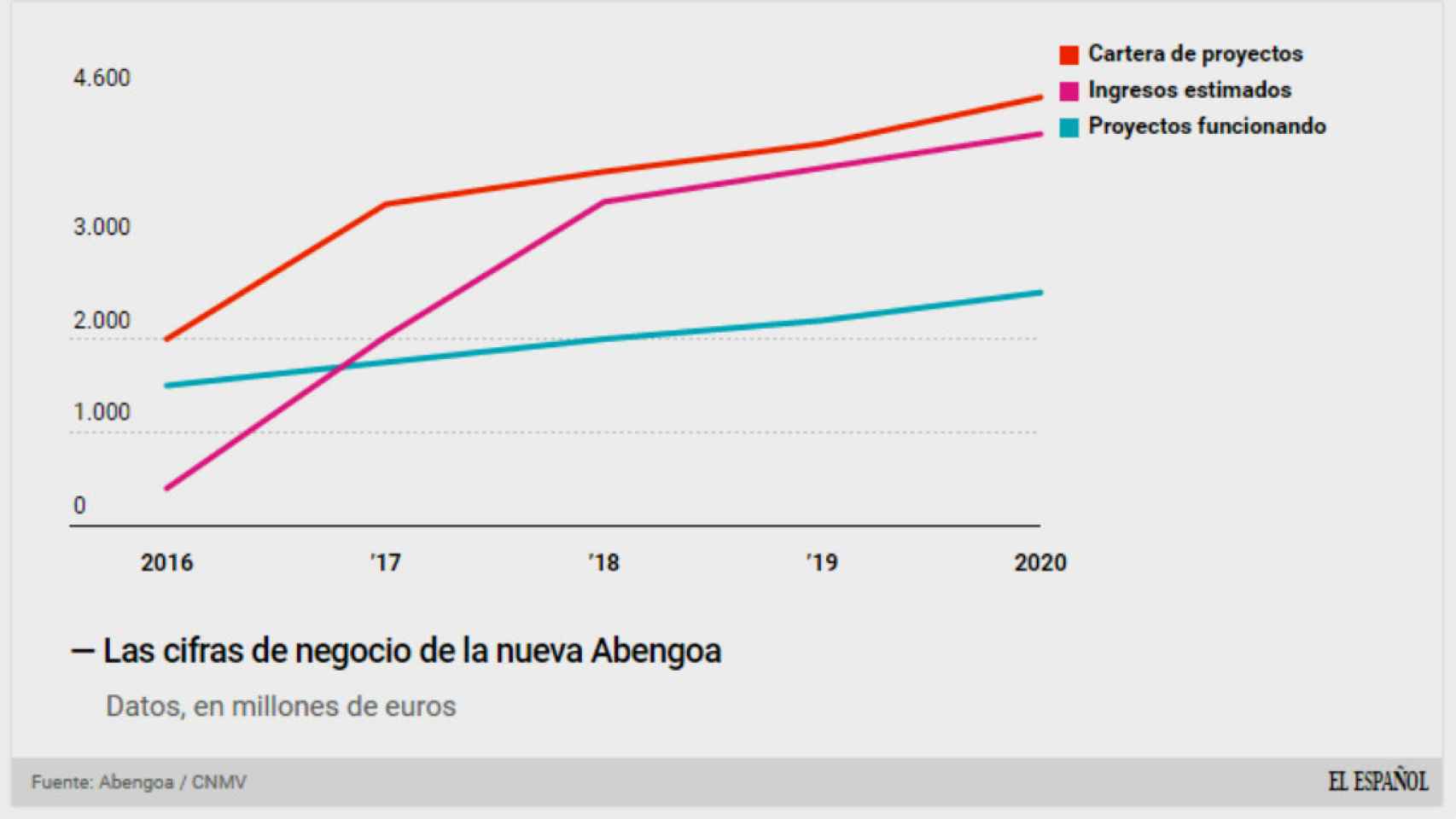

El plan de rescate consiste en la creación de una nueva empresa, que tendrá como accionistas a los bancos y los fondos de inversión que tienen actualmente su deuda, aunque también habrá nuevos inversores.

Se prevé que el nuevo accionariado sume hasta el 95% de la nueva estructura a cambio de aligerar la deuda y la dimensión de la empresa. La inyección de dinero nuevo se aproxima a los 500 millones de euros, a los que hay que sumar 515 millones de euros de los créditos ya inyectados, que habrá que refinanciar o quitar, otros 250 millones en avales.

La nueva Abengoa.

Las negociaciones se dirimen a tres bandas. Por un lado, la banca que encabeza el Banco Santander, el más expuesto a la reestructuración de Abengoa, junto con Caixabank, Bankia, HSBC, Credit Agricole y Banco Popular. En un segundo frente se encuentran el grupo de bonistas que forman los fondos Abrams, Baupost, Canyon, D.E. Shaw, Elliot, Oaktree y Värde, que serán los encargados de inyectar nuevo dinero y reestructurar las emisiones de bonos de Abengoa.

También hay un grupo de inversores españoles en la deuda de Abengoa: la familia sevillana Melgarejo Martínez de Abellanosa, a través de Inversiones El Tobazo o la sicav Ahorrocapital, Armando Gómez Brihuega, aseguradoras como Zurich o Liberty, entre otras, según informó Economía Digital.