Una vigilante observa la sede de la Reserva Federal de EEUU. Reuters

El ‘índice del miedo financiero’ se dispara azuzado por la Fed

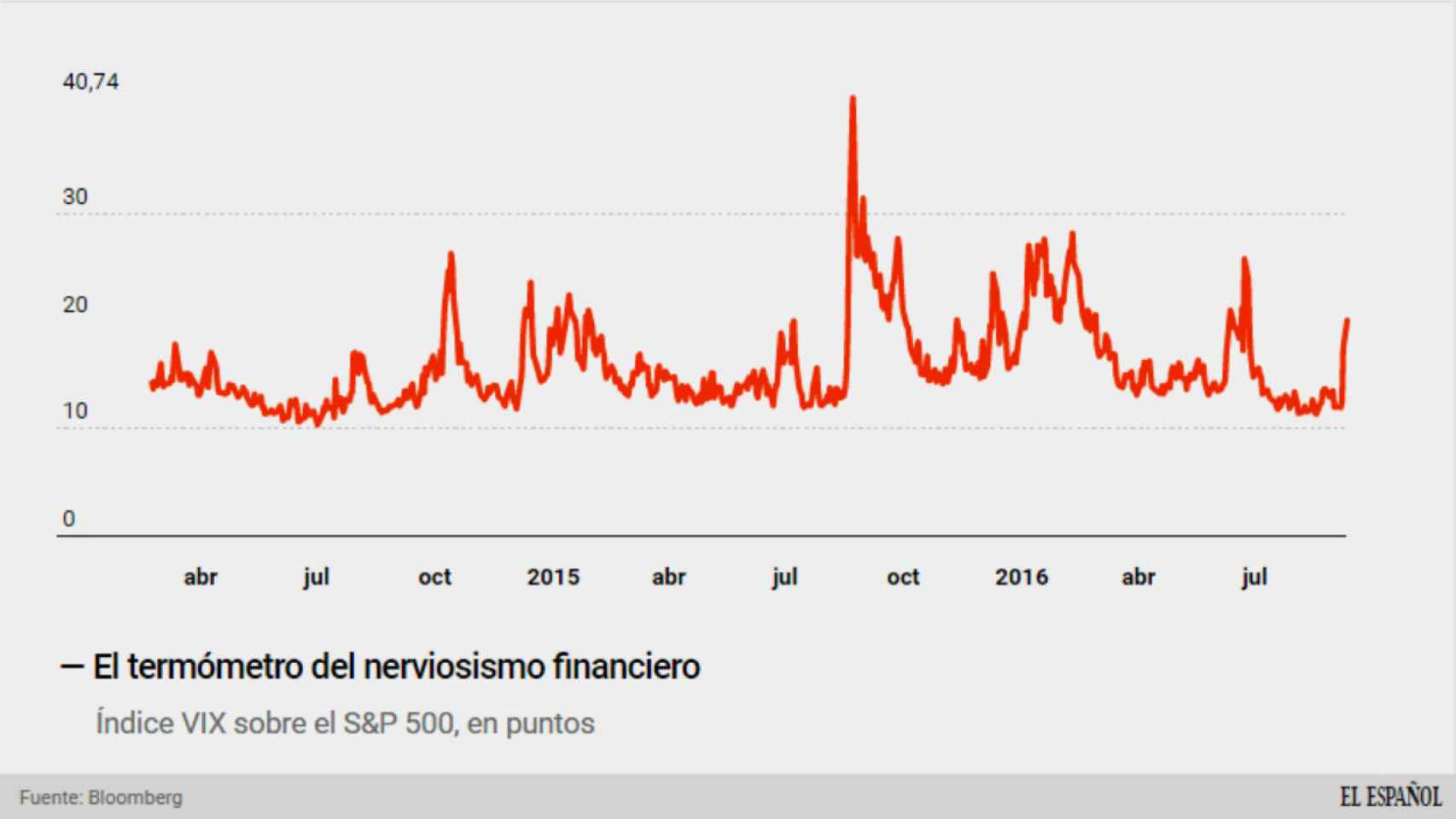

El VIX, la referencia de la volatilidad financiera, llega a subir hasta un 60% en dos días, tanto como el 'crash' chino de 2015.

13 septiembre, 2016 01:46Noticias relacionadas

Tras la calma de las últimas semanas, la tempestad ha vuelto a instalarse en los mercados financieros con tanta fuerza como en agosto de 2015 tras el episodio de pánico en la Bolsa china que obligó al Gobierno de Pekín a intervenir con suspensiones masivas de la cotización de cientos de empresas por el exceso de especulación. Ahora los inversores se han ajustado los cinturones como entonces ante los merodeos del banco central de EEUU sobre una próxima subida de tipos el próximo 21 de septiembre.

Así lo marca el termómetro sobre la volatilidad financiera, el índice VIX sobre el S&P 500 de la Bolsa de Chicago especializada en opciones y futuros. El barómetro, considerado un indicador del clima inversor, llegó a dispararse el lunes a mediodía hasta los 20 puntos, un 65% más que al cierre del pasado jueves, aunque terminó por debajo de ese nivel (en torno a 16 puntos).

Su violenta reacción estuvo azuzada por los discursos públicos de varios miembros de la Reserva Federal (Fed) de EEUU sobre una inminente subida de tipos de interés, que no se mueven desde que en diciembre de 2015 los elevase de un rango del 0-0,25% al 0,25-0,5%. Fue la primera subida subida en una década y, sin embargo, el ciclo alcista quedó aparcado ante los sucesivos episodios de crisis en los mercados.

La volatilidad despierta en los mercados.

Sin embargo, con el paso de los meses y la fortaleza de los datos de empleo en EEUU, la Fed de Janet Yellen vuelve a tener sobre la mesa un movimiento monetario. Si el viernes fue Eric Rosengren (Fed de Boston) quien expresó su preocupación por una subida tardía del precio del dinero, este lunes fueron otros tres gobernadores quienes se pronunciaron sobre la cuestión que más preocupa a los grandes inversores.

Neel Kashkari, responsable de la Fed de Mineápolis y protagonista del rescate financiero de 2008 bajo la tutela del entonces secretario del Tesoro, dijo que es necesario acompañar la actual política monetaria expansiva con estímulos fiscales y reformas regulatorias. “Probablemente estamos asistiendo a una confluencia de tres causas fundamentales de la ralentización económica: una demografía desafiante, las cicatrices psicológicas de la crisis y la falta de brillo en la innovación tecnológica”, dijo durante una conferencia.

Por su parte, y en línea con sus últimas agresivas intervenciones, el gobernador de la Fed de Atlanta, Dennis Lockhart, repitió su llamada a la acción de las últimas semanas y considera que, pese a la debilidad de algunos datos económicos, el banco central debe tener una “seria discusión” sobre una subida de tipos.

En contraposición al 'halcón' de la Fed, Lael Brainard, gobernadora del mismo banco central y que también toma partido en la decisiones de política monetaria, enfrió las expectativas al señala que hay que ser “prudente” porque los riesgos de no poder reaccionar a un debilitamiento económico posterior son mayores que reaccionar tarde.

Su intervención horas más tarde fue clave en el relajamiento de las tensiones financieras que se produjeron a lo largo de la jornada después de un inquietante informe del banco de inversión UBS, que alertó a sus clientes de que se encienda una ola de ventas en los bonos y se pinche la actual burbuja que rodea el mercado de deuda.

¿Ventas masivas de bonos?

Themos Fiotakis, estratega del banco UBS, explicó que los recientes movimientos de los bancos centrales pueden provocar una “sacudida” importante en los mercados en el corto plazo. En su opinión, Japón está virando sus esfuerzos macroeconómicos desde el estímulo monetario al fiscal, al tiempo que la Fed de EEUU, después de la reunión de Jackson Hole, ha dejado la opción abierta de una subida de tipos en 2016, mientras que el BCE podría no renovar su programa de recompra de activos que vence en marzo de 2017. "Un bamboleo de 20 o 30 puntos básicos en los mercados de bonos también puede pesar en las acciones globales en esta etapa, en tanto que las bajas rentabilidades han sido el motor principal de la capacidad de recuperación de la bolsa. Sin embargo, cuanto más profundo sea el daño bursátil, más efímera sería probablemente la venta masiva de bonos", afirmó Fiotakis.

Los mercados no tardaron en reaccionar a este inforrme y a los merodeos de los distintos gobernadores con sacudidas en las cotizaciones de los bonos, con ventas inusuales en algunas de las principales referencias en EEUU y Europa. Por consiguiente, caídas de precios y subida de rentabilidades, es decir, de los intereses de la deuda, un movimiento esperado porque las futuras emisiones de deuda ofrecerán unos intereses superiores a las actuales. La rentabilidad exigida en el mercado secundario a los bonos soberanos de EEUU europeos con vencimiento a diez años se situó en el 1,66%, máximos desde junio -cuando también se especulaba con un alza en los tipos que no se produjo- en una jornada en la que el Tesoro estadounidense vendió deuda a tres y diez años por valor de 44.000 millones de dólares, una cifra inusualmente elevada poco más de una semana de la reunión de la Fed.

Pero el alza de las rentabilidades -y las caídas de los precios, que mueven de forma inversa al rendimiento- también se trasladaron a los bonos europeos. El ‘bund’ alemán a diez años cotizó en positivo por segunda jornada consecutiva, algo que no sucedía también desde junio y después de haber permanecido en negativo durante buena parte de este verano. La rentabilidad del bono se situó en el 0,03% (cinco puntos más que el viernes) al cierre de la sesión, mientras que la del bono español al mismo plazo escaló hasta el 1,08% (siete puntos básicos más), manteniendo la prima de riesgo -el diferencial entre ambos- en torno a los 104 enteros. Los bonos portugueses fueron los más castigados: su rentabilidad exigida en el mercado se elevó hasta el 3,24%, 0,31 puntos más que el viernes.