Warren Buffett

El mercado cuestiona a Buffett: ¿está acabado el legendario inversor?

Que uno de los más afamados inversores de todos los tiempos empiece a ser cuestionado es una señal más de lo extraordinario, por negativo, que está resultando este final de ciclo para la renta variable, algo de lo que repetidamente vengo alertando desde hace tiempo.

Esta semana me llamaron la atención algunas opiniones, especialmente significativa la del Financial Times, en las que con mayor o menor acierto se opinaba sobre si el proceso inversor de Warren Buffett está agotado a la vista de los mediocres resultados que Berkshire Hathaway ha generado en relación al S&P 500 en los últimos años. No en vano en 2019, y todo apunta a que también en 2020, Berkshire obtuvo su peor performance relativo al S&P 500 en una década.

Pese a obtener un extraordinario rendimiento medio del 20% anual desde 1965, accionistas clásicos como Bill Ackman han abandonado su condición de fieles generando señales de si, ademas de por la edad, estamos ante el final de la “buffetología”.

Buffett está agotado a la vista de los mediocres resultados que Berkshire Hathaway ha generado en relación al S&P 500 en los últimos años

Después de generar seis décadas de éxito y multitud de literatura ensalzando su trayectoria, ahora parece que Buffet no es infalible. El hecho de que en este siglo se estén equilibrando los años de positivo y negativo performance, ha generado cierta controversia sobre su estilo inversor y la composición de su cartera. Mientras desde hace años el S&P 500 viene bajando el peso de financieras a la vez que aumenta significativamente el de tecnología, Berkshire sigue anclado en una estrategia opuesta, es decir, muy ponderado en financieras y muy poco en tecnología.

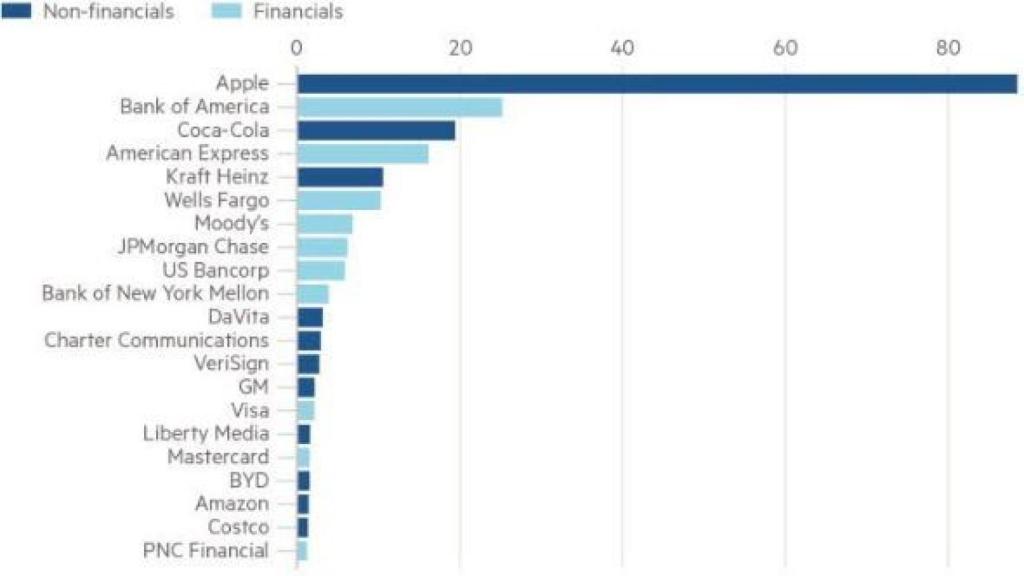

Irónicamente algunas FAANG forman parte de su cartera de cotizadas. Apple es hoy de largo la mayor posición de Berkshire. Amazon también está presente después de que el año pasado claudicara y de que tanto Buffett como Munger, su co inversor y para muchos el verdadero alma mater de Berkshire, hayan reconocido que no haber invertido en Amazon ha sido un gran error.

Mayores participaciones de Berkshire por valor de mercado.

El caso es que para generar los mismos retornos que en los últimos 70 años es indudable que la composición de su cartera debería tener otra orientación. Eso es lo que le recriminan muchos inversores a dos gestores que reconocen abiertamente que no han invertido en tecnología simplemente porque no la entienden. Pero tampoco se han entendido algunas decisiones recientes como la venta este año en el peor momento posible de su controvertida inversión en aerolíneas, la ruinosa inversión en Occidental Petroleum o su insistencia en la devaluada Kraft Heinz.

Sin embargo, en este momento de ciclo no creo que el posicionamiento sea motivo para cuestionar a Buffett. Precisamente el tener una beta baja, estar infraponderados en tecnología y tener una porción de cash tan elevada, es lo que muy posiblemente les lleve a recuperar performance en los próximos años.

El tener una beta baja, estar infraponderados en tecnología y una porción de cash tan elevada, es lo que les hará recuperarse en los próximos años

El tema de la caja también genera controversia. Hoy Berkshire acumula en cuenta corriente y activos realizables a corto plazo, la nada desdeñable cifra de 137.000 millones de dólares, el nivel más alto alcanzado nunca para un holding que no reparte dividendos y que la caja empleada en inversiones y adquisiciones hoy es baja en relación a su tamaño.

Precisamente, el bajo nivel de inversión también ha sido motivo de fuertes críticas. Tras el reciente desplome del mercado como consecuencia de la crisis abierta por la pandemia, Buffett no ha movido la cartera perdiéndose un rally tan absurdo como impresionante.

Personalmente creo que no participar de este rebote es lo más inteligente que ha podido hacer en mucho tiempo. El propio Buffett respondió recientemente a esta cuestión de una forma aplastante “No he invertido porque no he visto nada atractivo”. No puedo estar más de acuerdo. No olvidemos que él ve la inversión como algo madurable en el muy largo plazo, no una cuestión de trading y momentum.

Indudablemente Warren Buffett es un inversor legendario. No solo porque acredita un rendimiento histórico sino, en mi opinión, porque expresa sus ideas con una lógica contundente dentro de un proceso en el que si hay algo que destaco es su sencillez. Es muy posible que su estilo sea anticuado o que sus posiciones muestren un rancio abolengo para los inversores de hoy en día, pero también creo que la sensatez que demuestra en este momento del ciclo es aplastante.

No corre detrás del mercado, como la inmensa mayoría de gestores, incluidos los que se auto denominan value investors, no invierte en compañías de moda porque posiblemente no es que no entienda los negocios sino porque no entiende sus absurdas valoraciones. Y lo más significativo para mí, no le duele reconocer que si no ve nada atractivo después de una corrección de un 30% con los tipos más bajos nunca vistos en Estados Unidos, no invierte y prefiere acumular caja.

Personalmente, reconociendo un gran valor a su trayectoria y no pocas enseñanzas, creo que Buffett no es el más grande inversor sobre el que he estudiado. Como tampoco pienso que sea la referencia para aquellos que me preguntan por dónde empezar en materia de estudio sobre gestión e inversión. Pero tampoco creo que esté acabado. A pesar de mantener discrepancias conceptuales si hay algo en lo que coincido con Buffett es que ahora, más que nunca, hay que ser contrarian.

*** Alberto Roldán es economista y gestor.