Imagen referencial sobre jubilación.

¿Y qué vas a hacer cuando tengas 65 años?

La población mundial está envejeciendo cada vez más. Para 2050, una de cada seis personas en el mundo tendrá más de 65 años. En el caso de Europa y América del Norte esta cifra podría llegar a suponer un 25%.

Con menos gente joven, habrá menos trabajadores que fabricarán productos y prestarán servicios. Esto significa un crecimiento económico más lento a escala mundial, una menor productividad a largo plazo y mayores impuestos para la fuerza laboral restante. Los sistemas de pensiones, por otro lado, se van a volver insostenibles, por lo que la mayoría de los jóvenes de ahora no verán el resultado de sus contribuciones en el futuro.

En este contexto, la gente debería planear su jubilación con una edad algo más joven. En EEUU, por ejemplo, tienen todo un movimiento llamado 'Fire Movement' que busca alcanzar la independencia financiera lo antes posible para poder dejar de trabajar pronto o hacerlo solo en lo que a uno le gusta. Para ello, entre otras cosas, es necesario aprender a ahorrar.

Desde el punto de vista de las inversiones, la estrategia de FIRE consiste en buscar fondos indexados con bajo coste. Las carteras están muy inclinadas hacia la renta variable y son autogestionadas. Otros eligen invertir en tres tipos de fondos: basados en acciones estadounidenses, acciones internacionales y bonos estadounidenses. Otros sugieren agregar clases de activos adicionales, como acciones de pequeña capitalización, mercados emergentes o REIT. Pero esto ya depende de cada uno y sus preferencias.

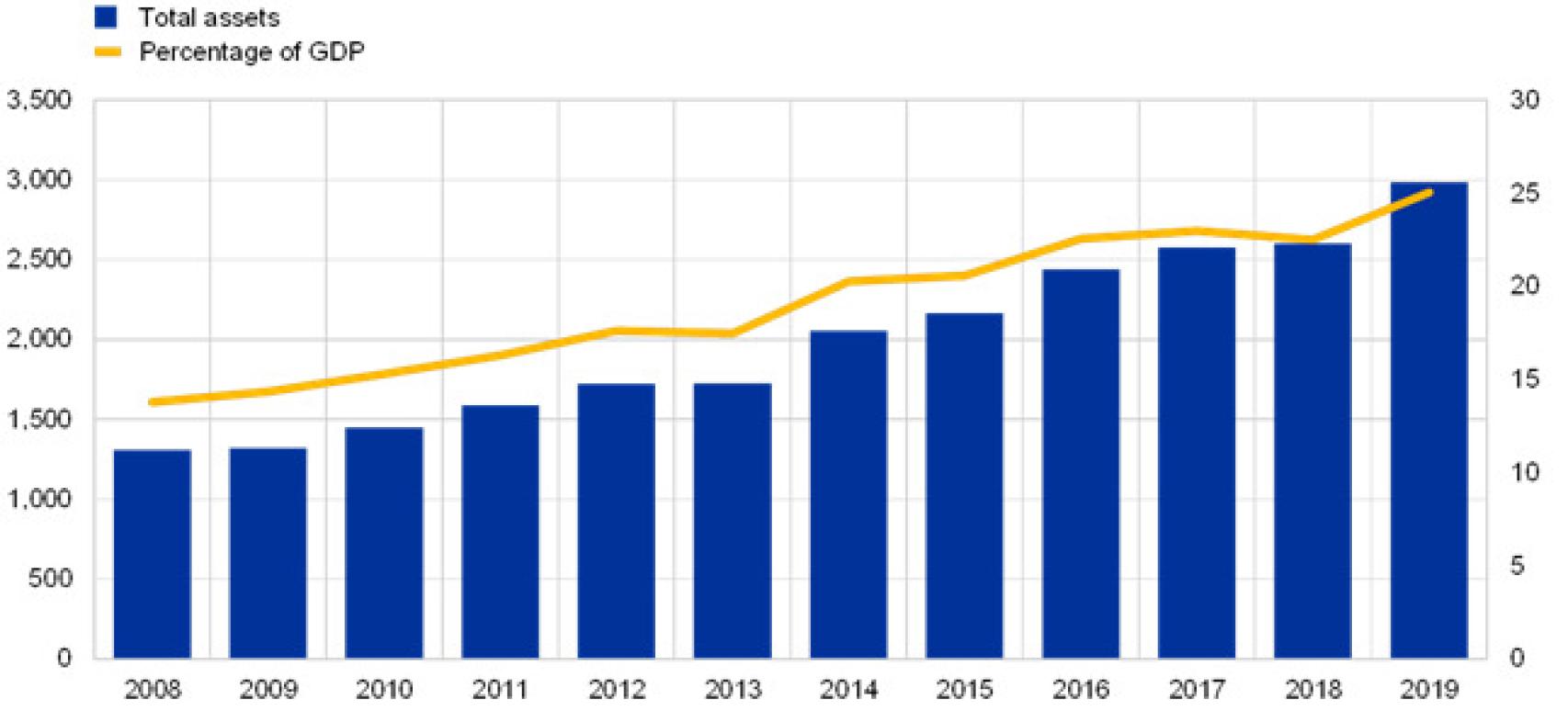

Otro grupo prefiere invertir en los fondos de pensiones. De acuerdo con el estudio del Banco Central Europeo (BCE), los fondos de pensiones han crecido sustancialmente en la Eurozona durante las dos últimas décadas. Los activos totales ascienden actualmente a unos 3 billones de euros y casi duplican su porcentaje en relación con el PIB de la Eurozona del 13% en 2008 al 25% en 2019. Lamentablemente, nada en comparación con EEUU, donde el valor de los activos de los fondos de pensiones privados equivalía a alrededor del 140% del PIB en 2018.

Evolución de los activos bajo gestión en planes de pensiones.

En el caso de Europa, el tipo de activos en los que prefieren invertir los fondos de pensiones de la Eurozona son las participaciones en fondos de inversión, títulos de deuda, acciones, derivados financieros, divisas y préstamos.

Desde el punto de vista geográfico, invierten principalmente en fondos de inversión nacionales, mientras que los títulos de deuda tienden a incluir a emisores de otros países de la Eurozona (es decir, fuera del país en el que se encuentra el fondo de pensiones). En el caso de la renta variable, las mayores participaciones proceden de emisores residentes fuera de la Eurozona.

El problema está en que, en los tiempos de coronavirus, los activos de los planes de pensiones están disminuyendo, mientras que los pasivos continúan aumentando. El envejecimiento de la población y un entorno de tipos de interés bajos, dificultan aún más la obtención de rendimientos de inversión para pagar las pensiones.

En resumen, estamos viviendo en una era de cambios y muchas de las cosas ya nunca serán las mismas. Para asegurarnos el futuro tenemos que pensar con algo de antelación como lo hacen en EEUU y Noruega. Como ya elige cada uno.

***Igor Kuchma es analista de Trading View.