Manifestación contra el cambio climático.

Los fondos ASG continúan sumando patrimonio, en España y en el mundo

Tres de cada diez dólares que entraron en renta variable global en el primer semestre de 2021 fueron a fondos que cumplen con estos criterios.

23 agosto, 2021 03:03Noticias relacionadas

Un informe reciente de Bank of América, basado en datos de la consultora EPFR, muestra que a nivel mundial los fondos de renta variable que incorporan los factores ASG (Ambientales, Sociales y de buen Gobierno) en su proceso inversor registraron entradas netas en el año de 166.000 millones de dólares (aproximadamente 141.414 millones de euros y un crecimiento interanual del 150%).

Esto supone que 3 de cada 10 dólares que entraron en renta variable global en el primer semestre de 2021 fueron a fondos ASG, tres veces la proporción de un trienio antes.

Se percibe así una tendencia en los fondos de gestión activa de mercados desarrollados, donde el 58 % de las entradas de ASG en el primer semestre han sido en fondos ASG de gestión activa (frente a un 51 % el año pasado). Mientras, en los mercados emergentes, el 67% de las entradas de ASG en el año han sido en fondos ASG de gestión pasiva (64% en 2020).

España y ASG

En España, los fondos ASG de gestoras nacionales, según datos de VDOS, aumentan su patrimonio en 6.305 millones durante el primer semestre del año, un 17,38 % más. De acuerdo con este aumento, su patrimonio es de 42.574 millones de euros, representando un 13,70% del patrimonio total bajo gestión de los fondos de inversión de gestoras nacionales.

La categoría sectorial VDOS de Ético incluye los fondos que invierten en sostenibilidad, responsabilidad social, ISR, cooperación al desarrollo, consumo responsable, criterios sociales y éticos. No invierten en industria militar, tabaco, ni alcohol. Este grupo de fondos está entre las 10 categorías con mayores entradas netas en el año, con 546 millones de euros, obteniendo una rentabilidad media es de 14,65%.

Producto financiero

Se han seleccionado los fondos más rentables en el año de esta categoría, que cuentan con la calificación de cinco estrellas de VDOS y que tienen un requerimiento mínimo de inversión de hasta 6.000 euros.

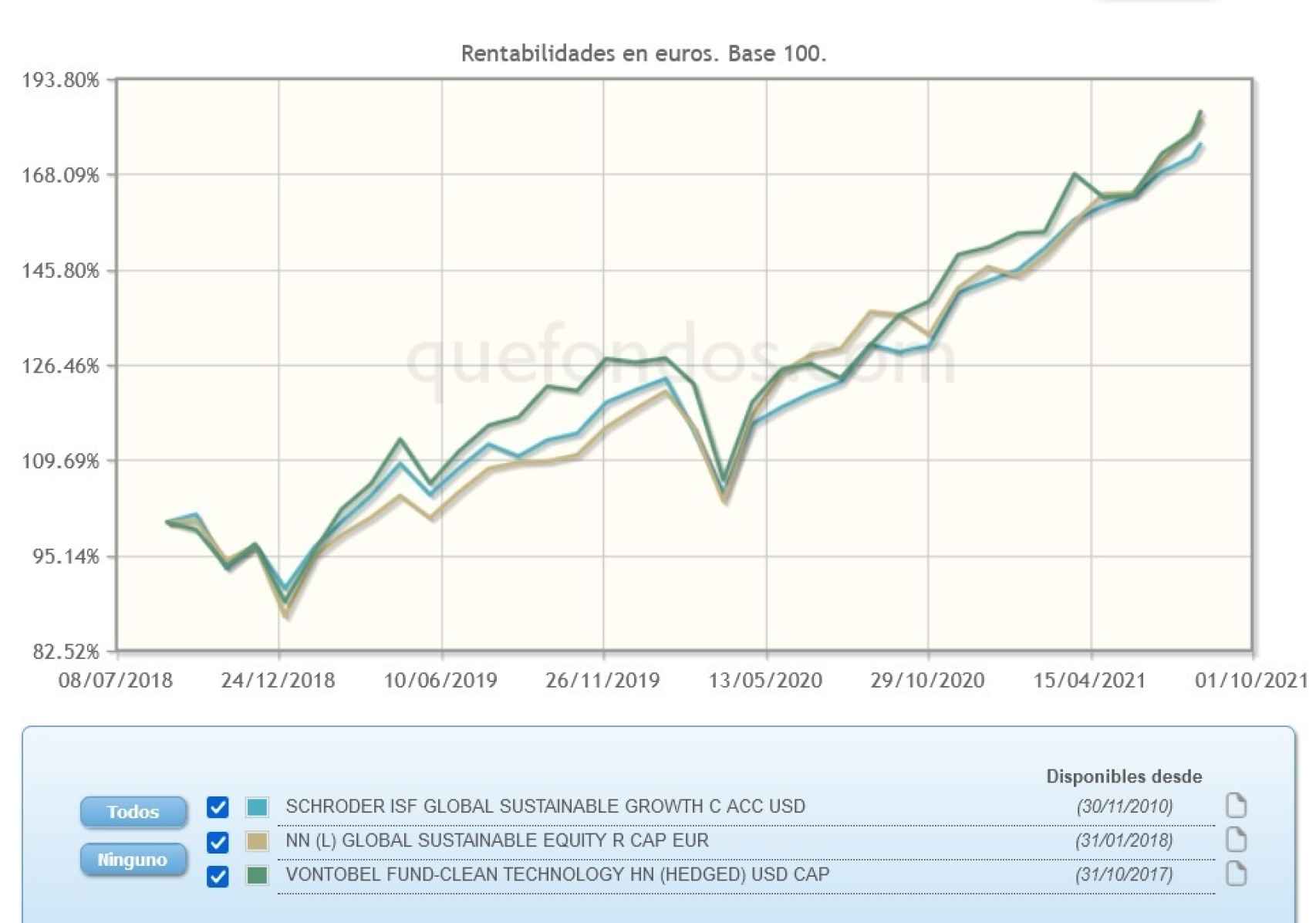

El más rentable de esta selección es la 'clase R' de capitalización en euros de NN (L) GLOBAL SUSTAINABLE EQUITY revalorizándose un 24,52% desde enero y un 37,41% a un año, con un dato de volatilidad en este último periodo de 11,02%, que lo posiciona en el segundo mejor grupo de su categoría por este concepto, en el quintil cuatro.

Se clasifica como un producto financiero con un objetivo de inversión sostenible, conforme a lo descrito en el Artículo 9 del Reglamento (UE) sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros. Invierte en empresas de todo el mundo que aplican una política de desarrollo sostenible, seleccionadas por su respeto por los principios ambientales, sociales y de gobernanza, tal como confirma nuestra base de datos.

Se gestiona activamente, identificando empresas con modelos de negocio sostenibles. El fondo tiene como objetivo lograr una huella de carbono menor que la del valor de referencia y también descarta las inversiones en empresas que participan en actividades relacionadas con armas polémicas, tabaco, la minería de carbón para centrales térmicas o de arenas petrolíferas.

Sus mayores posiciones incluyen acciones de Microsoft Corp (6,09%) Alphabet Inc Class A (3,53%) Unitedhealth Group Inc (3,28%) Adobe Inc (3,27%) e Intuit Inc (3,08%). Grava a sus partícipes con una comisión fija de 0,75 %.

Características medioambientales

Denominado en dólares, la clase C de acumulación de SCHRODER ISF GLOBAL SUSTAINABLE GROWTH obtiene en el año una revalorización de 22,72 % y de 40,29 % en el último año, periodo en que registra un controlado dato de volatilidad de 8,46 %, situándose entre los mejores de su categoría por este concepto, en el quintil cinco. Invierte en empresas de todo el mundo que cumplan los criterios de sostenibilidad del gestor de inversiones.

El fondo posee características medioambientales o sociales en el sentido que se les atribuye en el artículo 8 del Reglamento (UE) 2019/2088 sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros (‘SFDR’, por sus siglas en inglés), quedando asimismo identificado como tal en la base de datos de VDOS.

Sus mayores posiciones en cartera corresponden a acciones de Microsoft Corp (5%) Alphabet Inc (4,20%) Recruit Holdings Co Ltd (3,20%) Taiwan Semiconductor Manufacturing Co Ltd (3,10%) y Booking Holdings Inc (3,10%). La suscripción de la clase C de acumulación en dólares del fondo requiere una inversión mínima de 1.000 dólares (aproximadamente 851 euros) aplicando una comisión fija de 0,65 % y de depósito de 0,30 %.

Con un 22,47% de revalorización desde el pasado enero, el siguiente fondo más rentable es VONTOBEL FUND-CLEAN TECHNOLOGY en su clase HN con cobertura en dólares. En el último periodo anual obtiene una rentabilidad de 43,49 %, con un dato de volatilidad de 12,11 %.

Invierte en el campo de las tecnologías limpias de todo el mundo, principalmente en acciones de empresas innovadoras que ofrecen soluciones para el suministro limpio de agua, energía limpia, movilidad futura, edificaciones inteligentes, eficiencia de recursos o reciclaje. Selecciona empresas que ofrecen un considerable potencial de crecimiento a largo plazo y cuyo precio tiene un interesante potencial alcista frente al valor de empresa estimado en el momento de la inversión.

Emisiones

La mayoría de los activos de la cartera se invierten en empresas de todo el mundo cuyos productos o servicios contribuyen a lograr objetivos sostenibles desde el punto de vista medioambiental.

La base de datos de VDOS lo identifica como un fondo ASG. Las mayores posiciones en cartera incluyen nombres como Applied Materials (3,30%) Cie De Saint-Gobain (3,20%) ASML Holding NV (3,10%) Synopsys Inc (3%) y Thermo Fisher Scientific (3%). Su comisión fija es de 1,25 %.

Los factores ASG relacionados con las emisiones han generado las señales alfa más consistentes en todas las regiones en lo que va del año, especialmente en sectores intensivos en carbono como energía y servicios públicos.

Tras las rebajas de calificación de principios de año, se observa que las empresas con las mejores puntuaciones de ASG del quintil superior, según datos de MSCI, ahora cotizan a una prima de aproximadamente el 25 % respecto a sus pares del quintil inferior, más en línea con el promedio de cinco años, aunque bastante por debajo del pico del del 55 % en el primer trimestre de 2020.

***Paula Mercado es directora de análisis de VDOS