torre-eiffel-espana-585-210417

Indulto para España: los grandes inversores salvan al país de su repliegue hacia activos refugio

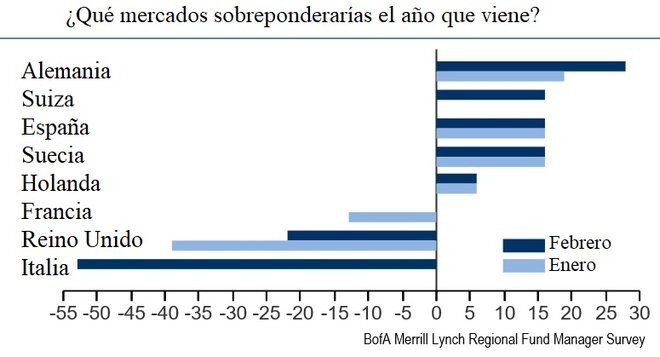

- Alemania y Suiza se convierten en los países europeos favoritos

- Un 46% de los gestores prevén un frenazo de la economía mundial este año

Noticias relacionadas

La debilidad de la economía global y el miedo a un traspié de los bancos centrales en sus políticas de estímulo han acelerado la búsqueda de refugio inversor. Un regreso a las trincheras que, según la última Encuesta de Gestores de Bank of America - Merrill Lynch, se está traduciendo en más liquidez, menos exposición a la bolsa y concentración en los países centrales de la Unión Europea. Un vuelco del que se libra España, único periférico al que indultan las manos fuertes del mercado.

El sondeo más reputado en cuanto a tendencias globales de inversión es contundente: nunca antes desde septiembre de 2016 tan pocos gestores habían aconsejado sobreponderar la renta variable en cartera. Solo un 6% neto de los grandes inversores consultados tiene esta percepción al arranque de febrero, cota a la que además se ha llegado tras un desplome de 12 puntos porcentuales con respecto al pasado enero. Por si fuera poco, el consejo de sobreponderar liquidez ha ascendido hasta un 44% neto de respuestas, su mayor cota en los últimos diez años y seis puntos porcentuales más que el mes pasado.

Italia, que en enero conseguía una posición de equilibrio sin que las manos fuertes del mercado se decantasen por entrar o salir de la Bolsa de Milán, en febrero vuelve a convertirse en el país de la Unión Europea que hay que evitar. Nada menos que un 53% neto de los encuestados se decanta por infraponderar posiciones en el país. El segundo más detestado del bloque es un Reino Unido que se encamina cada vez más hacia un Brexit sin acuerdo y que, sin embargo, tan solo cosecha recomendaciones negativas por parte de un 21% neto del mercado.

Los bancos son el tercer sector más infraponderado, mientras que el defensivo sector salud se ha convertido en el favorito de las manos fuertes del mercado

En el extremo opuesto, Alemania saca pecho como baluarte ante momentos de fragilidad económica y los consejos de sobreponderar su mercado bursátil pasan del 20% al 29% neto de las respuestas. Asimismo, Suiza, sobre la cual se imponía la cautela al empezar el año, despunta hasta un 17%, hasta empatar con Francia. Pero también, y aquí viene la nota discordante del estudio, hasta igualar a España, que repite en la misma cota de recomendaciones favorables que en enero, cuando consiguió recuperar el favor de las manos fuertes del mercado después de la notable aversión que provocó el ascenso de Pedro Sánchez a la Presidencia del Gobierno.

Se da la circunstancia de que las cifras de este estudio han visto la luz prácticamente coincidiendo con el planchazo del Congreso de los Diputados a los Presupuestos Generales del Estado que el equipo del líder socialista había preparado para 2019. Sin embargo, las respuestas de los gestores ya se recabaron cuando las declaraciones oficiales de los distintos partidos políticos daban números para concluir que el proyecto presupuestario de Sánchez se quedaría en papel mojado.

Un síntoma más de la búsqueda de refugio en activos de corte más defensivo que los que hasta ahora venían recomendando los inversores más fuertes se encuentra en su asignación sectorial. Mientras que los bancos son ya el tercer sector más infraponderado por los gestores consultados, las empresas de salud han dado un brusco salto desde la tercera posición en sobreponderación hasta el primer puesto, con un incontestable 27% neto de consejos en este sentido. Muy por encima del 10% que las aseguradoras, segundas en el ranking de febrero, consiguen alcanzar.

Invertia21

EL ESCASO MARGEN DE MANIOBRA DEL BCE

Las firmas químicas, cuyo negocio suele ser buen indicador de la salud de la expansión de la economía, se han visto condenadas al primer puesto a la cola, con un 31% neto de consejos de infraponderar. Una percepción que se encuadra en el hecho de que un 46% neto de los gestores consultados por Bank of America - Merrill Lynch están convencidos de que el PIB mundial menguará en los próximos 12 meses, a lo que hay que sumar que un 42% prevé también que los beneficios corporativos se contraigan a lo largo del próximo año, una de las cifras más altas en la historia de la encuesta, pero 10 puntos porcentuales más amable que el máximo de una década registrado en enero.

El temor de los inversores a un error de maniobra por parte de los bancos centrales es mayor a esta orilla del Atlántico. Mientras que la Reserva Federal de EEUU (Fed) tendría margen para desandar alguna de las retiradas de estímulos que hasta ahora ha implementado, el Banco Central Europeo (BCE) tan solo tiene a su disposición el regreso a la compra neta de títulos de deuda, pues hasta el momento ha optado por mantener los tipos en mínimos históricos. Con este escenario, no es de extrañar que la encuesta identifique el “miedo a la complacencia frente a un contexto de estancamiento económico”.

A escala global, el principal temor por noveno mes consecutivo sigue apuntando hacia las consecuencias de la guerra comercial, con un 29% de respuestas en plena nueva ronda de negociaciones entre EEUU y China. De hecho, el segundo motivo de preocupación para los gestores llega desde el ‘Gigante Asiático’, concretamente un 21% de los encuestados tiene la mosca detrás de la oreja en torno a un eventual frenazo de la segunda economía mundial.