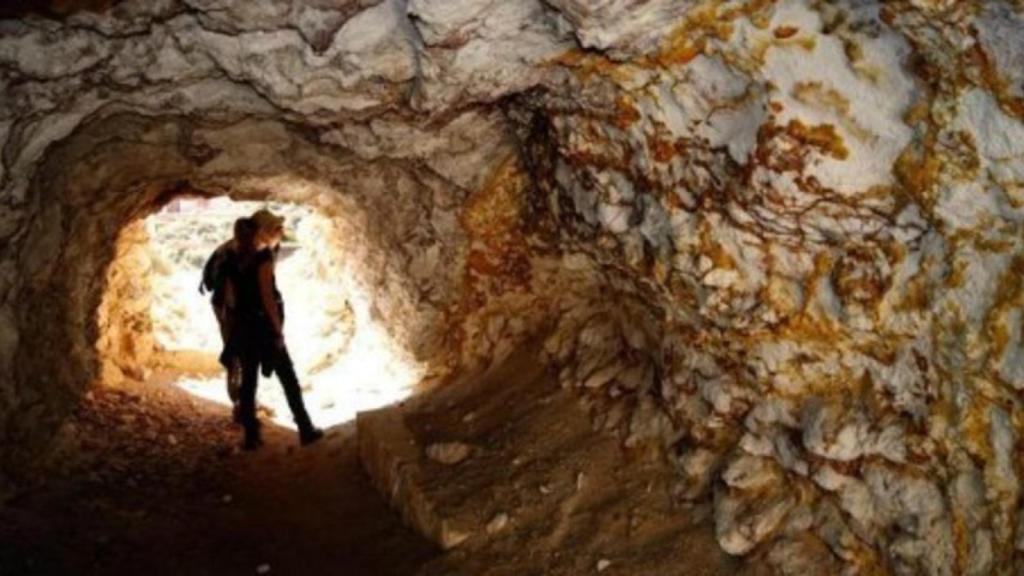

minasdeoro

Refugiarse en el oro sin tocar el metal: tres fondos para invertir en mineras

- El paladio es otro metal precioso que ha subido con fuerza en los últimos meses

- El retraso en la subida de tipos en EEUU favorecerá su encarecimiento

La cotización del oro ha ganado alrededor de un 9% en los últimos seis meses, y ya roza los 1.300 dólares por onza. Ante la posibilidad de que estemos en la última fase del ciclo económico y de que la Reserva Federal de EEUU no suba más los tipos, el metal podría tener un comportamiento muy positivo durante el año.

Las estimaciones para el oro, el metal precioso por excelencia, marcan que si sobrepasa el nivel actual de 1.300 dólares por onza podría incluso llegar a los 1.500 dólares al terminar el año. Asimismo, se espera que el aumento de la exigencia de las normas medioambientales en China contribuyan a aupar la cotización del paladio, que ha subido nada menos que un 67% desde agosto.

Si el precio del oro y el paladio aumentan, es de esperar también un alza en los precios de cotización de las compañías mineras. Consecuentemente, en una etapa como la actual de ralentización económica, los fondos que invierten en este tipo de compañías son, dentro de la categoría VDOS de materias primas, los que mejor comportamiento registran en el año.

El mejor resultado le corresponde al Allianz Global Metals and Mining, que en su clase AT en euros obtiene una rentabilidad del 12,5% desde enero. A un año, su revalorización es del 2,55%, con un dato de volatilidad del 21,03%. Se propone como objetivo generar un crecimiento del capital a largo plazo invirtiendo en compañías que se beneficien directa o indirectamente de la evolución de los sectores de explotación, extracción o procesamiento de recursos naturales. Gestionado por David Finger, cuenta con un patrimonio global de 509 millones de euros y toma como referencia de gestión el índice Euromoney Global Mining. Las mayores posiciones en su cartera son Glencore (7,07%), Barrick Gold (6,55%), Riotinto (6,34%), BHP Group (5,41%) y ADRs de Anglogold Ashanti-Spon (4,48%). Por sectores, minería y metales diversos (44,5%), oro (21,9%), cobre (15,8%), acero (8,9%) y aluminio (5,6%) representan las mayores ponderaciones por sector. Aplica a sus partícipes una comisión fija de 1,8%.

De la gestora Blackrock, la clase A2 en euros de BGF World Mining gana un 11,9% por rentabilidad en el año, revalorizándose un 3,17% en el último año, periodo en que registra una volatilidad de 21,1%. Toma como referencia de gestión la evolución del índice HSBC Global Mining (cap only), con al menos un 70% de sus activos globales invertidos en acciones ordinarias de compañías de metales y minería, focalizadas en la producción de metales base y de minerales industriales como el carbón y el mineral de hierro, pudiendo invertir también en mineras de minerales o metales preciosos como el oro. Gestiona un patrimonio total de 5.298 euros (aproximadamente 4.684 euros), que reparte entre posiciones como BHP Group (9,36%), Riotinto (9,19%), Glencore (8,5%), Vale (7,66%) y Newmont Mining (4,6%). Tras un porcentaje del 50,31% en minería diversa, los mayores pesos de la cartera, por sector, corresponden a oro (22,35%), cobre (14,45%), plata (4,16%) y minerales industriales (3,04%). Se requiere una aportación mínima de 5.000 dólares para suscribir este fondo, que grava a sus partícipes con una comisión fija del 1,75% y de depósito del 0,45%.

Un 12,9% es la rentabilidad alcanzada en el año por el fondo JPM Global Natural Resources en su clase D de acumulación en euros. Su rentabilidad en el último año es del 6,26%, con un coste por volatilidad del 20,08%. Se propone obtener un crecimiento del capital a largo plazo, invirtiendo principalmente en compañías de recursos naturales de todo el mundo. Para ello, emplea un proceso de selección de valores ascendente (‘bottom-up’) y de carácter fundamental, basado en las opiniones de un equipo mundial de analistas, para identificar compañías que presentan atractivas valoraciones recurriendo a un enfoque de calidad y crecimiento. Sus mayores posiciones incluyen acciones de BHP Group (9,6%), Riotinto (7,1%), Exxon Mobil (6,2%), Glencore (5,4%) y Royal Dutch Shell (4,3%). Por sector, los mayores pesos corresponden a minería diversificada (24,7%), compañías integradas de petróleo y gas (22,5%), exploración y producción de petróleo y gas (15,5%), oro y metales preciosos (14,5%) y metales básicos (12,2%). Como en el anterior fondo, la suscripción de este requiere una aportación mínima de 5.000 dólares, con una comisión fija del 1,5%.

Si la tendencia de metales como el oro y el paladio se mantiene en el año y con el enfriamiento de expectativas económicas, la inclusión de este tipo de inversión en la cartera puede tener una importante función como elemento diversificador.

*Paula Mercado es directora de análisis de VDOS