Imagen sobre fondos de renta asiática

Deuda emergente asiática: un oasis rentable en la renta fija

La reducción de su dependencia con el dólar es un punto a favor de las economías emergentes.

19 febrero, 2020 22:51Noticias relacionadas

La política monetaria de la Reserva Federal (Fed), que en octubre pasado redujo su rango objetivo para los tipos federales en 25 puntos básicos adicionales, hasta el 1,50-1,75%, junto con la reducción de las tensiones comerciales entre EEUU y China, con la firma del acuerdo comercial de Fase Uno durante diciembre, sirvieron de soporte en el último trimestre del año a los mercados emergentes, que repuntaron bruscamente.

El JP Morgan Emerging Markets Bond Index Global (‘EMBI Global’) obtuvo una rentabilidad del 2,1% durante el trimestre, mientras que los mercados locales, representados por el JPMorgan Emerging Markets Diversified, se comportaban con especial fortaleza, generando un 5,2% de rentabilidad en el período.

Los mercados emergentes han fortalecido sus finanzas y mejorado su calidad crediticia, reduciendo a su vez su dependencia del dólar en muchos casos. Esto es así principalmente en el caso de los bonos soberanos asiáticos, en gran medida infrarrepresentados en los índices globales de mercados emergentes, especialmente si se comparan con la renta variable de la región, por lo que el análisis fundamental y la gestión activa pueden suponer una ventaja al invertir en este tipo de activo.

En lo que llevamos de año, la categoría VDOS de fondos de renta fija internacional emergentes se revaloriza un 2,8%, mientras que la de renta fija internacional Asia/Oceanía obtiene una rentabilidad media algo superior, del 3,7%.

De esta última categoría, una selección de fondos con la mayor calificación de cinco estrellas de VDOS y aportación mínima de 6.000 euros o menos, el mejor resultado en el año lo obtiene la clase A2 en dólares de LO Funds - Asia Value Bond, con una revalorización del 5%. A un año, su rentabilidad es del 10%, con un dato de volatilidad del 6,5%. Gestionado por Blackrock Investment Management, su objetivo es maximizar la rentabilidad de su inversión a través de una combinación de crecimiento del capital y rendimiento.

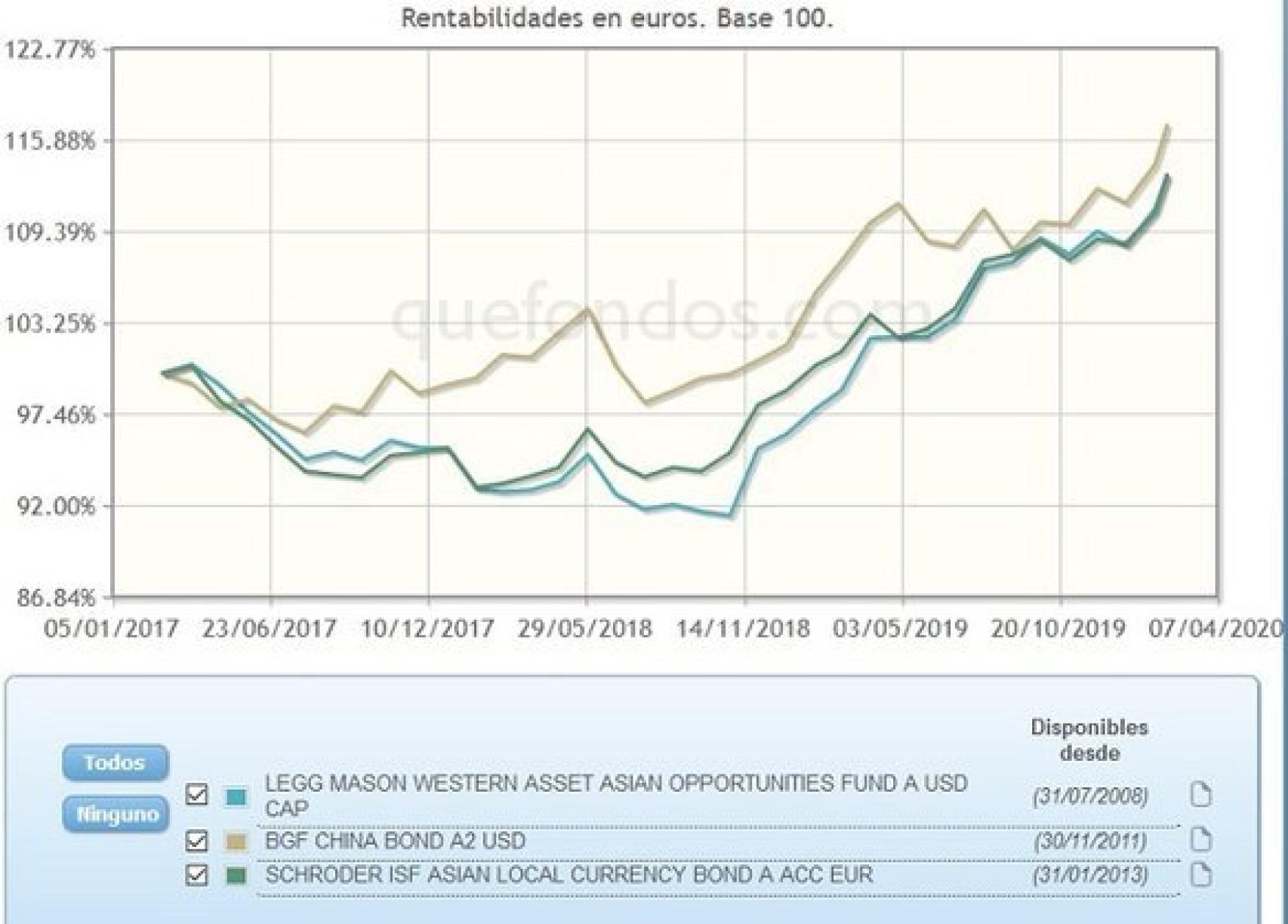

Rentabilidad en euros de los distintos fondos.

Invierte al menos el 70% de sus activos en valores de renta fija emitidos o distribuidos dentro o fuera de la República Popular China (RPC) y denominados en renminbi o en otras divisas nacionales chinas. Referenciado al índice Markit iBoxx ALBI China Offshore, su cartera incluye bonos e instrumentos del mercado monetario emitidos por gobiernos, agencias gubernamentales, empresas y organismos supranacionales como el Banco Asiático de Desarrollo.

Puede invertir en una gama de valores de renta fija, que podrían incluir activos con una calificación de solvencia relativamente baja o carecer de calificación. Sus mayores posiciones corresponden a emisiones de Chengdu Xingcheng Investment Group Regs 2.5 03/20/2021 (1,39%), Kunming Traffic Investment Co Ltd Mtn Regs 6.2 06/27/2022 (1,35%), Huaneng Hong Kong Capital Ltd Regs 3.6 12/31/2049 (1,24%), Inner Mongolia High-Grade Highway Regs 4.375 12/04/2020 (1,20%) y China Shandong International Econo Regs 4 12/21/2020 (1,19%).

Se requiere una aportación mínima inicial de 5.000 dólares (aproximadamente 4.616 euros) para suscribir la clase A2 en dólares de este fondo, que aplica una comisión fija del 0,75% y de depósito del 0,45%.

La clase A de capitalización en dólares de Legg Mason Western Assset Asian Opportunities Fund gana un 4,5% por rentabilidad en el año, revalorizándose un 13,7% en el último periodo anual, con un dato de volatilidad bastante controlado del 5% en este último periodo, que lo sitúa en el segundo mejor grupo de su categoría por este concepto, en el quintil cuatro.

Tiene como objetivo maximizar la rentabilidad total mediante la revalorización del capital y la obtención de ingresos, invirtiendo al menos el 70% de sus activos netos en títulos de deuda emitidos por emisores asiáticos y en derivados de tipos de interés y divisas asiáticos.

Los títulos de deuda incluyen emisiones de gobiernos, u otras entidades públicas, localizados en países como Bangladés, China, Hong Kong, India, Indonesia, Kazajistán, Laos, Macao, Malasia, Pakistán, Filipinas, Singapur, Sri Lanka, Corea del Sur, Taiwán, Tailandia y Vietnam.

También incluye entre sus mayores posiciones emisiones de la Republica de Filipinas 6,250 2036 (5,4%), Gobierno de Malasia 4,232 2031 (3,54%), Gobierno de Tailandia 3,850 2025 (3,51%), Gobierno de India 7,170 2028 (3,22%) y Gobierno de Singapur 2,750 2046 (2,97%). Toma como referencia el índice Markit iBoxx Asian Local Bond Index (USD). La inversión mínima necesaria para suscribir este fondo es de 1.000 dólares (aproximadamente 923 euros). Grava a sus partícipes con una comisión fija del 1,1% y de depósito del 0,15%.

Denominado en euros, Schroder ISF Asian Local Currency Bond A ACC EUR gana un 4,4% por rentabilidad en su clase A de acumulación. En el último periodo anual se revaloriza un 11%, con una volatilidad también bastante controlada (quintil 4) del 4,6%. Referenciado al índice iBoxx Asian Local Currency Bond, invierte su cartera en valores asiáticos de renta fija denominados en divisas locales.

Al menos dos tercios de sus activos cuentan con una calificación de categoría de inversión o inferior. Están denominados en divisas locales y emitidos por gobiernos, organismos públicos y sociedades de Asia (excepto Japón). Entre sus mayores posiciones encontramos emisiones de la República de Singapur 2.875 01-Jul-2029 (6,535), Gobierno de Malasia 3.882 14-Mar-2025 (3,74%), República de Singapur 3.375 01-Sep-2033 (3,65%) y Reino de Tailandia 3.775 25-Jun-2032 (3,2%).

Se requiere una inversión mínima de 1.000 euros para suscribir este fondo, que grava a sus partícipes con una comisión fija del 1% y de depósito del 0,3%.

Las perspectivas para los mercados emergentes son positivas para 2020, esperándose un rebote en los diferenciales respecto a los de países desarrollados. El crecimiento de estos países se estima que acelere hasta el 4,6% en el año, según las últimas previsiones del Fondo Monetario Internacional (FMI).

Con la excepción de China, la mayoría de estas economías debería mostrar una recuperación como consecuencia tanto de la política monetaria expansiva de sus bancos centrales como de la distensión en las relaciones comerciales entre EEUU y China.