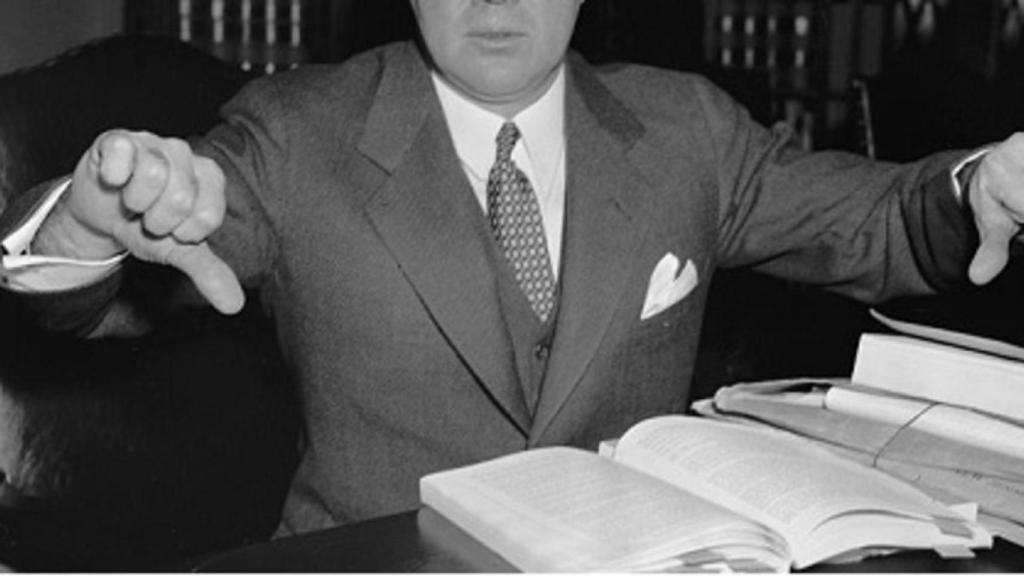

rechazo pulgar

Rechazo total a la 'tasa Tobin': la industria no se cree el calendario ni la recaudación

- La implantación del impuesto podría demorarse 18 meses desde su aprobación

- Ni los técnicos de Hacienda ven alcanzables los 850 millones presupuestados

Noticias relacionadas

La ‘tasa Tobin’ ya está aquí. Ha tardado casi ocho años en ver la luz, pero aun sin ser definitiva ya se ha ganado el rechazo o, en el mejor caso, las dudas de toda la industria y expertos en fiscalidad. Ni la recaudación prevista, ni los plazos, ni la manera en la que ha salido adelante convencen a las partes implicadas.

El objetivo del Gobierno es que el impuesto sobre transacciones financieras, que es su nombre formal, esté listo en unos pocos meses y aporte a las arcas públicas 850 millones de euros ya este año. El problema es que nadie se lo cree. Ni siquiera los mismos técnicos del Ministerio de Hacienda, que califican de “sobrevalorada” la estimación de ingresos al punto de llegar a poner en duda que este año se pueda recaudar un solo céntimo por este tributo.

Además, desde Gestha recuerdan que esta ‘tasa Tobin’ nace del proceso de cooperación reforzada en el que se embarcaron 11 países de la Unión Europea en 2012. De aquel pacto no queda casi nada y “las dificultades técnicas” para conseguir las cifras de los intermediarios financieros extranjeros apuntan hacia un agravio comparativo para las firmas españolas, que sí están sujetas a un control más directo por parte de las autoridades nacionales que vigilarán por el pago del impuesto.

"Nadie se pone a trabajar en implementar una medida hasta que no es definitiva y a la tasa Tobin todavía le queda un largo recorrido parlamentario"

Sin embargo, la recaudación también podría retrasarse dentro del territorio nacional. La industria lo da por hecho. “Nadie se pone a trabajar en implementar una medida hasta que no es definitiva”, explican desde un conocido banco de inversión español. En este sentido, el escollo está en el desarrollo tecnológico y de estructura interna que requiere el registro de las operaciones de compraventa de acciones acorde con las obligaciones que, se supone, fijará la ley.

Y de momento solo puede suponerse, porque aún debe pasar el visto bueno de un Congreso de los Diputados que ya ha echado abajo varias de las medidas estrella del equipo de un Pedro Sánchez que gobierna en minoría. Con este escenario, varias firmas reconocen que más allá de seguir la información que aparece sobre el tema no han llevado a cabo ninguna otra iniciativa.

La sociedad rectora de las bolsas españolas, BME, que ha sido una de las voces más críticas con la iniciativa, ha transmitido al Gobierno su convencimiento de que la recaudación por la ‘tasa Tobin’ “no podrá comenzar antes de 18 meses” a partir de que la norma definitiva pase todos los trámites para su entrada en vigor. En este mismo sentido, la compañía lamenta de que la iniciativa se haya tomado “sin contar con la industria”, pues de otro modo se podrían haber evitado errores de planteamiento como el de calendario.

A LA CAZA EN UN MERCADO ESCASO DE VOLÚMENES

El presidente de BME, Antonio Zoido, ha sido uno de los rostros más reconocibles en la lucha contra un impuesto que previsiblemente mermará los ya debilitados volúmenes de negociación de los mercados oficiales españoles. Este convencimiento se debe a la dificultad de rastrear operaciones internacionales, más aún en plataformas alternativas u opacas, y porque los derivados financieros se quedan fuera de la aplicación del gravamen. Tan fuerte es la certeza sobre este impacto que el Gobierno no ha tenido otra que dar la razón al rector de las bolsas y reconocer que la introducción de la tasa efectivamente erosionará la contratación de valores, como queda recogido en el informe de impacto de la tasa que se ha preparado para su tramitación parlamentaria.

Sin embargo, Zoido no está solo en sus repetidas críticas al impuesto. En los últimos días, los primeras espadas de bancos, gestoras y asociaciones de fiscalistas que han tomado la palabra sobre el tema han sido tajantes en su definición de lo ocurrido: un error. La consejera delegada de Bankinter, María Dolores Dancausa, que el jueves presentó las cuentas del banco, no dudó en afirmar que la tasa pondrá al mercado español “en desigualdad de condiciones”, con lo que habrá capitales de inversión que se dirigirán hacia otros mercados o plataformas de contratación.

“ALGÚN QUE OTRO MILLÓN”

En alusión al olvidado proceso europeo para la implantación del impuesto, señaló que “debería hacerse en todos los países y no solo en algunos” para no crear asimetrías. Su mano derecha, la directora financiera Gloria Hernández, calculó que para la entidad podría suponer una factura de “algún que otro millón de euros” a falta de lo que recoja la norma definitiva por la que se regirá su recaudación.

Apenas tres días antes de estas declaraciones el director de inversiones de Tressis, Daniel Lacalle, se lamentaba de que la introducción de este impuesto en un escenario de ralentización económica “no ayuda” a retener crecimiento, pero sí se traducirá en “mayores costes y comisiones para los pequeños ahorradores”. Por si fuera poco, recordó que Suecia “recaudó 15 veces menos de lo que esperaba” y estimó que en el caso español a duras penas se podría llegar a los 300 millones de euros.

La industria acusa al Gobierno de haber cogido la calle de en medio con una medida "unilateral" que podría desembocar en una "fuga de capitales" en plena desaceleración económica

Desde el principal partido de la oposición, el popular Jaime de Olano ha calificado el objetivo de 850 millones como una “quimera” convencido de que el calendario de aplicación se retrasará como pronto “hasta el tercer trimestre del año”. La desigualdad entre mercados ha sido el tema contra el que más ha cargado la patronal CEOE, que ha señalado que la “decisión unilateral” del Gobierno se traducirá en “barreras de entrada” hacia el mercado español. Y la Confederación Española de Cajas de Ahorros (CECA) añade que supondrá una autopista para la “deslocalización” de la inversión sobre las cotizadas españolas.

El agravio comparativo con los vecinos europeos es un punto clave también para Santiago Satrústegui, presidente de la gestora Abante, que esta misma semana ha calificado la introducción de la tasa como “un error dentro de una batería de errores” fruto de “un populismo absurdo e ineficaz”. El experto ha llegado a aventurar que las grandes cotizadas españolas, aquellas con más de 1.000 millones de euros de capitalización a las que se dirige este impuesto, buscarán la manera de cotizar en mercados extranjeros donde sus acciones se puedan librar del fisco español.

EL BOLSILLO DEL CONTRIBUYENTE

Diversas asociaciones de asesores fiscales, como Aedaf y Asefiget, llevan meses advirtiéndolo: si en España se cobra, la inversión se irá a otros mercados. Una realidad que, en el peor de los casos o con una normativa poco clara o precipitada, podría desembocar en una “fuga de capitales”, concluyen.

Por si con la industria y los expertos en fiscalidad fuera poco, varias asociaciones de consumidores se han levantado también en pie de guerra. Adicae ya ha advertido de que vigilará que el impuesto, que en su planteamiento actual está dirigido a los intermediadores financieros, no termine cargándose contra el bolsillo de los ahorradores, algo que el presidente de la patronal Inverco advirtió hace unos meses que se comería cerca de un 6% de la rentabilidad de productos de ahorro a largo plazo tan poco sospechosos de especulación como los planes de pensiones.

El Gobierno se queda sin aliados en la defensa de este impuesto, aunque confía en que se mantenga en pie la palabra de Podemos, que fijó su implantación como requisito imprescindible para apoyar los Presupuestos Generales del Estado de 2019. En el caso de que las previsiones de los expertos se cumplan, el Congreso obligue a descafeinar el tributo o directamente tumbe la hoja de ruta económica de Sánchez, pasará como en 2015. Los millones previstos, que entonces eran 640, no pasarán de ser una cifra en un papel.