Monedas y billetes de euro de distintas denominaciones.

Fondos de inversión en bonos 'high yield' europeos con la morosidad a la baja

La tasa de riesgo de morosidad crediticia tocará techo durante el mes y se moderará en los siguientes hasta final de año.

Noticias relacionadas

El principal motivo de preocupación en el mercado actualmente es la posibilidad de un retorno de la inflación y de subidas de tipos de interés, que podrían llegar antes de lo que se esperaba. Una preocupación que nace de una mejora de las perspectivas en la recuperación económica, especialmente en EEUU, y también de que muchos bancos centrales habían orientado su política a vigilar el riesgo de deflación desde la pasada crisis financiera.

Sin embargo, la Reserva Federal de EEUU (Fed) no tiene intención de cambiar sus tipos de interés. La política monetaria permanecerá sin cambios por el momento, con los tipos de interés invariables.

Una situación similar se da en Europa, con el Banco Central Europeo (BCE) posicionándose como una fuerza estabilizadora que impulsa la confianza, comprometiéndose a preservar las condiciones de financiación favorables. Unas condiciones que se ven reforzadas por la reducción de la tasa de riesgo de morosidad crediticia en el mercado europeo que, según la agencia de calificación Fitch, tocará techo durante el mes y se moderará en los siguientes meses hasta final de año.

Impagos a la baja

Han rebajado sus previsiones de impagos en bonos high yield para finales de 2021 al 2%, desde el 5% de su previsión anterior y del 3,3% de 2020. Esta reducción de las tasas de morosidad a corto plazo refleja sus expectativas de una fuerte recuperación de la demanda para la segunda mitad del año, a medida que el avance de la vacunación surte efecto y las restricciones de distanciamiento social se relajan gradualmente.

La categoría VDOS de renta fija europa high yield agrupa los fondos que incluyen mayoritariamente en su cartera deuda emitida por organismos públicos y entidades privadas, con un rating S&P inferior a BBB- o equivalente, domiciliados en países europeos y denominados en divisas de estos mismos países. Su rentabilidad media en el año es del 2,2%.

Líderes en rentabilidad

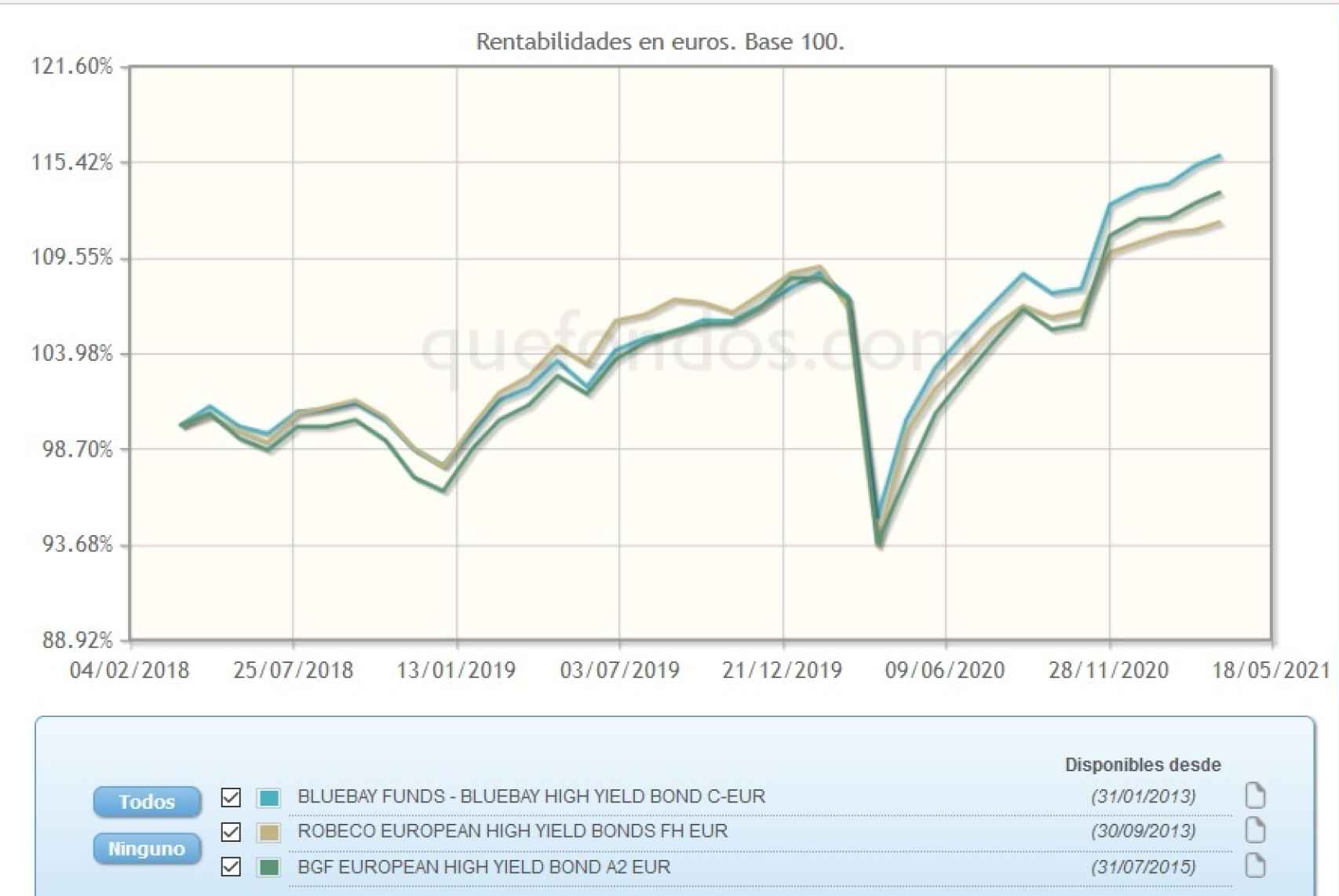

De este grupo de fondos se ha hecho una selección de los que obtienen la calificación de cinco o cuatro estrellas de VDOS, cuya inversión mínima es de hasta 6.000 euros. Ordenados por volatilidad a un año, la clase C en euros de BlueBay Funds - BlueBay High Yield Bond es el menos volátil, con un 14,5%. Con una rentabilidad en el mismo periodo del 24,8%. Desde enero se revaloriza un 1,9%.

Se propone como objetivo lograr un rendimiento total superior al índice Merrill Lynch European Currency High Yield Constrained Index, invirtiendo al menos dos tercios de sus activos netos en valores de renta fija con clasificación inferior a grado de inversión. Entre sus mayores posiciones encontramos emisiones de Euro Bobl Future Mar 21 (1,62%), Telecom Italia 4% (1,35%), AA Bond Co Limited 5,5% (1,28%), AA Bond Co Limited 6,5% (1,26%) y Matterhorn Telecom 3.125% (1,26%). Grava a sus partícipes con una comisión fija del 2%.

Evolución comparativa de fondos de inversión en renta fija europea de alto rendimiento.

Un 15,2% es la volatilidad registrada a un año por la clase FH en euros de Robeco European High Yield Bonds habiéndose revalorizado en el mismo periodo un 24% y un 1,1% desde el pasado 1 de enero. Gestionado activamente, invierte en bonos con calificación inferior a grado de inversión, emitidos principalmente por emisores europeos y estadounidenses.

La selección de estos bonos se basa en el análisis de fundamentales. El objetivo del fondo es generar un crecimiento del capital a largo plazo. Se trata de una cartera ampliamente diversificada y con un sesgo estructural hacia las empresas con mayores calificaciones en high yield (BB/B).

Factores ASG

Los impulsores del rendimiento son el posicionamiento beta top-down y la selección de emisores bottom-up. Su análisis de emisores no se limita a los factores financieros tradicionales, pues incluye asimismo el grado de cumplimiento del emisor en factores ambientales, sociales y de gobernanza (ASG).

Las mayores posiciones en la cartera del fondo incluyen emisiones de Netflix (2,93%), Telefonica Europe (2,32%9), Zf Europe Finance Bv (2,25%), Faurecia (2,23%) y Telecom Italia (2,08%). Aplica una comisión fija de 0,50%.

El siguiente menos volátil, de los denominados en euros, es la clase A2 en euros de BGF European High Yield Bond, con un 15,4% en el último periodo anual, en el que se revaloriza un 28,1%. En el año obtiene una rentabilidad del 1,5%. Con el índice Barclays Pan European High Yield 3% Issuer Constrained EUR Hedged como referencia, se propone maximizar la rentabilidad de su inversión a través de una combinación de crecimiento del capital y rendimientos de los activos.

Invierte al menos el 70% de sus activos totales en valores de renta fija con una calificación crediticia relativamente baja o que carecen de calificación. La cartera incluye entre sus mayores posiciones emisiones de EDF 3,38% (1,87%), Thyssenkrupp 2,88% (1,14%), Telefonica Europe 4.38% (1,04%), Summer (BC) Holdco B 5,75% (0,98%) y EG Global Finance 6,25% (0,92%).

La suscripción de la clase A2 en euros de este fondo requiere una aportación mínima de 5.000 dólares, aproximadamente 4.228 euros. Aplica a sus partícipes una comisión fija del 1% y de depósito del 0,45%.

Las boyantes condiciones del mercado de capitales reflejan la confianza en los programas de estímulo fiscal para apoyar una fuerte recuperación hasta 2022, mientras que los mercados de financiación siguen anclados en las políticas activas de tipos de interés y compra de activos del banco central.

***Paula Mercado es directora de análisis de VDOS