Agricultura.

Las materias primas serán el activo que más suba hasta 2026 con una TAE del 5%, según Robeco

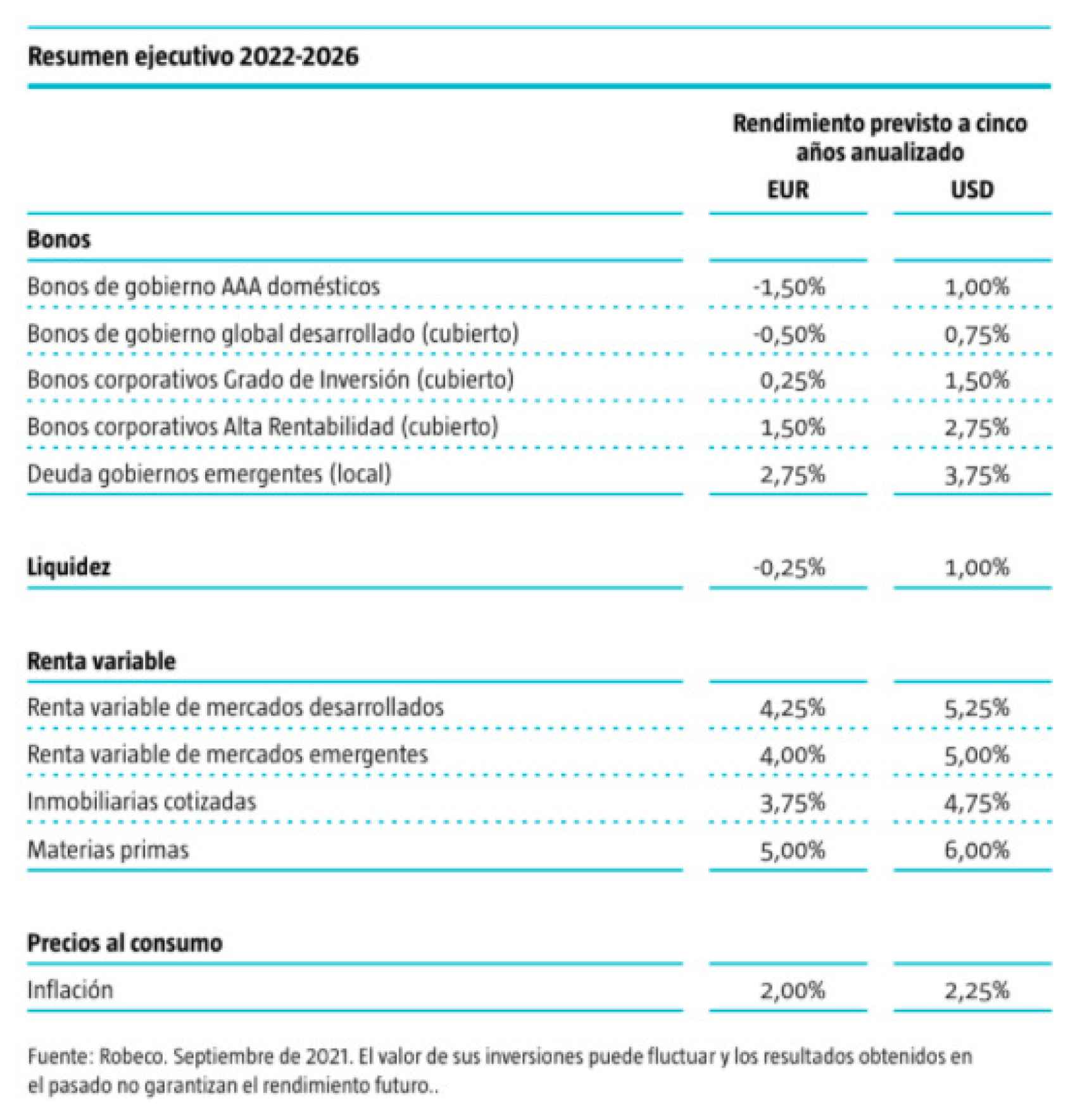

Según su último informe de perspectivas para el periodo 2022-2026, la inflación se rebajará al 2% desde los niveles actuales.

Noticias relacionadas

- Las 14 tecnologías que, según BofA, revolucionarán nuestra vida: 6G, hologramas o la minería verde

- Los riesgos climáticos podrían tener un impacto financiero de un billón de dólares en los próximos cinco años

- Pictet estima que Nasdaq y 'venture' serán los activos más rentables hasta 2031, con una TAE del 8% al 10%

Lejos quedan ya las rentabilidades de dos dígitos. Los tipos de interés cero o negativos han deprimido el panorama financiero para los inversores. Como máximo, estos podrán aspirar a una TAE del 5% entre 2022 y 2026 si invierten en materias primas. Según la gestora Robeco, es el activo que más subirá en el próximo lustro.

Así se desprende de su informe 'Expected Returns 2022-2026, Los Tórridos Años Veinte: Sube la Temperatura', que ha podido consultar EL ESPAÑOL-Invertia en primicia. Con la incertidumbre y volatilidad actual, pocas firmas de inversión se atreven a aventurar en cifras cómo se comportarán los activos financieros tan a largo plazo. Robeco es una de las que sí lo hace, junto a Pictet WM, cuyas previsiones son a diez años, y Bank of America, que si bien no ha esbozado potenciales subidas, sí ha determinado cuáles serán las 14 grandes megatendencias y tecnologías que revolucionarán nuestra vida y que los inversores no deben perder de vista.

Antes de proyectar rentabilidades potenciales, el análisis de la gestora con base en Róterdam parte de qué harán los precios de la vida en el citado periodo. Y, según sus estimaciones, la inflación será del 2% en los próximos cinco años, rebajándose desde los niveles coyunturales.

Proyección de rentabilidad de los activos 2022-2026.

Así las cosas, de la decena de activos financieros que escrutinan sus expertos, solo la mitad serían capaces de batir al incremento de los precios en euros: bonos públicos emergentes en moneda local, con una TAE del 2,75%; inmobiliarias cotizadas (3,75%); bolsa emergente (4%); bolsa de mercados desarrollados (4,25%) y las citadas commodities, con un rendimiento previsto a cinco años anualizado del 5%. Todo expresado en euros.

En segundo término, habría dos activos que acabarían en positivo, aunque incapaces de superar la inflación: bonos corporativos de alto rendimiento (especulativos o high yield), con un 1,50%, y bonos empresariales con grado de inversión (de alta calidad), con un 0,25%.

Pérdidas en renta fija

Quienes peor lo tienen para sortear las pérdidas son los inversores más conservadores de renta fija, que son mayoría en España. Si se cumplen las expectativas de Robeco, los bonos de gobierno AAA domésticos perderían un -1,50% cada año; los bonos de gobierno global desarrollado, un -0,50%, mientras que las posiciones en liquidez perderían de antemano un -0,25%.

La gestora holandesa muestra un “optimismo moderado” de cara a los próximos ejercicios, si bien su estratega de multiactivos, Peter van der Welle, considera que el mundo transitará hacia una expansión económica más duradera, los “tórridos años veinte”.

Además, los riesgos climáticos cobran cada vez más presencia. Según KPMG, estos riesgos podrían tener un impacto financiero de un billón de dólares en los próximos cinco años.

Por un lado, los mercados de acciones emergentes y bonos high yield son “mucho más intensivos en carbono” que los mercados bursátiles de los países desarrollados y los bonos de alta calidad, lo que “ejercerá presión sobre sus precios en los próximos cinco años”, según la gestora de fondos.

Robeco advierte que “la desinversión masiva en empresas de combustibles fósiles puede dar lugar a una prima de riesgo del carbono”.