Oficinas de Singular Bank en Sevilla.

Singular Bank lanza un fondo de 'buyouts' con 50 millones de capacidad y asesorado por la alemana Yielco

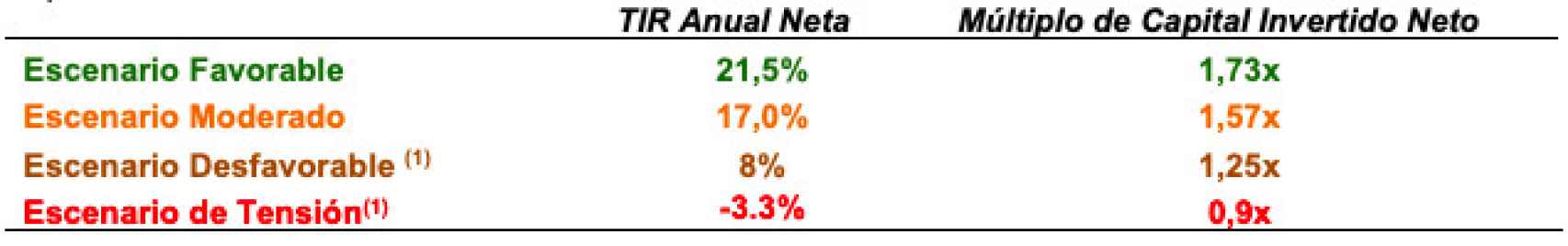

Su primer fondo de capital riesgo invertirá en servicios industriales, TMT, 'retail' y salud, y su TIR más probable podría alcanzar el 17%.

Singular Bank explota todas las capacidades de su banco privado, máxime tras la reciente integración del negocio de gestión patrimonial de UBS España. El grupo que dirige Javier Marín se ha estrenado en un campo hasta ahora desconocido para ellos pero de creciente popularidad entre los inversores, como es el capital riesgo.

La entidad ha lanzado un fondo de buyouts con 50 millones de euros de capacidad y que, en el escenario moderado, podría dar una TIR anual neta del 17%, lo que supondría un múltiplo sobre el capital invertido de 1,57 veces, según su folleto. Este vehículo, bautizado como Global Buyouts 2022, estará asesorado por la alemana Yielco Investments, gestora con 7.100 millones de euros especializada en infraestructuras, deuda privada y capital privado.

El nuevo vehículo de Singular Asset Management es un fondo de fondos que no realizará inversiones directas. Más bien, entrará en fondos subyacentes que sigan la estrategia de buyout y, como tal, “estén dedicados fundamentalmente a la inversión en empresas de tamaño medio y grande, ya establecidas, y con una presencia importante en sus respectivos mercados”.

Escenarios de rentabilidad del fondo en su clase A.

Los sectores donde más pondrá el foco serán servicios industriales y de negocios; tecnología, medios y telecomunicaciones (TMT); comercio minorista y consumo, así como cuidados de la salud. Sobre todo, en la Unión Europea, Reino Unido y Estados Unidos.

Disponible desde los 150.000 euros, también cuenta con una clase de participación para institucionales de más de tres millones de euros. El folleto establece que su duración será de diez años desde el momento de su primer cierre, que será “cuando alcance los 50 millones de euros o el 15 de diciembre de 2022”.

Un mercado que se duplicará

No obstante, está abierto a que la duración pueda prorrogarse por tres períodos adicionales de un año cada uno, a iniciativa de Singular AM.

De esta forma, el banco privado de Marín se suma a una tendencia global, la de los activos alternativos ilíquidos o no cotizados, que prevé duplicar su volumen durante los cinco próximos años.

Las previsiones de Preqin es que los mercados privados doblen sus inversiones desde los 9,3 billones de dólares hasta los 18,3 billones para 2027. Conforme a esta firma de análisis, infraestructuras, recursos naturales y deuda privada tendrán un mejor comportamiento frente a la inflación a lo largo del próximo lustro.