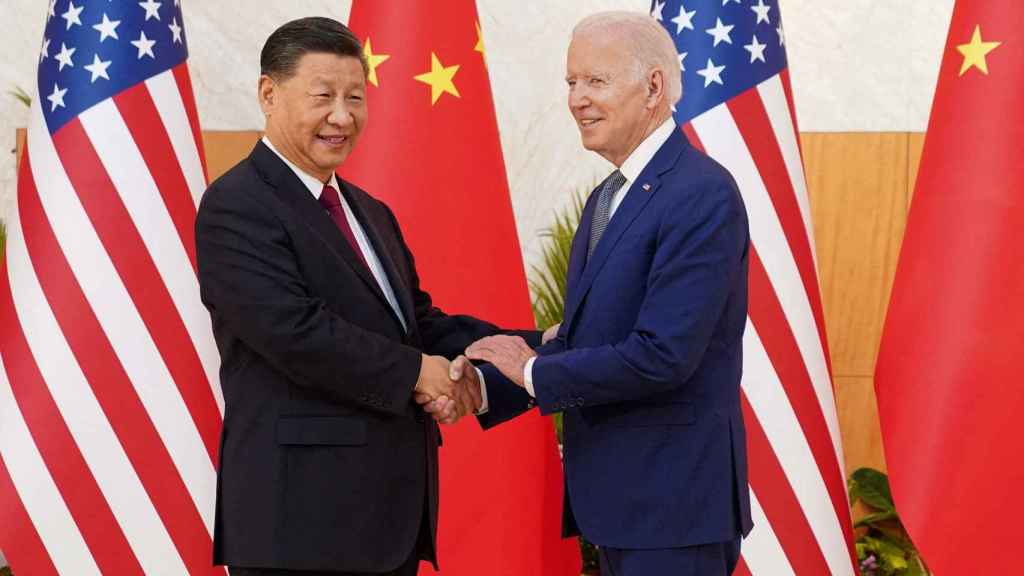

El presidente de China, Xi Jinping, junto a su homólogo estadounidense, Joe Biden, durante el G20. Reuters

Los fondos soberanos premian a EEUU e India en lugar de a Reino Unido y China

Entre las razones para elegir el mercado estadounidense como mercado favorito destacan su crecimiento económico y la fortaleza del dólar.

El 'brexit' primero y la incertidumbre política después han restado atractivo inversor a Reino Unido. El país ha caído hasta la cuarta posición de los mercados favoritos para los fondos soberanos. En 2014 era el destino más deseado para este tipo de capital, pero desde entonces ha descendido hasta quedar por detrás de Estados Unidos, India y Alemania.

Así se desprende de un estudio realizado por la gestora Invesco que, entre las razones del éxito estadounidense, destaca su constante crecimiento económico, la fortaleza de su divisa y su estabilidad regulatoria.

A pesar de que todavía muestran preferencias geográficas, el informe también revela el deseo de los inversores soberanos de tener una exposición global más equilibrada. En este sentido, algunos de ellos advierten de su elevada dependencia de las rentabilidades de Wall Street, lo que les ha hecho vulnerables a la corrección de las bolsas sufrida este ejercicio.

Los principales beneficiados de ese reequilibrio de las carteras parecen ser los mercados emergentes. Dentro de esta categoría, destaca el éxito de India, que ha superado a China como el destino más codiciado.

"Aunque esto se debe en parte a que los fondos con asignaciones especializadas en Asia están recortando su exposición a China, los inversores también han alabado las positivas reformas económicas de India y su sólido perfil demográfico", subrayan desde la gestora.

El atractivo de India para los fondos soberanos ha crecido tanto que se ha colocado como segundo mercado favorito en el ránking general. En 2014 ocupaba el noveno puesto.

La clave de este auge de los mercados emergentes, según Invesco, reside en "los modelos demográficos", que "ofrecen oportunidad a largo plazo, en especial en inmuebles e infraestructuras". Al ser inversores a muy largo plazo, ponderan estos factores sobre "los riesgos políticos y de divisa que a menudo se encuentran en los países con poblaciones de rápido crecimiento".

Influencia

El estudio de Invesco, que está basado en datos recogidos a lo largo de los últimos diez años, refleja el ascenso de los soberanos hasta convertirse en instituciones públicas muy influyentes que están asumiendo un papel de liderazgo proporcional a su tamaño e importancia como inversores globales.

Desde 2014, los inversores soberanos han crecido en tamaño hasta alcanzar los 33 billones de dólares o 32,06 billones de euros, en activos bajo gestión.

Este fuerte crecimiento ha animado a muchos países a crear el suyo propio. A lo largo de la década se ha producido un aumento constante en el número de soberanos de desarrollo, que son fondos comprometidos con la diversificación y el desarrollo de la economía local.

Los gobiernos de varios mercados emergentes, especialmente en África, cada vez reconocen más el papel que pueden jugar estos fondos para impulsar el desarrollo a largo plazo. Según los datos de la gestora, en la década pasada, se han lanzado en el continente africano doce nuevos fondos soberanos, de los que once juegan un papel estratégico en el desarrollo de sus economías locales.

[BlackRock, Catar y Noruega controlan el 7,5% del Ibex 35, con 32.600 millones de euros]

Los soberanos de desarrollo han crecido en sofisticación además de en número. Antes se les consideraba custodios de los activos estatales, pero ahora se han hecho inversores globales más convencionales, con agresivos objetivos de rentabilidad.

Las inversiones estratégicas directas, que en entre 2013 y 2014 suponían el 79% de las carteras de soberanos de desarrollo, han caído al 46% en 2022, en favor de asignaciones más elevadas a renta variable, renta fija y alternativos.

Pero en la búsqueda de diversificación ante las bajas rentabilidades, la exposición de los fondos soberanos a capital privado, inmuebles e infraestructuras ha aumentado 14 puntos en los últimos nueve años, hasta alcanzar el 22% en 2022. Ahora gestionan 719.000 millones de dólares (697.900 millones de euros) en activos privados.