En la primera mitad del siglo XX, el economista ruso Nikolái Kondrátiev llegó a la conclusión de que la economía global se movía en ondas de 50 años. Según el, los ciclos se componen principalmente de dos ondas largas o fases: una ascendente, de expansión económica de aproximadamente 23-30 años y una descendente, de declinación económica, de la misma duración promedio que la anterior.

En este contexto surge la pregunta, ¿en qué fase estamos a día de hoy? Según el modelo de Thompson, el año 2020 el mundo ha entrado en una nueva primavera, una época especialmente favorable para bolsas de valores y sector inmobiliario.

Uno podría decir que coronavirus ha obstaculizado estos planes, sin embargo, miremos a los principales índices bursátiles – la inmensa mayoría está en máximos históricos.

¿Significa esto que las olas de Kondratiev realmente funcionan? El tiempo dirá, mientras tanto es de crucial importancia tener en cuenta posibles riesgos y/o problemas, así como sus efectos a largo plazo. A parte de coronavirus, existe otro problema que podría acabar desencadenando una nueva crisis financiera – burbuja crediticia en china.

Durante la última década, la deuda de China ha crecido significativamente y se ha convertido en uno de los desafíos más serios para las autoridades del país. Pekín considera que el creciente nivel de compromisos es una amenaza potencial para la estabilidad económica, y en los últimos años el país ha intentado reducir su dependencia de ellos, pero debido a la crisis del coronavirus, se tuvo que suspender el trabajo en esta dirección.

Durante la última década, la deuda de China ha crecido significativamente y se ha convertido en uno de los desafíos más serios para las autoridades del país

La pandemia de coronavirus obligó a las autoridades a facilitar a las empresas la obtención de préstamos. Como resultado, en el tercer trimestre de 2020, el nivel de deuda superó un máximo histórico de casi el 290% del PIB. La estructura de la deuda de China es la siguiente: más del 160% del PIB está en el sector empresarial, y no en el gobierno, como en Estados Unidos y Japón.

En total, se han formado tres burbujas gigantes en el país: de crédito, inversión y el sector inmobiliario. En 2019, las empresas sectoriales representaron solo el 10% de los incumplimientos, en 2020, ya el 40%, y en el período de enero a junio de 2021, más del 50%.

Según la agencia calificadora Fitch, en la primera mitad del año, 25 empresas incumplieron con sus valores, casi $ 10 mil millones, de los cuales $5,6 mil millones recayeron en agencias gubernamentales. Esta es la cifra más alta en la historia del mercado de deuda interna de China.

El caso es que desde hace décadas los "grandes" se han llenado de deudas con la plena confianza de que el gobierno central y las autoridades municipales (que los financiaron con sus propias garantías) no permitirán que revienten.

Durante los próximos dos años, las empresas chinas tendrán que liquidar o refinanciar 2,14 billones de dólares en deuda. Hoy, el gobierno está tratando de detener el crecimiento descontrolado de los préstamos. Está especialmente preocupado por el creciente mercado de financiación semilegal p2p, en el que circulan billones de yuanes.

Durante los próximos dos años, las empresas chinas tendrán que liquidar o refinanciar 2,14 billones de dólares en deuda

En resumen, el gobierno se enfrenta a un dilema abrumador. Por un lado, como advierte Fitch, los intentos de contener artificialmente el crecimiento de la deuda corporativa conducirán a una dramática desaceleración del crecimiento.

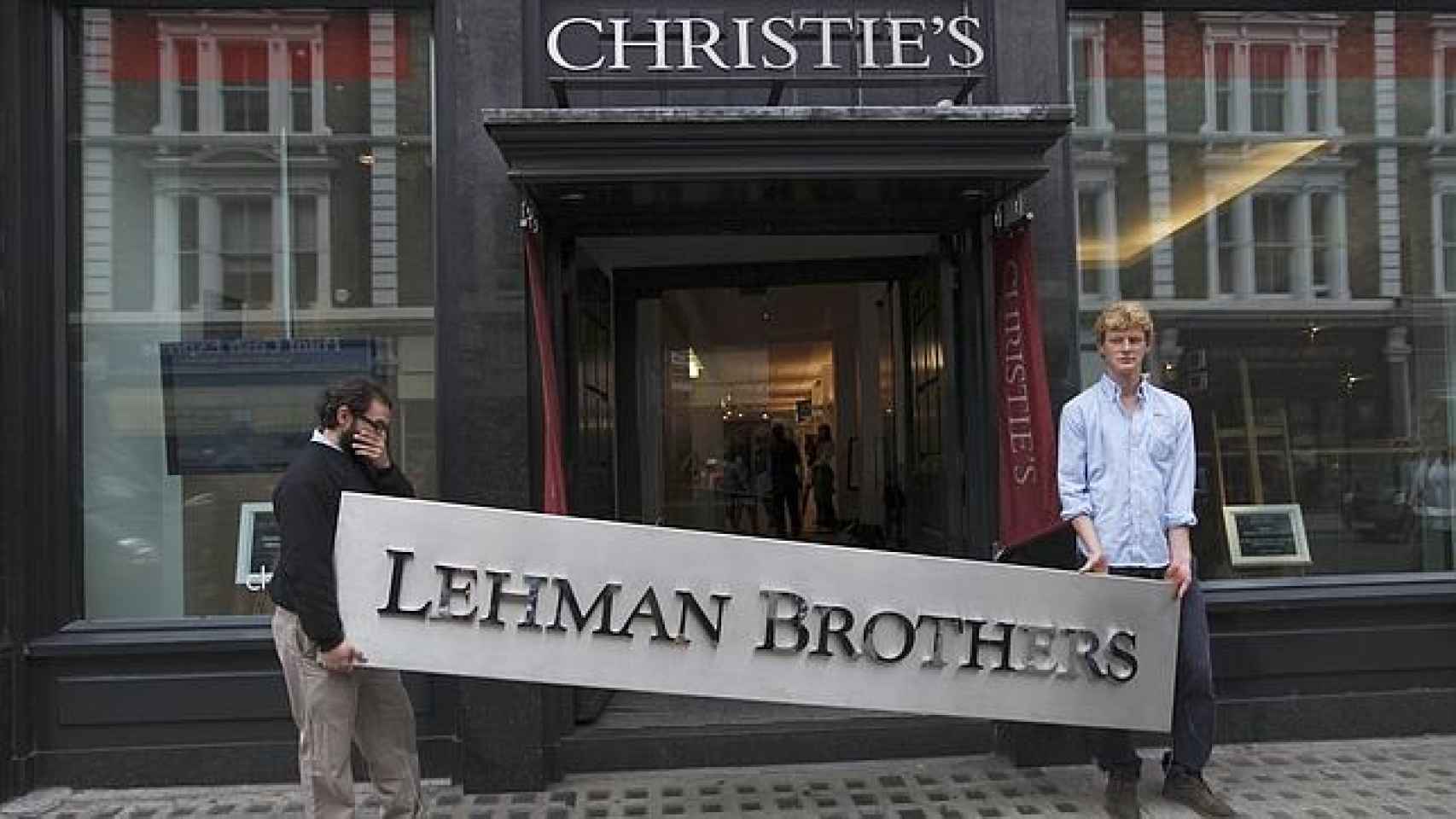

Sin embargo, si no se hace nada, la burbuja puede hincharse aún más y estallar de tal manera que a nadie le parecerá suficiente, ni a China ni al resto del mundo. Es casi seguro que la onda de choque en su poder destructivo superará a la que surgió en 2008 después del colapso del banco de inversión estadounidense Lehman Brothers.

***Igor Kuchma es analista de Trading View