Principales bancos españoles

Resultados de la banca en España en 2023

El Banco de España acaba de publicar los datos ya cerrados de 2023 de las entidades de depósito en su negocio doméstico, lo que permite ofrecer un diagnóstico de lo que podemos denominar el estado de salud de la banca, no española (que incluye el negocio de las filiales en el exterior), sino en España.

Si algo ha caracterizado 2023 ha sido la intensa subida de tipos de interés que ha permitido la recuperación del margen con el que intermedia la banca. Así, si el Euríbor a 12 meses (principal tipo de referencia en los préstamos) se situó en un promedio anual del 1,08% en 2022, en 2023 la media ha sido del 3,86%. Esa salida del anómalo terreno de los tipos negativos que caracterizó los primeros meses de 2022 se ha traducido en una recuperación del margen de interés con el que intermedia la banca, pasando del 0,83% del activo en 2022 al 1,31% en 2023, lo que supone un aumento del 58%.

Una forma muy intuitiva de valorar esta recuperación del margen la ilustra el hecho de que si en 2022 el margen de intereses de la banca en España no fue suficiente para financiar sus gastos de explotación, en 2023 ha sido un 40% superior. De esta forma, el resultado de explotación (un margen neto de esos gastos de explotación) ha pasado del 0,75% del activo al 1,09% en 2023.

Con semejante recuperación de los márgenes bancarios, la rentabilidad económica de la banca (beneficio como porcentaje del activo, ROA) ha mejorado casi un 30% de 2022 a 2023, para situarse en el 0,85%. Y la rentabilidad financiera del capital invertido (conocida como ROE) ha pasado del 9,1% al 11%, lo que supone una mejora del 20%.

De esta forma, el beneficio neto ha aumentado en 4.927 millones de euros, hasta los 24.358 millones de euros (25% de aumento). Esta rentabilidad, y su incremento, no está muy alejada de la del conjunto de empresas no financieras de la economía española según el avance que el Banco de España proporciona para 2023. Así, las sociedades no financieras pasaron de una ROE del 8,0% en 2022 al 10,5% de 2023. En consecuencia, me sorprende que algunos califiquen de extraordinarios los beneficios de la banca, ya que su rentabilidad está en sintonía con la media de la economía española.

Si algo ha caracterizado 2023 ha sido la intensa subida de tipos de interés que ha permitido la recuperación del margen con el que intermedia la banca

Otro rasgo a destacar en 2023 es la importante mejora de la eficiencia en costes. Así, gracias a la recuperación del margen bruto, si la banca española necesita gastar 41 euros para generar 100 de margen, en 2022 necesitó 47 euros, lo que supone una mejora de la ratio de eficiencia operativa de 6 puntos porcentuales. Esa mejora no se debe a una caída de los costes unitarios (ya que han aumentado del 0,85% del activo al 0,91%), si no a la recuperación del margen bruto (ha mejorado un 35% como porcentaje del activo).

La recuperación de los márgenes y la rentabilidad y la mejora de la eficiencia en la gestión se han producido en un entorno en el que se ha controlado la morosidad. Si 2022 cerró con una tasa del 3,45% para el crédito concedido al sector privado por las entidades de depósito, 2023 ha terminado prácticamente en el mismo nivel (3,44%). Son 1.500 millones menos de préstamos morosos que suponen una caída del 3,7%. Si la tasa se ha mantenido a pesar de la caída del importe de préstamos morosos es porque en 2023 ha descendido un 3,4% el stock vivo de crédito como consecuencia del desapalancamiento que todavía está realizando el sector privado de la economía española.

Otro hecho a destacar en 2023 es el cambio que se ha producido en la estructura de ingresos de la banca en su negocio en España. Si en 2022 los ingresos netos por intereses aportaron el 46% del total de los ingresos, un año más tarde suponen 11 puntos más (57%) como consecuencia, una vez más, de la subida de los tipos de interés.

En cambio, si las comisiones aportaron el 26%, en 2023 su peso ha caído al 20%. Y con esa subida tan intensa de los tipos (que deprecian el valor de los activos bancarios), los resultados por operaciones financieras (plusvalías/minusvalías por venta de activos) solo suponen el 1% de los ingresos netos, cuando en 2022 aportaron el 5%.

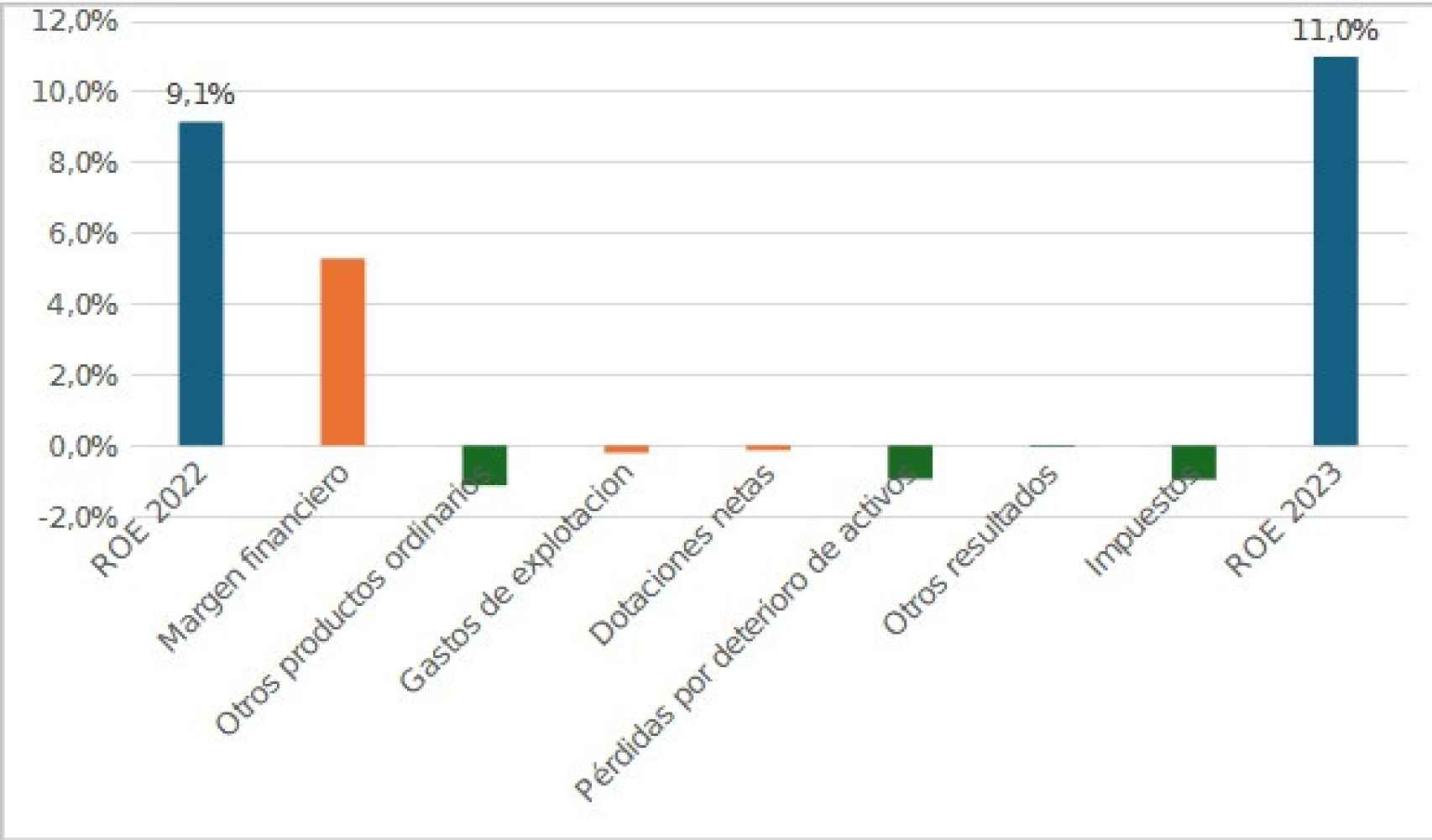

Una forma muy ilustrativa de apreciar visualmente los factores que hay detrás de la recuperación de la rentabilidad de la banca en España en 2023 es la que ofrece el gráfico siguiente que descompone la variación entre 2022 y 2023 de la rentabilidad financiera (ROE). Como ya hemos comentado, la ROE ha aumentado del 9,1% al 11%. Pues bien, ese aumento de 1,8 puntos porcentuales (pp) se debe exclusivamente a la recuperación del margen financiero, que ha aportado 5,3 pp.

En cambio, el resto de componen de la cuenta de resultados restan rentabilidad: los ingresos distintos al cobro de intereses restan 1,13 pp, los gastos de explotación 0,21 pp, las dotaciones netas y las provisiones por deterioro del valor de los activos restan conjuntamente 1,08 pp y los impuestos casi 1 pp (recordemos el impuesto extra a los bancos).

Descomposición de la variación de ROE de 2022 a 2023

Los datos manejados indican que 2023 ha sido un buen año para la banca en su negocio en España, con una recuperación de la rentabilidad que se explica por la subida del margen con el que intermedia. La rentabilidad del capital se sitúa en un nivel del 11% más próximo a lo que a la banca le cuesta captar capital (no hay unanimidad a la hora de estimar ese coste), lo que es una buena noticia para asegurar la viabilidad del negocio. Esa rentabilidad es algo mayor cuando tenemos en cuenta el negocio de las filiales de la banca española en el exterior, que con datos de septiembre de 2023 se sitúa en el 12,3%. En este caso, el aumento en el último año es de 1,6 pp, parecido al que ha tenido lugar en el negocio doméstico. En resumen, más rentabilidad, mejora de eficiencia y contención de la morosidad.

*** Joaquín Maudos es catedrático de economía de la Universidad de Valencia, director adjunto del Ivie y colaborador del CUNEF.