El presidente del BCE, Mario Draghi.

Cuando el BCE ataca al ahorrador: el 'impuesto silencioso' que esconden los bajos tipos de interés

El dinero barato con el que se financian los Gobiernos penaliza al ahorrador, impulsa el populismo y encarece un bien básico, como la vivienda.

29 agosto, 2019 02:59Noticias relacionadas

En noviembre de 2008, el entonces infranqueable presidente del Banco Central Europeo (BCE), Jean-Claude Trichet, anunció una esperada bajada de tipos para combatir la recesión originada por la crisis financiera. La opinión pública europea -en especial, la de los países periféricos- respiró aliviada, después de meses reclamando a Fráncfort algo de munición para comprar tiempo a los Gobiernos para lanzar medidas con las que combatir la crisis.

Mucho ha llovido desde aquella decisión histórica que marcó el inicio de una política monetaria laxa. A partir de 2011, ese camino fue reforzado por Mario Draghi, el gobernador que llevó los tipos a mínimos históricos e incluso a tasas negativas y que además importó a Europa los planes de estímulo que han permitido atajar la crisis de deuda generando más deuda.

Casi 11 años más tarde de aquella rebaja, crecen las voces que piden al BCE una normalización monetaria que está fuera de la agenda por la debilidad económica de la zona euro y su locomotora alemana.

Esa demanda la encabezan los bancos. No en vano, son los que padecen en su cuenta de resultados las consecuencias de prestar dinero a tipos próximos al cero y tener que pagar al regulador a cambio de que custodie su liquidez, esto es, sus depósitos procedentes, entre otros, de los depósitos de sus clientes.

Una anomalía que ha desatado una preocupación creciente ante la posibilidad que las entidades acaben trasladando al cliente particular ese coste que ya pagan muchas empresas. Una impopular decisión que abriría la puerta a que las autoridades monetarias acabaran imponiendo el dinero electrónico para evitar fugas de depósitos.

Un impuesto oculto

Sin embargo, el sector bancario no es la única víctima de un panorama monetario que los políticos europeos quieren consolidar con la llegada de una paloma a la cúspide del BCE el próximo otoño.

Si no hay sorpresas, Christine Lagarde dará continuidad a una política monetaria que penaliza al ciudadano que ha sido disciplinado con el ahorro, favorece el endeudamiento, encarece un bien básico, como es la vivienda, y aumenta la brecha que separa el rendimiento que obtienen por sus ahorros los ciudadanos ricos y pobres.

Se trata de lo que el economista y directivo de Axa Investment Managers, Jaime Albella, califica de "impuesto silencioso" por esconder arropado por la inflación una carga -similar a la fiscal- que pagan los ciudadanos para financiar un gasto público. Esa suerte de tributo oculto tiene importantes repercusiones en la vida de los ciudadanos y en el devenir de la política.

En los ciudadanos, porque pagan con su dinero -y en especial, con su ahorro vía inflación- ese exceso de deuda pública por el efecto que los estímulos tienen en los precios.

En la política, porque los tipos en mínimos permiten, de un lado, a los Gobiernos financiar gratis -e incluso ganando dinero con la deuda- el gasto público necesario para mantener el poder. Y mientras, de otro, están propiciando una desigualdad financiera que está detrás del auge de los populismos y radicalismos en Europa.

Los "especuladores"

El ejemplo más claro para entenderlo está en el mercado de la vivienda en España.

Como la liquidez inunda el mercado y está mal pagada, e incluso penalizada, los inversores se ven obligados a invertir en activos poco líquidos, como la vivienda, que a su vez es un bien básico. Lo hacen porque la rentabilidad que ofrece el alquiler no la da ningún otro activo del mercado.

Sin embargo, esas inversiones elevan los precios de los pisos y agravan el problema del acceso a la vivienda. "Entonces el Gobierno culpa al especulador del problema y abre abre la puerta a una limitación de rentas, en lugar de reconocer que el problema procede de la expansión monetaria y los tipos negativos, que se han asentado en Europa por no cumplir el déficit", explica Albella a EL ESPAÑOL.

Los estímulos, además, agrandan la brecha que separa al ahorrador rico, del medio y el pobre. El motivo es que los QE han elevado los precios de los bonos y acciones en los que invierten los grandes patrimonios, al tiempo que han penalizado la rentabilidad de depósitos, como pueda ser el caso de la famosa Cuenta Naranja de ING.

Falta de voluntad política

El consenso de economistas considera que llevar los tipos a mínimos y estimular la economía fue una decisión acertada para comprar tiempo a los políticos para acometer reformas.

Sin embargo, la falta de voluntad política en países como España, Italia o Francia ha hecho que pase el tiempo y Europa acabe japonizándose.

No se han hecho las reformas estructurales necesarias, pero el precio del dinero permanece próximo al cero, la eurozona está sumida en un estancamiento económico del que nadie sabe cómo salir y el nivel de inflación desconcierta hasta el propio BCE.

Tanto es así que a las puertas de que Mario Draghi acabe su etapa como presidente, el organismo baraja cambiar su mandato de que ésta permanezca en el 2% para poder mover con más margen los tipos de interés.

Se ha creado un marco idílico para financiar el gasto público, como lo demuestra el hecho de que la prima de riesgo española permanezca en 78 puntos pese a la inestabilidad política y el incumplimiento de los objetivos de déficit.

"El empeoramiento de las perspectivas de la actividad, el descenso de las expectativas de inflación y la búsqueda de refugio ante la reducción del apetito por el riesgo han conducido a un pronunciado descenso de las rentabilidades de la deuda soberana", reconocía el Banco de España en su último Boletín Económico.

Deuda pública

Esa situación que va a permitir al Tesoro Público reducir el próximo otoño la emisión de deuda prevista para 2019 gracias al ahorro en intereses.

Crecer con deuda

Además, el incentivo a la deuda está teniendo otra derivada importante en España, al favorecer un crecimiento sostenido, pero poco sano.

"España es todavía ajena a la debilidad de Alemania porque la demanda interna está impulsando el crecimiento. Consumimos más gracias a la deuda y esto está impactando en la tasa de ahorro", explica a este periódico el articulista financiero y portavoz de la plataforma eToro, Javier Molina.

Pese a que los bajos tipos abaratan el pago de las hipotecas ya concedidas en un país de compradores de vivienda, los españoles siguen sin ser capaces de ahorrar. Tanto es así que el pasado año, la tasa de ahorro cerró en mínimos históricos del 4,85%.

Curiosamente, ese mismo año, la financiación bancaria a los hogares, esto es la deuda privada, volvió a crecer en términos netos, según el Banco de España.

Ese punto de inflexión de la financiación bancaria a las familias se ha producido después de que los hogares hayan hecho sus deberes, pero no el Estado.

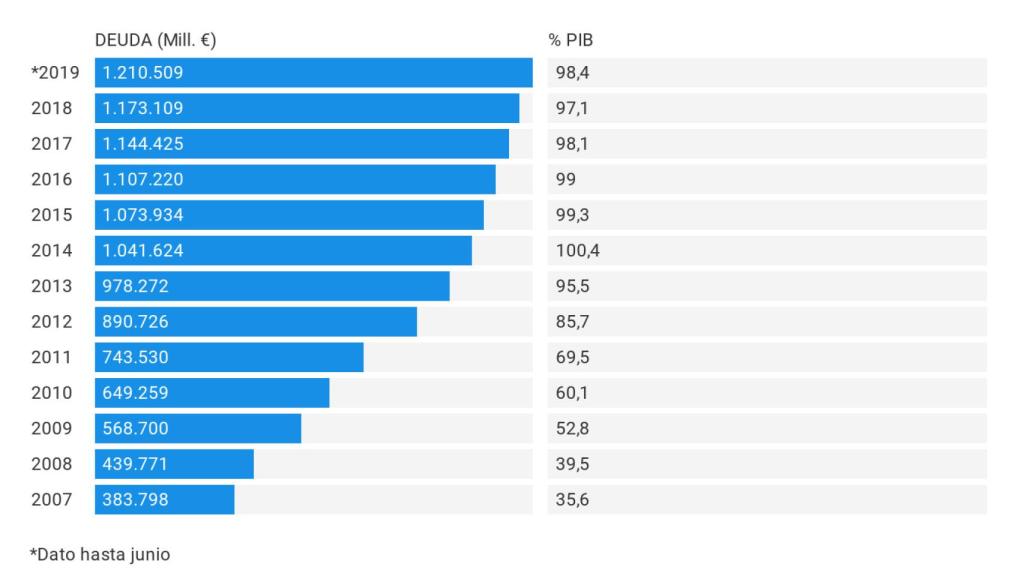

Mientras la deuda de las familias ha caído en 26 puntos porcentuales desde máximos, hasta pasar a representar el 59% del PIB, la deuda pública se ha disparado desde el 35,6% en 2007 al 99% de la riqueza nacional en junio, según los últimos datos del Banco de España.

El desconcierto del ahorro

Sacar partido al poco ahorro disponible resulta una odisea para las familias españolas que si quieren batir la inflación, se ven abocadas a "asumir un riesgo que no se corresponde con su perfil", advierte Molina.

Esto explica que, pese a la escasez de ahorro y la mala remuneración, los depósitos hayan llegado a alcanzar cifras récord este año, pese a la leve caída del 1,2% que experimentaron en junio, hasta 833.400 millones de euros, según los datos más recientes del Banco de España. La alternativa, como pueden ser las letras del Tesoro, implica a veces pagar dinero al Tesoro a cambio de invertir en ellas.

Esa situación fue comentada por el consejero delegado de Bankia, José Sevilla, durante la última presentación de resultados del banco, cuando reconoció las dificultades que atraviesa su negocio por el entorno de bajos tipos y se refirió al reto que también plantea este escenario para el ahorrador medio.

Sevilla recordó que la "alternativa al riesgo es tener una inflación negativa, lo que significa perder el 1,5% del ahorro en términos reales".

En este contexto, animó a las autoridades monetarias a "abrir una reflexión" sobre este asunto.

"Mientras que la situación de bajos tipos es buena para los endeudados, es negativa para los pequeños ahorradores", advirtió. Después, añadió que la actual política monetaria debía ser "temporal" y una vez relanzada la economía europea, sus efectos están siendo "perjudiciales en una parte importante de la población".

Una ciudadanía que tiene que prepararse para una nueva era en la que la Educación Financiera básica -que se viene echando en falta desde antes de la crisis y todavía no se ha implementado-, debería sustituirse por una "sofisticada", sostiene Molina.

Solo así, el ahorrador podrá manejar su patrimonio para un futuro en el que la japonización de Europa -vía deuda y envejecimiento de la población- pondrá en juego hasta su pensión.