Silvio Berlusconi, dueño del mayor grupo de medios en España. Reuters

Anatomía de las dos empresas que controlan el negocio de la TV

Multiplican beneficios, concentran el 85% del mercado publicitario de televisión en España y apenas tienen competencia.

27 febrero, 2016 03:00Noticias relacionadas

“Después de la caída del mercado publicitario en 2008, los grandes grupos de comunicación pueden celebrar, de una vez por todas, no sólo que terminaron el pasado año con beneficios, sino que lo duplican”. Es la descripción del diario La Razón, medio filial del Grupo Atresmedia, de los resultados de su matriz. Es el resumen del panorama mediático en España, una carrera de dos por el control del mercado.

Acaban de dar a conocer sus últimas cifras financieras. En 2015, los ingresos netos de Atresmedia crecieron un 9,7%, hasta 970 millones, mientras que sus beneficios crecieron un 114%, hasta 99 millones. Por el mismo camino se movió Mediaset, que lo hizo todavía mejor todavía. Triplicó ganancias, hasta los 166 millones, mientras que sus ventas se fueron hasta los 930 millones. Es la empresa más rentable del sector y la más grande en bolsa con casi 3.500 millones de euros de capitalización, un 60% más que su rival.

No hay muchos sectores económicos donde sólo dos empresas concentren más del 8 de cada 10 euros en ingresos. En la televisión sucede exactamente eso. Mediaset y Atresmedia representan más del 85% de toda la tarta publicitaria de la televisión en España. Por eso, y por su capacidad de concentración de audiencias a través de la docena de canales que suman, están bajo la lupa de Competencia.

“Es una posición personal pero preferiría que ese duopolio no existiera”, aseguró hace unos días el presidente de la Comisión Nacional de los Mercados y la Competencia (CNMC), José María Marín Quemada. Era su opinión personal, pero es difícil obviar que es el presidente del regulador. Colocó así, de nuevo, el foco sobre los dos grandes operadores televisivos. Ambos son fruto de integraciones de canales con los que, en teoría, se pretendió dinamizar y dar más competencia al panorama audiovisual. Mediaset compró Cuatro en 2009 y Atresmedia hizo lo propio con La Sexta dos años después.

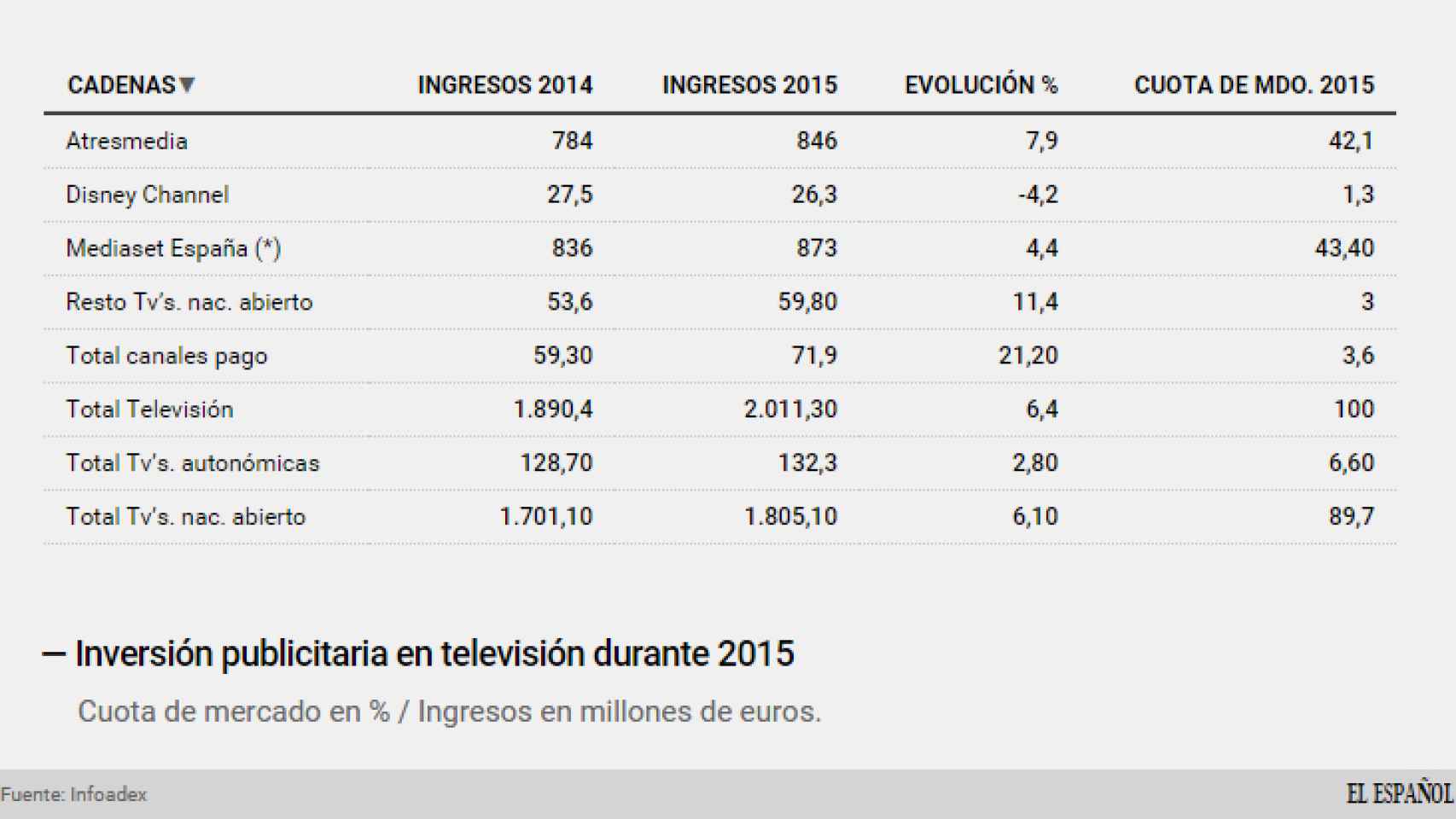

¿Cuánto dinero mueven en publicidad? En 2015, la televisión movió en España 2.011 millones de euros en ingresos vía anuncios. De ellos, 1.805 millones correspondieron a las televisiones nacionales en abierto. Y, de esa cifra, casi su totalidad, 1.719 millones de euros, a la suma de los canales de Mediaset y Atresmedia. Estos se repartieron entre los 873 millones del grupo controlado por Silvio Berlusconi y los 846 millones de euros fueron a parar al grupo de Planeta.

.

Precisamente, cómo gestionan ambos grupos la publicidad es uno de los aspectos que ya ha sido objeto de multas por parte del regulador de los mercados, aunque no es el único. Cuando se produjo la fusión de Cuatro y La Sexta, instó a ambas compañías a no negociar su publicidad en bloque, a no obligar a los anunciantes a colocar su publicidad en los canales con menos audiciencia si querían comprar espacios en Telecinco y Antena 3. Ambas lo han incumplido. Por eso, Competencia las ha sancionado en varias ocasiones.

La última multa llegó el pasado año. Sancionó a Mediaset con 3 millones y a Atresmedia con 2,8 millones de euros. En el caso de Mediaset, ya la multó con 15,6 millones en febrero de 2013 por incumplir las condiciones de la fusión, no sólo por cómo negocia la publicidad, también por cómo gestiona la compra de contenidos. Y hay más sanciones a ambas, por ejemplo, por excederse en el tiempo de sus anuncios o por colar publicidad sobreimpresa durante los programas, ya sean series o realities.

¿Qué sucede con la audiencia? Que ambas también dominan el panorama audiovisual. Al cierre de 2015, las vieron seis de cada 10 televidentes. Los más vistos, los canales de Mediaset que sumaron un 30,2% de cuota de audiencia frente al 28,4% de Atresmedia. Sus dos principales canales se pisan los talones. Por ejemplo, el pasado mes de enero, Telecinco atrajo al 13,9% de la audiencia, sólo tres décimas por delante de Antena 3, que concentró el 13,6%.

Reacción a Competencia por redes sociales

Los dos grupos mediáticos no contestan a las declaraciones a título personal del presidente de Competencia. Tampoco Uteca, la Unión de Televisiones Comerciales Asociadas que representa a las ‘teles’ de ámbito nacional, es decir, a Mediaset, Atresmedia, Net TV (Vocento) y Veo (Unidad Editorial). Como asociación, Uteca no opina sobre lo que dicie la CNMC, pero sí su director general, Andrés Armas. Lo hizo a través de su cuenta en Twitter:

CNMC ve "inquietante" concentracion publicitaria TDT.., pero bendice Movistar+ https://t.co/Av080CegU5 vía

— Andrés Armas (@andresarmasp) February 16, 2016

En la misma red social, el vicepresidente de Atresmedia, Maurizio Carlotti, también contestó a las críticas del presidente del regulador. Alegó que el caso de España no es aislado, sino que en los principales países de Europa se dan situaciones similares aunque quedan bastante por detrás del español. En Francia los dos principales operadores (TF1 y M6) suman el 70,7% y en Alemania (Prosieben y RTL) acaparan el 77%.

.@elespanolcom

— Maurizio Carlotti (@maucarlo1) February 16, 2016

Et voila la realite' pic.twitter.com/MgKzHpoylf

Las familias bajo el duopolio de poder

Mediaset y Atresmedia mantienen a sus principales accionistas sin cambios desde hace tres lustros. En la dueña de Telecinco emerge con el 46% de las acciones la familia Berlusconi. En la editora de Antena 3, la familia Lara (Grupo Planeta)) mantiene un 41%, seguida del grupo alemán Berstelmann (19%). Sin embargo, en los últimos años han vivido profundos cambios accionariales al calor de un proceso de consolidación en un sector ya concentrado.

En diciembre de 2009, dos años después de la fatídica OPA de Prisa sobre Sogecable, la editora de El País firmaba la venta de su canal en abierto Cuatro -el antiguo Canal Plus codificado- y el 22% de Digital+ a Mediaset España, que hasta entonces era la dueña de Telecinco y una larga serie de canales de televisión en abierto a través de la TDT. Entre ambas ventas, forzadas por la asfixia de la crisis y su debilidad financiera, Prisa obtuvo unos 1.067 millones de euros, la mitad en acciones de Telecinco.

Fue parte del rescate orquestado por los bancos acreedores -a los que la compañía de la familia Polanco debía 5.000 millones de euros- para salvar su inversión crediticia. Tras la operación, dos de los tres mayores grupos de comunicación en España por ingresos se unieron en matrimonio accionarial durante cerca de seis años con la bendición permanente de Telefónica, uno de los principales acreedores de Prisa -hoy accionista, con el 5%- y socio en Digital + durante largo tiempo tanto de Mediaset como de Prisa. De esta manera, Mediaset España, propiedad al 50% de Silvio Berlusconi, consolidó su posición de mayor grupo de televisión en España con más del 40% de la tarta publicitaria.

Como réplica a la operación entre Prisa y Mediaset, dos años más tarde, Antena 3 -participada por el grupo hispano italiano Planeta de Agostini- logró cerrar la compra de La Sexta, el canal de televisión en abierto creado en 2006 y financiado por la mexicana Televisa (familia Azcárraga); las productoras Mediapro (Jaume Roures) y Globomedia (Emilio Aragón); Terrat (Andreu Buenafuente), Bainet (Karlos Arguiñano); el capital riesgo de Gala Capital, el multimillonario Juan Abelló y la multinacional de publicidad y medios WPP (Kantar Media,Young & Rubicam).

La operación -bendecida por el Gobierno Rajoy a finales de 2012- valoró La Sexta -que hasta entonces no había dejado de perder dinero- en unos 500 millones, pagaderos en acciones con el 7% del capital de Antena 3. Se creó entonces Atresmedia, un conglomerado de medios que hoy extiende sus tentáculos desde la gestión publicitaria de otras cadenas de TV a medios digitales como los que componen Unidad Editorial o, de forma más reciente, Yahoo.

Mauricio Casals.

Un negocio que se dispara un 60% en plena crisis

Tras el cierre de ambas fusiones, el mercado de la televisión en España se convirtió en una balsa de calma y quietud, aderezada por la retirada de la publicidad en los canales de RTVE en enero de 2010. La tele pública pasó a financiarse al 100% con cargo a los Presupuestos, a razón de unos 400 millones anuales del dinero de todos los españoles. La competición por la inversión publicitaria entre las cuatro grandes televisiones en abierto pasó a mejor vida. La Sexta, por ejemplo, llegó a perder más de 500 millones de euros desde su constitución hasta que fue absorbida por Antena 3.

Desde entonces, salvo extraordinarios, todo han sido pingües beneficios para los supervivientes del sector y para muestra, los últimos resultados de ambas empresas. Mientras Mediaset y Atresmedia viven en la opulencia, su hermana la prensa atraviesa sus horas más bajas, como demuestran los números de Vocento, RCS Mediagroup o Prisa, editores de los principales diarios en papel El País, El Mundo o ABC. La lenta agonía de sus tiradas - cada ejemplar que sale a la calle lo hace para perder dinero en algunos periódicos- y de la publicidad intangible en papel colocó a los periódicos impresos -y sus grupos de referencia- en una carrera contra el reloj: elevar su publicidad digital más rápido de lo que se evaporan el dinero en el papel.