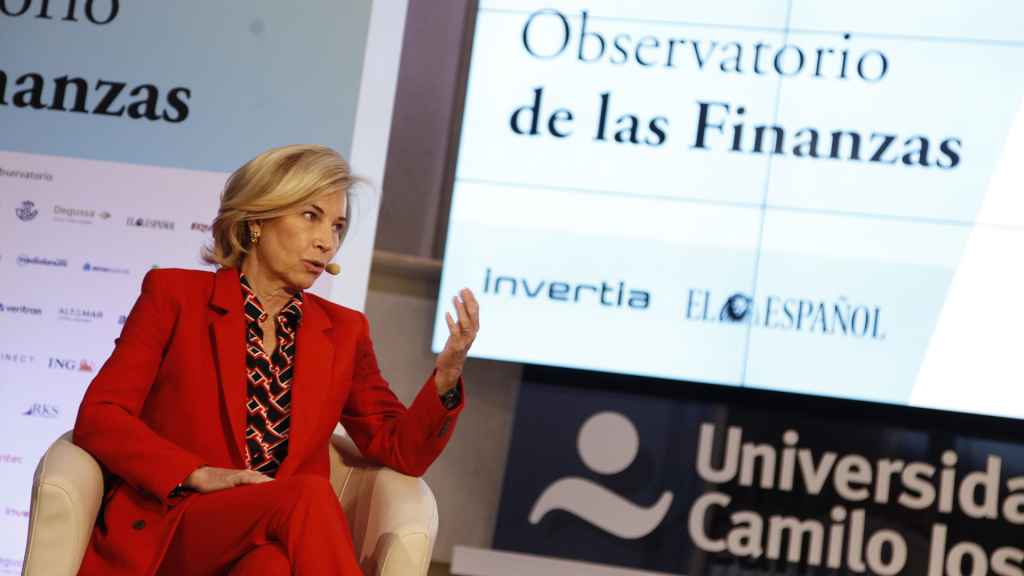

María Dolores Dancausa, CEO de Bankinter, durante el Observatorio de las Finanzas de EL ESPAÑOL e Invertia.

Dancausa (Bankinter): “Línea Directa saldrá a bolsa en abril porque podemos y era el momento”

La consejera delegada prevé que la morosidad bancaria suba en los próximos trimestres, aunque no tanto como en la crisis de 2008.

23 marzo, 2021 11:02Noticias relacionadas

Día clave para Bankinter. El banco español ya ha recibido la autorización del BCE para el debut bursátil de su aseguradora, Línea Directa. En este sentido, su consejera delegada, María Dolores Dancausa, se ha mostrado confiada en que la filial “saldrá a bolsa a finales de abril” y ha defendido que, pese a la incertidumbre económica de la Covid, lo hacen “porque podemos y era el momento”.

Así lo ha asegurado la banquera durante su intervención en el Observatorio de las Finanzas, un encuentro organizado por Invertia en su primer aniversario dentro de EL ESPAÑOL, que reúne estos días a los principales actores del sector financiero.

En opinión de la ejecutiva, la operación será “muy positiva para todas las partes”, tanto para los accionistas de Bankinter, que “de alguna manera les vamos a compensar por la confianza que nos depositaron en 2009 para hacernos con el 50% de Línea Directa”, como para la propia Línea Directa, una compañía que tiene tres millones de asegurados. “Era el momento de salir a bolsa y que Línea Directa no dependiera de los proyectos que tuviéramos en el banco. Siempre fue una inversión financiera y siempre se tuvo en mente que cotizara”, ha recordado Dancausa.

Observatorio de las Finanzas / María Dolores Dancausa

Según ha confirmado, solo quedan dos trámites para que esto se produzca (la no oposición de la Dirección General de Seguros y Fondos de Pensiones y el registro del folleto en la Comisión Nacional del Mercado de Valores), y “va a ir muy rápido”.

Más mora, pero menos que en 2008

La banquera también ha repasado la situación de la economía española tras el primer año de crisis sanitaria y económica, con buenas y malas noticias para la banca española. La consejera delegada de Bankinter prevé que la morosidad en el sector bancario va a subir en los próximos trimestres, “aunque no a los mismos niveles que en la última crisis financiera”, en referencia a la crisis desatada tras el 2008.

En el caso de Bankinter, su morosidad está en el 2,5%, “menos de la mitad que el sector en su conjunto”. Dancausa cree que, una vez cierre el primer trimestre, este nivel será “lo mismo o un poco menos”, con una mora del 3,4% en las empresas medianas y del 7,4% en las pymes. “Siguen los patrones de los años anteriores”, aunque “habrá que seguir la morosidad de los próximos meses”, ha advertido.

La responsable de Bankinter ha sido tajante a la hora de dar sus recetas para la salida de la crisis. La recuperación dependerá de “la progresión de la vacunación, que los fondos europeos se apliquen a los destinos correctos y que los políticos españoles no sigan alentando la desunión”. A su juicio, “si estas tres circunstancias se cumplen, después del verano las cosas irán muy bien. En caso contrario, la recuperación será muy lenta”.

María Dolores Dancausa, CEO de Bankinter, y Arturo Criado, redactor jefe de Invertia, durante el Observatorio de las Finanzas.

A este respecto, ha subrayado la importancia de “anticipar los fondos europeos lo más posible y no tener que esperar meses”. “Hay empresas solventes con modelos de negocio claros que, si no reciben los fondos ya, van a acabar cerrando, y eso sería un fracaso de todos”, ha dicho preocupada la ejecutiva. Dancausa ha remarcado que “la banca tiene que jugar un rol determinante en esta distribución de los fondos”, aunque es consciente de que “va a haber mucha competencia por parte del resto de bancos, ya que todos pensamos igual”.

También ha recordado, en un mensaje velado hacia el Gobierno a cuenta de los créditos avalados por el ICO, que las ayudas directas que se han dado en otros países no pasan por las quitas. “No entendería que la banca tuviera que renunciar a cobrar los préstamos. El Código de Buenas Prácticas es innecesario porque no hace sino reflejar lo que la banca hace cada día”.

Crecimiento orgánico

Dancausa también ha tenido tiempo para reafirmar el rumbo orgánico que sigue Bankinter. “Hemos demostrado que podemos ser independientes, que somos capaces de crecer orgánicamente y generar ingresos recurrentes. Nos gusta crecer cliente a cliente”, ha indicado, haciendo hincapié en que “seguimos muy centrados en el crecimiento rentable de manera orgánica” y en que “no nos sentimos afectados por la consolidación bancaria”.

No obstante, ha dejado un apunte al ser preguntada por las operaciones corporativas de otros bancos españoles: “No entiendo el argumento de que dos entidades débiles se convierten en un banco sólido”, poniendo en duda algunos de los planteamientos que se hacen en el baile de fusiones.