El ministro de Finanzas luxemburgués, Pierre Gramegna Reuters

Las gestoras tienen el 52% del dinero de los fondos en Luxemburgo e Irlanda

Las gestoras domicilian sus fondos en estos dos países para beneficiarse de la legislación y la tributación

Noticias relacionadas

En los últimos años se ha debatido mucho sobre los inversores españoles que crean o llevan su Sicav a Luxemburgo para beneficiarse de las ventajas fiscales del país y la normativa más flexible que ofrece para la formación de estas sociedades de inversión. Sin embargo, no hace falta acudir a vehículos tan exclusivos para viajar a Luxemburgo. De hecho, es más que posible que usted, inversor, tenga su dinero en un fondo de inversión domiciliado en Luxemburgo. Fíjese bien en el folleto.

Luxemburgo es un paraíso para las gestoras de fondos. Una plaza financiera que lo tiene todo. En primer lugar, en cuanto a normativas, tiene una legislación laxa, unos folletos de admisión para inscribir fondos que son muy cómodos para las gestoras y además tienen una baja burocracia. Todo esto hace que registrar los fondos sea fácil y rápido, o lo que es lo mismo: ahorro de costes operativos. “La inscripción el registro es más fácil que en otros sitios y menos costoso”, explica José Luis Manrique, director de estudios del Observatorio Inverco.

Además, Luxemburgo tiene todas las ventajas de formar parte del euro, ya que así desaparece el riesgo del tipo de cambio para los inversores. Pero además, se benefician de la apertura de fronteras dentro de la región, tanto para la circulación de capitales, como para la comercialización de fondos en cualquier país de la eurozona, esto es, no necesitan domiciliar el fondo en el país en el que lo comercializan.

Por último están las ventajas fiscales. Las gestoras de fondos tienen un régimen especial de tributación en España, donde pagan un impuesto del 1% sobre los beneficios, una cifra que si bien es reducida, no puede competir con Luxemburgo donde prácticamente no existen impuestos las Instituciones de Inversión Colectiva (IIC).

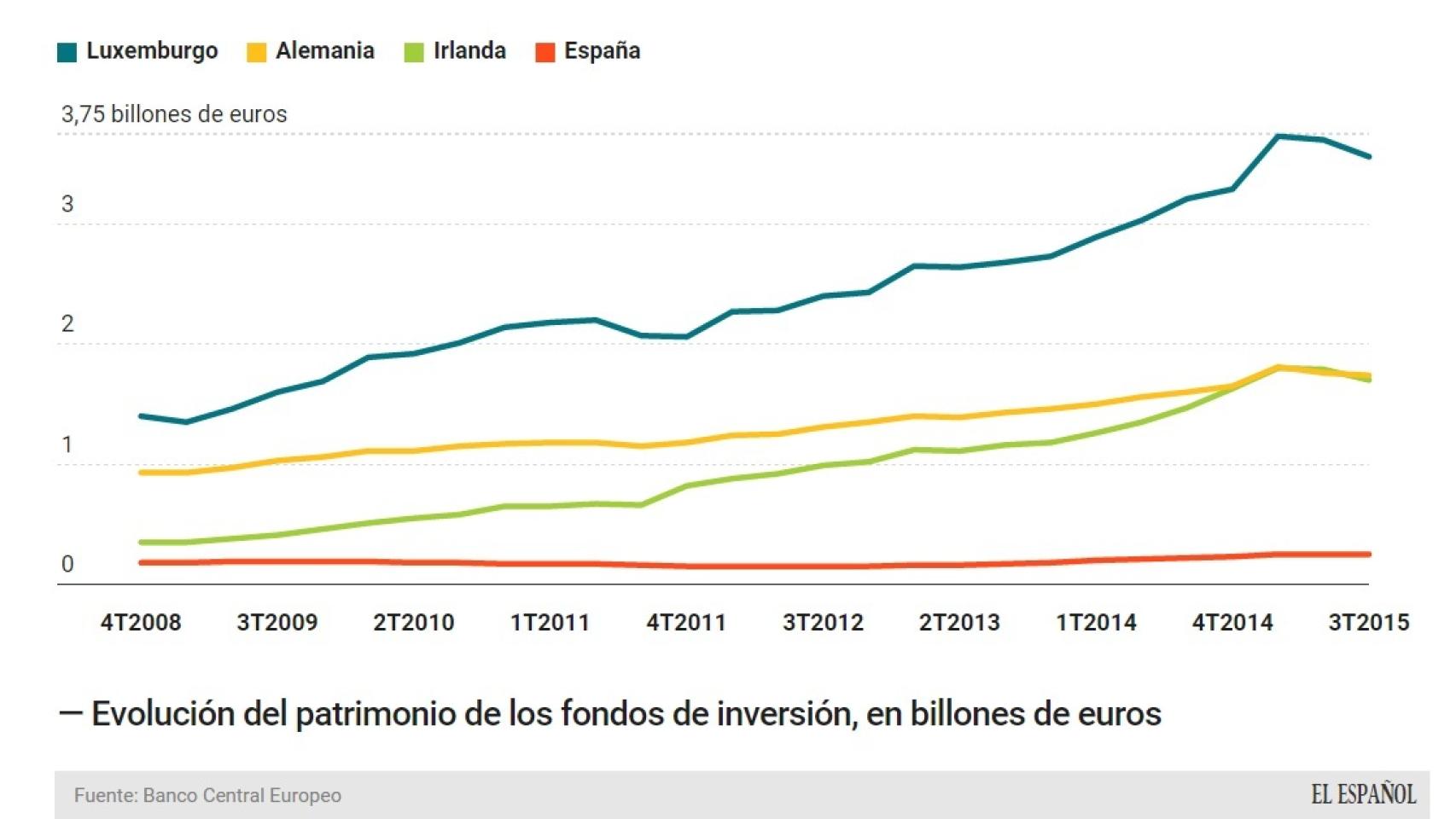

Con este abanico de ventajas, no es extraño que las gestoras elijan Luxemburgo para domiciliar sus fondos y desde ahí comercializarlos al resto de la eurozona. El 35,5% del patrimonio de los fondos de la eurozona está domiciliado en el país, según los datos del Banco Central Europeo, lo que equivale a 3,6 billones de euros, para una economía con un PIB de 50.000 millones de euros.

Uno de cada tres euros de la eurozona invertidos en fondos de inversión está en Luxemburgo, algo que beneficia a las gestoras, que apenas tienen que pagar impuestos allí sobre los beneficios generados. No ocurre lo mismo con los inversores, que tienen que declarar sus ganancias de capital en su país de residencia y pagar por los beneficios correspondientes.

Irlanda, el nuevo paraíso

En los últimos años Luxemburgo se ha encontrado un duro rival al que hacer frente: Irlanda. El país está haciendo muchos esfuerzos para atraer a esta industria, legales y fiscales y ha conseguido captar la atención de las gestoras de fondos… y su dinero. Una encuesta entre gestoras elaborada por Matheson en 2014 ya apuntaba que Irlanda era el nuevo paraíso para estas empresas: un 73% ponían a este país entre sus tres preferidos de Europa en cuestiones impositivas y legales para domiciliar sus fondos, frente a un 47% que ponían Luxemburgo en su top 3 y un 43% elegían Alemania.

En siete años, el patrimonio de los fondos de inversión en Irlanda se ha multiplicado por cuatro, según los datos del BCE. De los 0,35 billones de euros que había al final de 2008 a los 1,7 billones que tiene ahora. Esto ha provocado que Irlanda pasara de tener un 7,8% del patrimonio de los fondos en 2008 a tener ahora el 17%.

El lobby de fondos irlandeses Irish Fund presume de las ventajas de su país. El director de la firma, Par Lardner asegura que “Irlanda es una jurisdicción reconocida internacionalmente por su apertura y sus impuestos eficientes, con el impuesto de Sociedades más bajo de toda la OCDE”.

La batalla de flexibilizar la regulación y bajar los impuestos ha provocado que uno de cada dos euros invertidos en fondos estén en Irlanda o Luxemburgo. En concreto, un 52,5% del dinero está en estos dos países, algo más de 5,25 billones de euros (cinco veces el PIB de España).

¿Dónde está mi dinero?

En España, casi uno de cada tres euros gestionados por Instituciones de Inversión Colectiva está domiciliado en el extranjero. Desde enero hasta septiembre, el patrimonio que gestionan ha aumentado un 26,7%, hasta superar los 110.000 millones de euros, según los datos recogidos por Inverco.

No sólo las gestoras extranjeras aparecen en esta categoría, sino que hay firmas españolas que comercializan fondos en España domiciliándolos en el extranjero. A cierre del tercer trimestre del año, CaixaBank tenía más de 1.200 millones gestionados fuera del país, March Asset Managment, de Banca March, tenía casi 1.200 millones y Santander AM Luxemburgo tenía más de 340 millones de euros.

Manrique reconoce que “sería bueno se registraran fondos en España para comercializar en el extranjero”. España dio un paso importante en 2013 cuando aprobó las cuentas ómnibus, ya que era una de las peticiones prioritarias de la industria. Estas cuentas ómnibus permiten a las gestoras agrupar todas las acciones de los partícipes en una sola, lo que reduce los costes de transacción para la gestión del capital.

Las ventajas de costes y gestión tienen una contrapartida para el ahorrador, y es que las participaciones no se registran a nombre del usuario, sino del bróker. Esto significa que ante un problema con el fondo, el dinero no está dividido en cuentas individuales, sino todo agregado en una misma cuenta ómnibus. En España ya ocurrió este problema tras la intervención de la gestora de Banco Madrid. La gestora, Interdin, tenía el dinero de los partícipes en una única cuenta con 22 millones de euros a nombre de Interdin, lo que generó problemas legales sobre la probabilidad de que los inversores recuperaran su dinero.

En este caso, el Fondo de Garantía de Depósitos (Fogain) cubrió las pérdidas con un desembolso de casi 19 millones de euros a los inversores que solicitaron una indemnización. Las gestoras que empleen una cuenta ómnibus y que estén bajo la garantía del Fogain están más seguros que los que no lo estén, pero no están exentos de riesgos. “España ha llegado tarde a las cuentas ómnibus, desde Inverco hemos peleado mucho tiempo por este tema”, indica Manrique, pero espera “que sirva para que más gestoras domicilien sus fondos en el país”.