Cadena de montaje de coches Reuters

El euro deja de ser un motor de crecimiento

La depreciación de la divisa ayudó a las exportaciones, pero en el último año se aprecia con los principales socios

8 febrero, 2016 02:56Noticias relacionadas

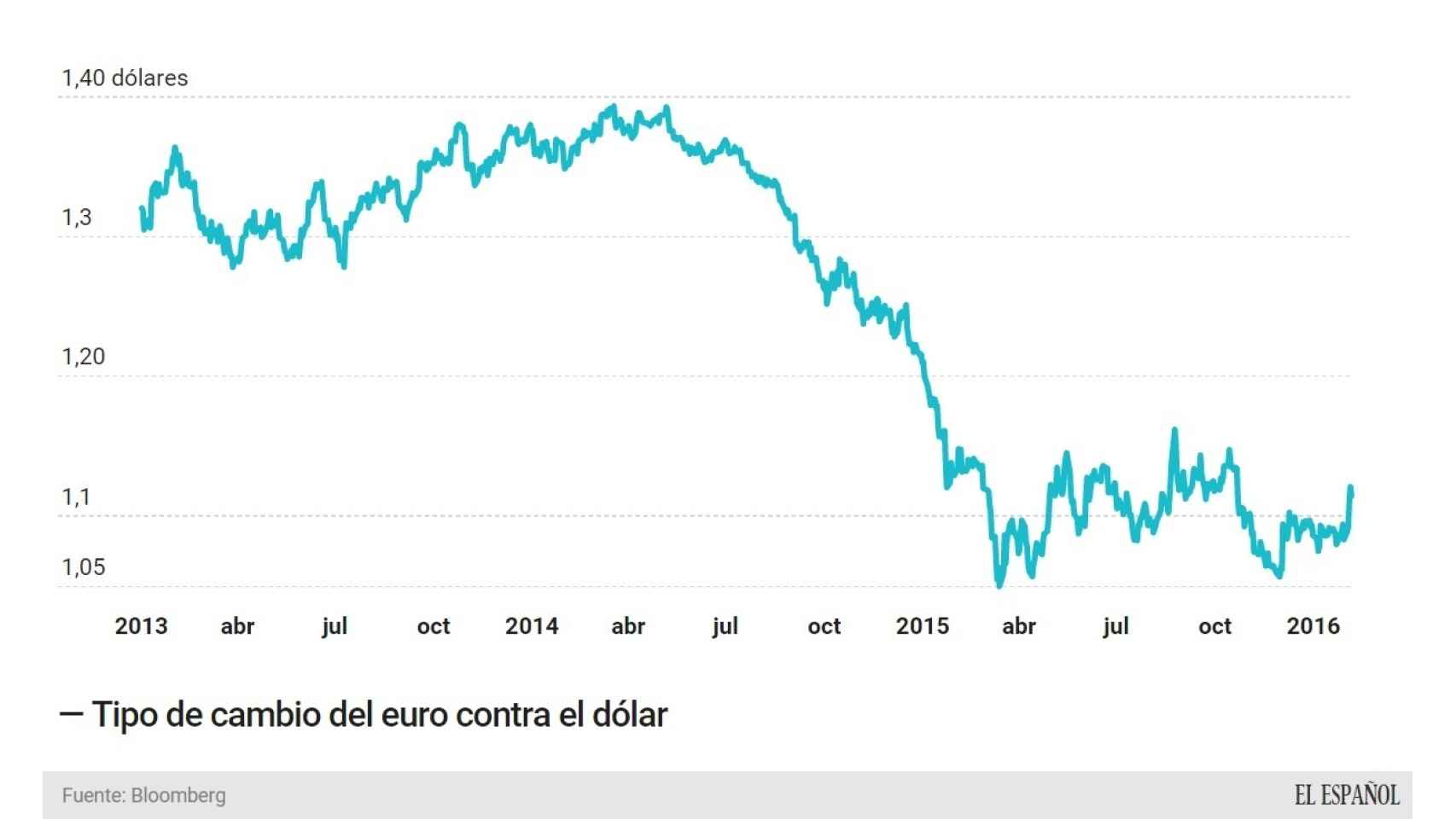

Fue un rápido y pronunciado descenso que puso en marcha uno de los principales motores de crecimiento de los que ha disfrutado la economía en los dos últimos años. El euro pasó de cotizar en el entorno de los 1,40 dólares en junio de 2014 a los 1,05 dólares de marzo de 2015. Un desplome del 25% que no duró ni siquiera un año.

Desde esos meses y hasta hoy, se ha escrito y reflexionado mucho sobre el efecto positivo de la caída del euro sobre la productividad de la eurozona y las exportaciones. Ha sido un factor que ha ayudado a todos los países de la región, desde España hasta Alemania. En muy poco tiempo, el efecto positivo del euro se coló en los discursos sobre economía, y todavía hoy lo sigue estando. Sin embargo, la realidad es diferente: en el último año ya no puede hablarse de caída del euro; todo lo contrario.

El tipo de cambio con el dólar está prácticamente plano en los últimos doce meses, pero el resto de cruces contra los principales socios comerciales de España se están viendo deteriorados en los últimos meses.

El euro marcó en marzo de 2015 su nivel más bajo contra el dólar desde el año 2003, cuando llegó a caer de los 1,05 dólares. En ese momento el Banco Central Europeo (BCE) iniciaba su programa de compra de activos, el famoso QE, que muchos analistas auguraban que llevaría al tipo de cambio hasta la paridad. Sin embargo, lejos de ser así, el euro se ha estabilizado, oscilando todo el año alrededor de los 1,10 dólares, lo que supone una subida próxima al 5% desde los mínimos de 2015.

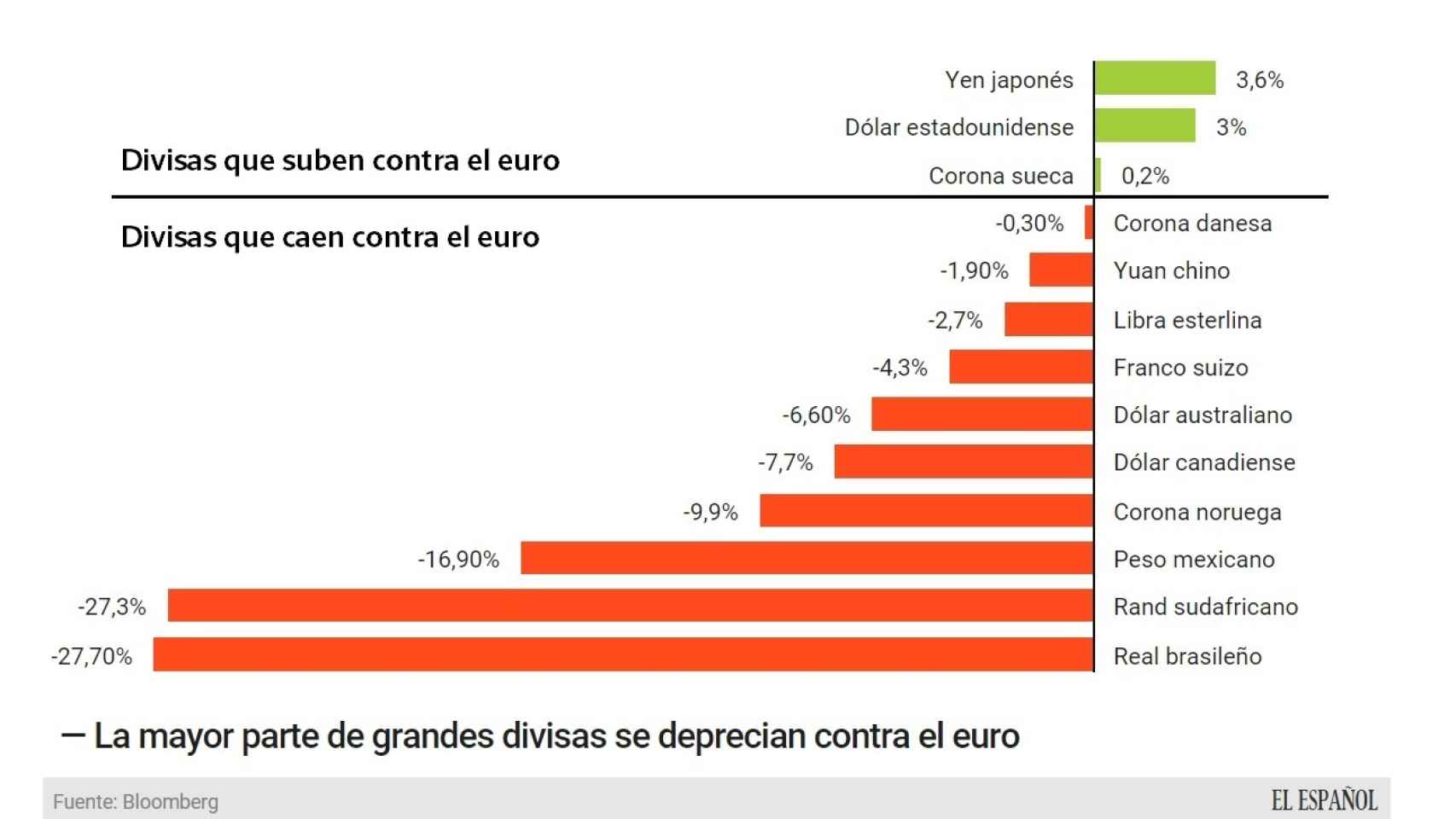

La situación se complica más contra otros países que son importantes socios comerciales. Reino Unido fue en 2014 el quinto país por exportaciones de España, sólo superado por Francia, Alemania, Portugal e Italia (en este orden). El país realizó compras de productos y servicios españoles por un total de 16.510 millones de euros, un 6,6% del total. En el último año, la libra esterlina se ha depreciado casi un 3% contra el euro.

Pero la situación es similar contra el resto de socios europeos que no están en el euro. La corona noruega se ha depreciado un 9,9% en este periodo, el franco suizo, un 4,3% y las coronas de Dinamarca y Suecia están planas.

El frenazo emergente

Sin embargo, la subida del euro es más fuerte contra los países emergentes. Algunos de los cuales, son clientes importantes para España y donde el país tiene expectativas de crecer con fuerza. Países como Turquía, China, México o Brasil importan más de 3.000 millones de euros cada año de productos y servicios españoles.

El tipo de cambio de estos países con el euro ha caído mucho, lo que supone un freno importante para las exportaciones. El real brasileño se ha depreciado un 27%, el peso mexicano, un 17% o el yuan chino un 2%. Ni siquiera todo los estímulos del Banco Central Europeo han conseguido revertir esta subida el euro del último año.

¿Hacia la paridad?

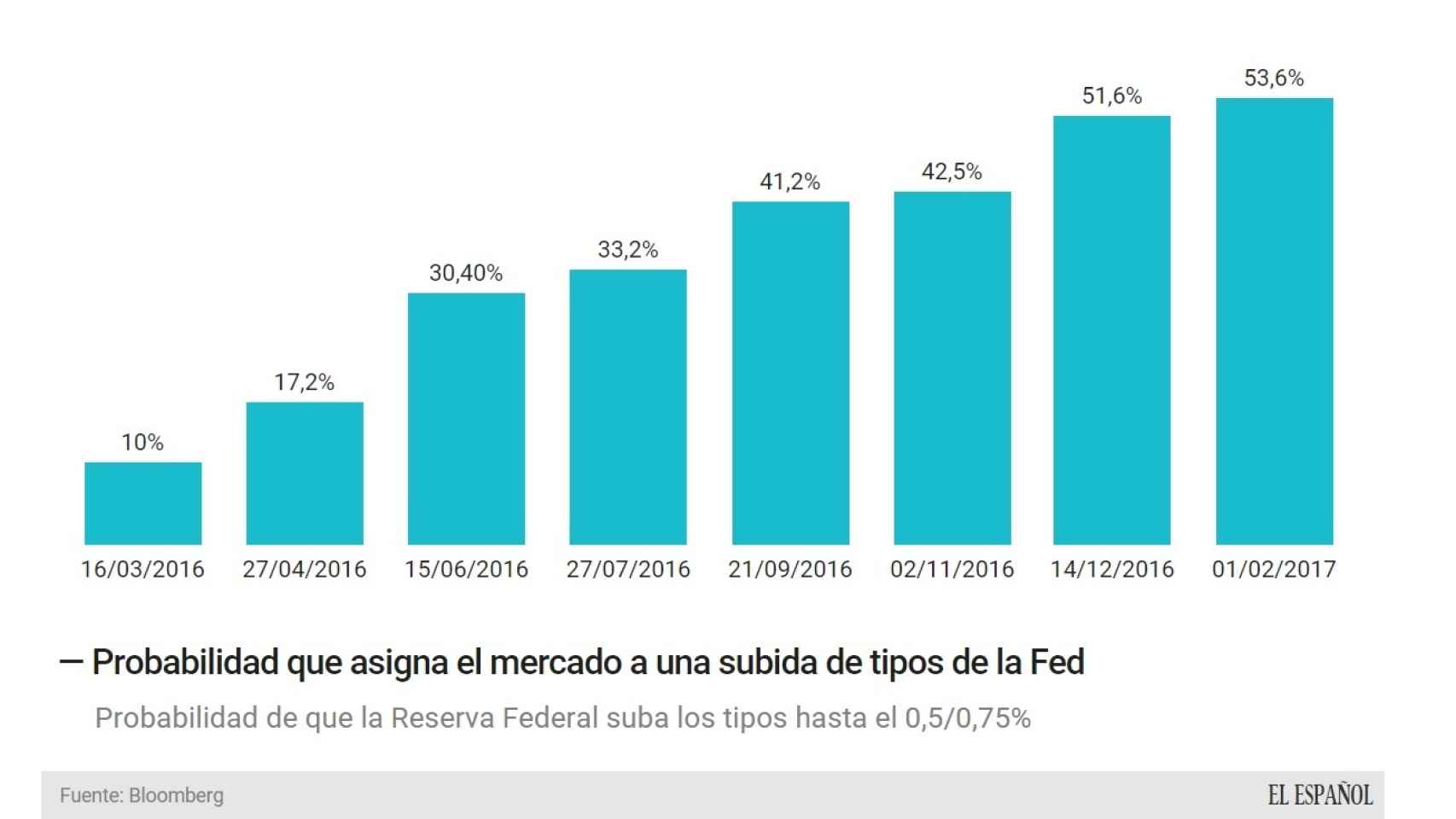

La paridad del euro contra el dólar parece hoy más lejos que hace un año, y no sólo porque el la divisa común se esté apreciando, sino porque la retirada de estímulos de la Reserva Federal (Fed) parece más lenta de lo esperado y el déficit comercial estadounidense sigue pesando sobre el dólar. Cada mes salen más de 40.000 millones de dólares de EEUU hacia el resto del mundo para la compra de bienes y servicios, lo que supone un freno para la subida de su divisa.

Sin embargo, el vector dominante es el de la Reserva Federal y aquí hay dos factores clave. El primero, cómo la presidenta de la institución, Janet Yellen, ha conseguido templar a los mercados con sus discursos, de modo que no han esperado nunca una subida de tipos brusca. Y, en segundo lugar, porque la inestabilidad de la economía mundial tampoco aconseja una subida rápida de los tipos.

En definitiva, EEUU seguirá con una política monetaria muy laxa durante unos trimestres. El mercado está cotizando que la Fed sólo subirá los tipos de interés una vez en todo el año, y será en diciembre. Esto significa que la política monetaria a uno y otro lado del Atlántico no será tan divergente como se podía esperar, por lo que será difícil ver al dólar escalar hasta la paridad.

La evolución del tipo de cambio en las dos últimas semanas es la mejor muestra de ello. El presidente del BCE, Mario Draghi, anticipó una nueva ronda de estímulos en su reunión de enero, lo que debería haber debilitado al euro. Sin embargo, Yellen se mostró contrariada por la debilidad de la economía en EEUU, lo que llevó a comprender al mercado que la subida de tipos será todavía más lenta.

La consecuencia ha sido que el euro se ha apreciado casi un 3,5% en dos semanas contra el dólar, hasta cotizar por encima de los 1,115 dólares, su nivel más alto desde octubre. En este escenario, será complicado esperar la vuelta hacia la paridad. Pero la última palabra la tienen los bancos centrales.