Renta 4 redobla su apuesta por un Ibex con potencial del 8% impulsado por el Santander

Renta 4 redobla su apuesta por un Ibex con potencial del 8% impulsado por el Santander

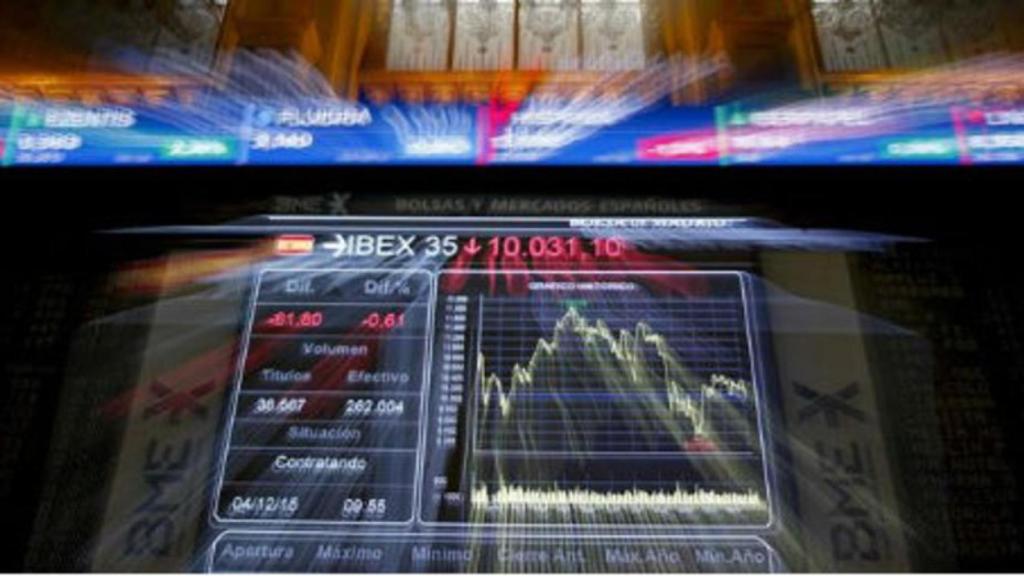

Renta 4 refuerza su apuesta por Bolsa frente a renta fija de cara a un 2018 que estará marcado por los avances hacia la normalización monetaria. El Ibex 35, al que conceden un potencial alcista del 8%, es su principal apuesta por fundamentales y valoración, argumentos que marcan su preferencia por la banca y, especialmente, por el Santander.

19 diciembre, 2017 12:59El ¿buen fondo macroeconómico¿ que Renta 4 espera que se extienda a lo largo del próximo año con un sólido crecimiento sincronizado de los grandes mercados mundiales y los emergente, se combina con unas ¿valoraciones razonables y atractivas¿ en términos históricos para las Bolsas europeas y también, aunque en menor medida, para los grandes índices de Wall Street. La balanza se inclina hacia esta orilla del Atlántico por la garantía de ¿volatilidad anestesiada¿ que supone la permanencia de estímulos del Banco Central Europeo (BCE) frente a la decidida retirada en la que ya ha avanzado la Reserva Federal de EEUU.

La normalización monetaria es ¿el mayor reto¿ que los mercados afrontarán este año, con casi la mitad del volumen de bonos emitido a escala global en rentabilidades por debajo del 1%, según ha remarcado Juan Carlos Ureta, presidente de Renta 4. En su presentación de perspectivas para un año en el que el PIB nacional repuntará un 2,5%, ha señalado que un ¿error de política monetaria¿ es el riesgo más claro que se aprecia en un escenario en el que ¿todo va bien, pero persiste una fragilidad latente de fondo¿, ha puntualizado.

Con estas bases, Natalia Aguirre, directora de análisis de la entidad, considera que el Ibex 35 tiene combustible suficiente como para afrontar el viaje hasta los 10.934 puntos, cota en la que sitúan su objetivo a medio plazo y que supone un potencial alcista del 8%. En un análisis guiado más por los factores macro, su equipo estima que el índice español podría encarar la conquista de los 11.050 puntos, una cota de la que desconfían más debido al repunte de ciertos riesgos geopolíticos, especialmente aquellos que afectan a la cotización del petróleo, y a la cuestión catalana. En este sentido, la analista considera que si bien lo que ocurra a partir de este jueves electoral ¿va a ser determinante¿, ¿lo peor ya lo hemos visto¿ en alusión a la declaración unilateral de independencia y la aplicación del Artículo 155.

SANTANDER Y TELEFÓNICA ENTRE LOS FAVORITOS

Por lo que se refiere a la selección de valores, estrategia clave para conseguir la mejor rentabilidad en unos mercados en los que los rendimientos escasean y las valoraciones comienzan a aproximarse a sus medias históricas, la banca juega un papel determinante. En este sentido, Banco Santander se convierte en apuesta preferente, con un potencial del 10% sobre precios actuales y un puesto tanto en su Cartera Cinco Grandes como en la Versátil. En esta segunda, Liberbank se hace también con una plaza.

Este tándem forma parte de las recomendaciones de Renta 4 ya desde principios de este 2017. Con las primeras medidas de normalización del BCE, la banca debería experimentar una creciente mejora en sus márgenes gracias también al repunte del Euríbor, destacan desde la entidad de inversión. En ambos casos, destacan potencial por fundamentales, así como valoraciones aún atractivas en términos históricos. Aspectos que en el Santander se aderezan con la previsión de que las sinergias con Popular, previstas puedan ser finalmente ¿mayores¿ que los 500 millones anunciados para el ejercicio 2020.

Una vez que el pulso secesionista en Cataluña -que esperan que reste tres décimas al PIB español el próximo año- tome un cariz menos combativo, Aguirre considera que Banco Sabadell y CaixaBank también se convertirían en oportunidades de compra. Algo que la analista explica como una rotación desde entidades más globales hacia aquellas de perfil más doméstico.

El sector telecomunicaciones también se hace hueco en las apuestas de Renta 4, con Cellnex a la cabeza por las perspectivas de crecimiento de negocio, internacionalización y oportunidades de expansión en redes 5G y tratamiento de `big data¿. Telefónica es la segunda cotizada con más potencial alcista de las que incluye en su radar, con un 38% de recorrido hasta un precio objetivo de 11,40 euros por acción. Dia, también se gana un puesto debido al ¿excesivo castigo¿ acumulado por un empobrecimiento de fundamentales que no consideran merecedor de tal impacto.

DOS SUBIDAS DE TIPOS EN EEUU

Con todos estos ingredientes, Renta 4 apuesta por una estrategia que busca valoraciones atractivas por excesivo castigo frente a fundamentales, historias de reestructuración para crear valor, generación recurrente de caja, diversificación geográfica de negocio y dividendos atractivos y sostenibles en efectivo. En este último punto, la Bolsa española sigue siendo referente en una Europa que ¿comienza a despedirse del modelo Merkel-Draghi¿ vigente desde el año 2012.

La voz de alarma la dan para valores con exposición significativa a Reino Unido, por los efectos que vaya conllevando la ejecución del Brexit, y a Turquía. En EEUU, la entidad española de inversión espera que la reforma fiscal de Trump salga finalmente adelante y que la Reserva Federal efectúe dos subidas de tipos en el próximo año, mientras que para el BCE no se plantearía el fin de las compras netas hasta finales del ejercicio y la subida de tipos no llegaría hasta 2019.