tres_fantasmas

Tres fondos multiactivo flexibles frente a los fantasmas de la recesión

- Diversificar las fuentes de retorno es el objetivo primordial de estos fondos

- La flexibilidad en la asignación de activos permite rápidas rotaciones

A medida que el ritmo de crecimiento económico global se hace más pausado, resulta más difícil obtener retornos atractivos. Navegar en estos mercados cambiantes, y obtener los resultados deseados es complejo, pero los fondos multiactivo son una valiosa herramienta para conseguirlo. Pueden ser un medio efectivo para que los inversores consigan una diversificación global o para completar su cartera con una asignación de activos dinámica y una gestión del riesgo integrada.

Si además se cuenta con flexibilidad para variar la distribución por tipo de activo de acuerdo con cada momento de mercado, la eficiencia en los resultados se puede incrementar. La categoría VDOS de mixto flexible reúne ambas características, ya que puede invertir en activos del mercado monetario, de renta fija o de renta variable, sin limitaciones preestablecidas en la distribución de activos, divisa, calificación crediticia o zona geográfica.

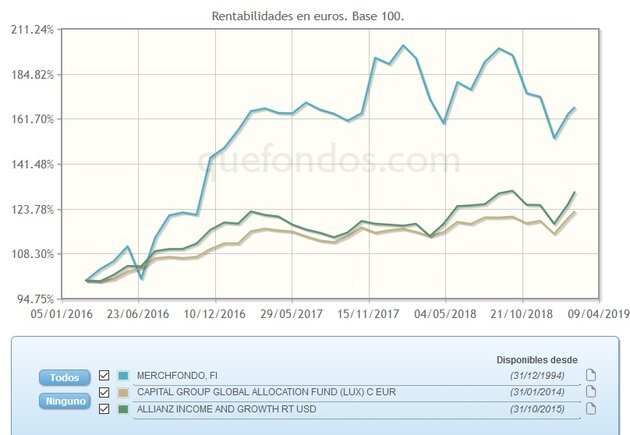

Dentro de esta categoría, de una selección de fondos con calificación cinco estrellas de VDOS, el más rentable en lo que va de año es la clase RT en dólares de Allianz Income and Growth con un 9,87% de revalorización. Su rentabilidad a un año es del 13,82%, con un dato de volatilidad del 12,65%. Gestionado por Allianz Global Investors, su política de inversión se enfoca a obtener además de una renta periódica, una apreciación del patrimonio a largo plazo. Invierte su cartera en acciones, títulos de deuda y bonos convertibles, con una gestión dinámica para la asignación de cada uno de estos tipos de activo, con base en la opinión de los gestores del fondo respecto a las condiciones económicas y de mercado en cada momento. Con un patrimonio bajo gestión de 188 millones de euros, las mayores ponderaciones en su cartera por tipo de activo corresponden a acciones de EEUU (32,3%), bonos estadounidenses (30,42%), liquidez (3,97%), bonos de otros países (3,02%) y acciones de otros países (0,49%). Por sector, tecnología (9,67%), consumo cíclico (5,22%), salud (5,15%), industrial (4,66%) y servicios financieros (3,1%) representan los mayores pesos en su cartera. Aplica una comisión fija del 1,2% a sus partícipes.

Un 9,49% es la rentabilidad obtenida desde el pasado 1 de enero por Merchfondo, de la gestora Merchbanc. Tras un difícil año 2018, el fondo vuelve nuevamente a posicionarse entre los mejores de su categoría por rentabilidad, en el primer quintil, registrando en el último año un dato de volatilidad del 28,51%. Puede invertir en cualquier mercado mundial, con una limitación máxima del 50% en el caso de emergentes. Su inversión en acciones corresponde mayoritariamente a compañías de alta capitalización y la de renta fija puede ser en emisiones a cualquier plazo y de cualquier tipo de emisor, con un máximo del 25% de calidad crediticia media y el resto, elevada. Con un patrimonio bajo gestión de 81 millones de euros, las mayores ponderaciones en su cartera por sector corresponden a salud (30,31%), tecnología (22,93%), consumo cíclico (14,28%), servicios financieros (10,35%) y materiales básicos (8,54%). Por zona geográfica, un 78,4% está invertido en Norteamérica. Sus partícipes soportan una comisión fija del 1,35% y de depósito del 0,1%, además de una comisión variable del 9% sobre resultados positivos anuales del fondo.

Si descartamos los fondos que invierten mayoritariamente en mercados emergentes, otro de los mixtos flexibles más rentables en el año es Capital Group Global Allocation Fund (Lux) al obtener una rentabilidad del 6,81% en su clase C en euros. A un año, se revaloriza un 8,81%, con un dato de volatilidad en el mismo periodo del 7,98%. Se propone lograr tres objetivos de forma equivalente: el crecimiento del capital a largo plazo, la conservación del patrimonio invertido y la obtención de rentas corrientes. Para ello invierte en acciones, bonos y otros títulos de renta fija de todo el mundo. Gestiona un patrimonio de 58 millones de euros, distribuyendo sus activos entre acciones de fuera de EEUU (35,65%) acciones estadounidenses (21,82%), bonos de fuera de EEUU (17,53%), bonos estadounidenses (16,88%) y liquidez (7,55%). Los sectores con mayor ponderación en su cartera son tecnología (11,52%), salud (8,42%), servicios financieros (8,22%), industrial (5,82%) y consumo defensivo (5,40%). Por regiones, EEUU (21,82%), la Eurozona (9,15%), Reino Unido (8,84%), mercados desarrollados de Asia (3,65%) y Japón (3,35%) representan las mayores ponderaciones en su cartera. Su comisión de depósito es del 0,05%.

La inversión multiactivo es una filosofía. Se trata de diversificar las fuentes de retorno, tomando en consideración cualquier pequeña ventaja de valor relativo, a partir de un amplio conjunto de oportunidades. La intención es tratar de alcanzar un resultado óptimo ajustado por riesgo, como en cualquier otro estilo de inversión, pero hacerlo de tal forma que tenga exposición a diferentes tipos de retornos. El disponer de diferentes retornos, debería permitirle generar un flujo más estable de estos a lo largo del tiempo.

Puede que una filosofía multiactivo no funcione en cualquier entorno de mercado. Si la inversión multiactivo supone la elección tanto de lo que no se debe como de lo que se debe incluir en la cartera, lo que verdaderamente importa es la flexibilidad para incluir el tipo de activo adecuado en el momento adecuado.

Invertia95

*Paula Mercado es directora de Análisis de VDOS