Presentación comercial de varios medicamentos.

Cuatro fondos de inversión en el sector salud: oportunidad para inversores pacientes

El sector salud parece presentar excelentes expectativas a largo plazo gracias a la combinación de longevidad y avances tecnológicos.

Noticias relacionadas

Todo el mundo necesita atención médica en algún momento de su vida. Y donde hay algo que todo el mundo necesita, hay también una gran oportunidad para los inversores. Más de 7,8 billones de dólares (aproximadamente 6,6 billones de euros) se invierten cada en año en atención médica en todo el mundo, la mitad de esa cantidad en EEUU.

Puesto que el sector crece considerablemente más rápido que la economía mundial en general, es casi seguro que estas cifras serán superiores para finales de la década, más aun teniendo en consideración la actual pandemia. El sectorsalud es tan amplio que las compañías implicadas en su actividad pueden segmentarse en diferentes tipos:

1) Farmacéutico: Se focaliza en el desarrollo de medicamentos para tratar enfermedades. Como parte de este grupo, la biotecnología utiliza organismos vivos, como bacterias o enzimas, para desarrollar medicamentos. Las compañías cotizadas de este grupo pueden ser de gran tamaño, con cifras de ventas anuales de miles de millones de euros, o pequeñas biotecnológicas que aún no han comenzado a comercializar sus productos.

2) Fabricantes de dispositivos médicos: Integran otro grupo de compañías que fabrican dispositivos utilizados para cuidar de los pacientes. Estos dispositivos pueden ser simples, como termómetros o guantes desechables, o llegar a ser muy complejos, como las válvulas artificiales para el corazón y los robots quirúrgicos.

3) Compañías que se hacen cargo de los costes sanitarios: Fundamentalmente aseguradoras médicas, que cobran primas a individuos y empleadores para pagar los costes de atención médica.

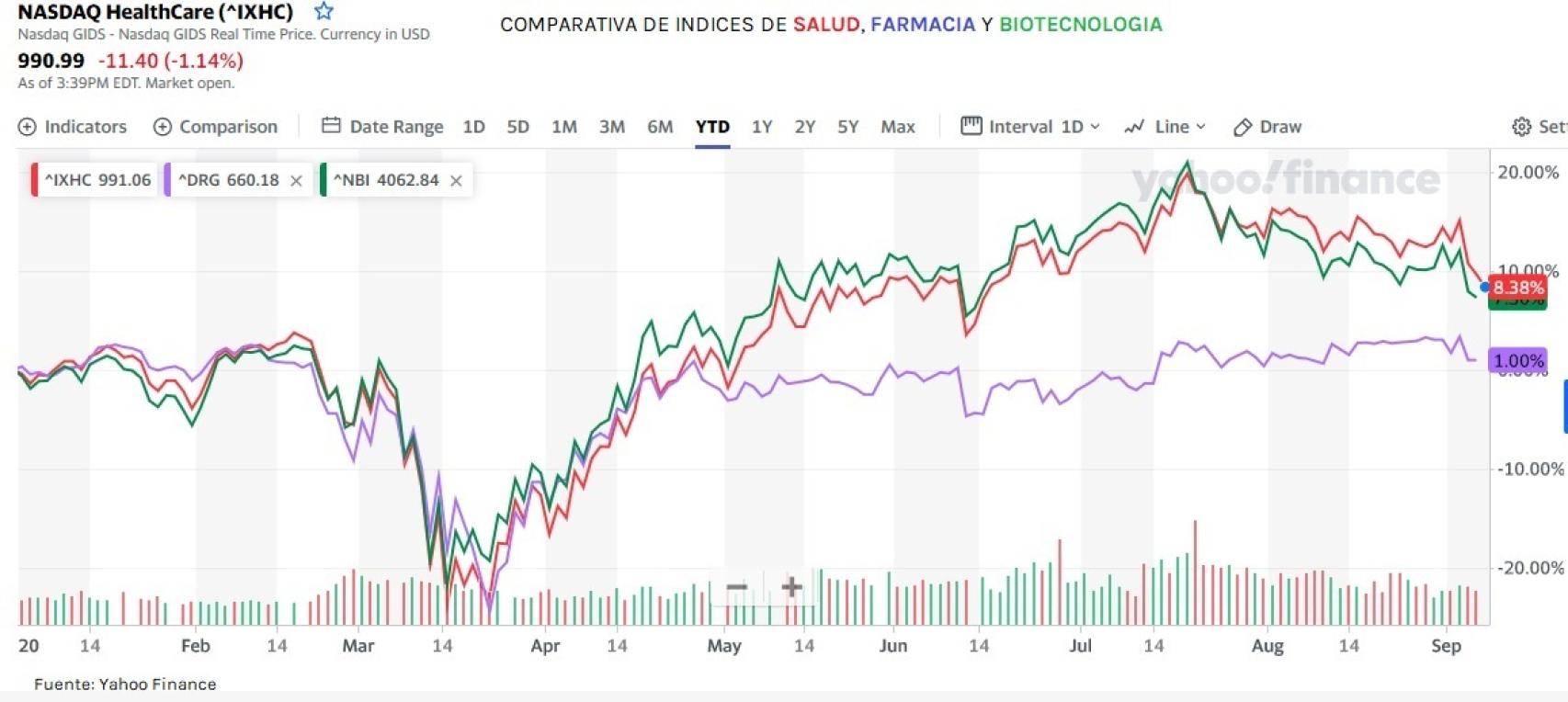

Evolución comparativa de distintos subsectores de salud.

4) Proveedores de atención médica: Están en primera línea ofreciendo servicios de atención médica a los pacientes, incluyen hospitales, consultorios médicos, empresas de salud en el hogar e instalaciones de atención a largo plazo.

Los cuatro grupos de compañías tienen un gran potencial de desarrollo futuro, incluso sin la Covid-19. Longevidad, aumento de demanda de cuidados médicos en los países desarrollados y, en general, una mayor preocupación por la prevención y los cuidados sanitarios tenían ya una amplia demanda antes de la llegada del coronavirus a nuestras vidas.

Regulación y potencial

Pero es un sector muy regulado. Estamos viendo ahora cómo las vacunas han de pasar por un largo periodo de pruebas antes de ser autorizadas para su uso público, lo que supone una fuerte inversión en investigación, desarrollo y pruebas de un producto que puede o no ser aprobado para su comercialización.

Esto es así especialmente en el caso de biotecnología y farmacia. Aseguradoras y fabricantes de dispositivos médicos son negocios más estables. Por esta razón es importante que una cartera del sector salud este bien diversificada, incluyendo valores de los cuatro grupos para reducir su riesgo.

El peso de los ensayos

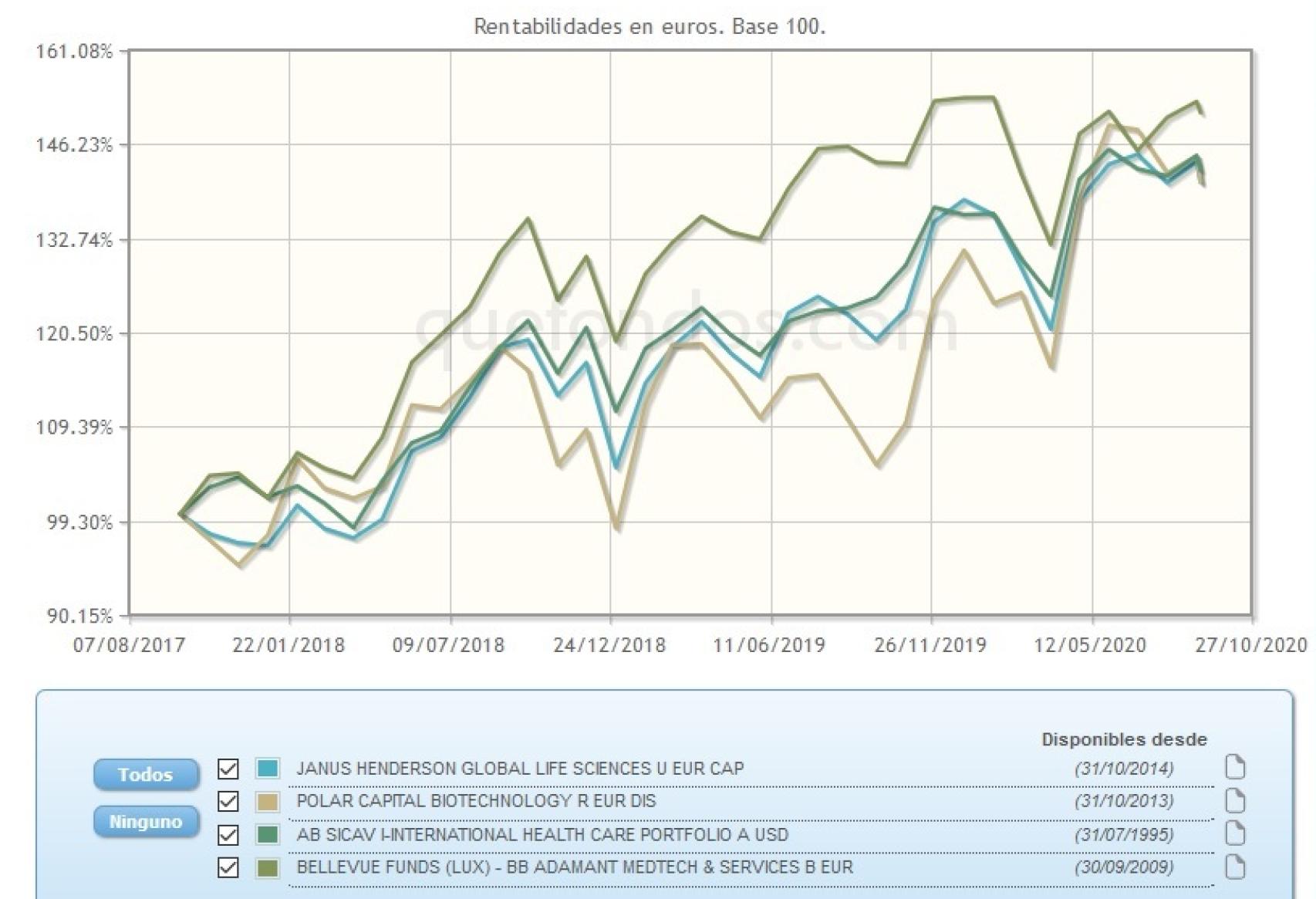

Una forma sencilla de conseguirlo es a través de un fondo de inversión. De la categoría VDOS de Salud hay dos fondos especialmente interesantes. Uno de ellos es AB Sicav I - International Health Care Portfolio que alcanza una rentabilidad a un año de 14% en su clase A en dólares, con un dato de volatilidad bastante controlado de 16%. Sigue un estilo de inversión bottom-up puro, de selección individual de compañías. El equipo gestor cree que no es posible predecir los resultados de ensayos científicos y desarrollar un proceso de inversión que sea repetible a lo largo del tiempo, por lo que se focalizan en los negocios de las compañías en las que invierten.

Utilizan el Retorno sobre Capital Invertido (ROIC) como indicador, por considerar que es un representante más veraz del valor que una compañía está creando para sus accionistas. Incluye en su cartera acciones de Roche Holding (8,56%), UnitedHealth Group (8,41%), Vertex Pharmaceuticals (5,91%), Pfizer (5,81%) y Amgen (5,22%) entre sus mayores posiciones. La inversión mínima requerida para suscribir este fondo es de 2.000 dólares (aproximadamente 1.697 euros) gravando a sus partícipes con una comisión fija de 1,8% y de depósito de 0,5%.

Denominado en euros, Bellevue Funds (Lux) - BB Adamant Medtech & Services se revaloriza un 4,6% a un año en su clase B en euros, registrando en el mismo periodo una volatilidad de 19%. Selecciona sus activos a partir del universo completo del sector salud, pero excluyendo los fabricantes de medicamentos. Es una alternativa adecuada para inversores que quieran beneficiarse de los excelentes fundamentales que el mercado sanitario ofrece, pero que no quieran tener exposición al subsector más volátil de fabricantes de medicamentos, muy sensible a los procesos relativos a patentes e investigación y desarrollo.

Acciones de Abbott Laboratories (8,74%), Medtronic (6,32%), Danaher (6,07%), Becton Dickinson and Co (5,13%) y Boston Scientific (5%) representan las mayores posiciones en la cartera del fondo. Aplica a sus partícipes una comisión fija del 1,6% y de depósito del 0,4%.

Oportunidades por valoración

En la categoría de biotecnología, el fondo de mayor calificación (cinco estrellas de VDOS) y más rentable en el año es Polar Capital Biotechnology con una revalorización del 7,3% en su clase R de distribución en euros y un 28,7% en el último año, periodo en que registra una volatilidad del 27,6%. Invierte en compañías que ofrecen un perfil de Crecimiento a Precios Razonables (GARP, por sus siglas en inglés).

El equipo gestor busca identificar catalizadores que puedan venir en forma de datos clínicos, decisiones normativas, alianzas entre compañías o ventas trimestrales de activos comercializados. Sus cinco mayores posiciones corresponden a acciones de Regeneron (6,7%), GEN-X BV (5%), Vertex Pharmaceuticals (5%), Incyte Corp (4,50%) y Exelixis (4%). Su comisión fija es del 1,5% y de 0,02% la de depósito, aplicando además una comisión variable del 10% sobre resultados positivos entre el fondo y su índice de referencia, el Nasdaq Biotechnology.

De la misma categoría, la clase U de capitalización en euros de Janus Henderson Global Life Sciences obtiene una rentabilidad del 1,5% en el año y del 16,7% a un año, con una controlada volatilidad del 20,4%, que lo sitúa en el mejor grupo de su categoría por este concepto, en el quintil cinco. El equipo gestor parte de un enfoque global para identificar compañías de gran calidad, o con potencial de crecimiento dentro del sector de las ciencias biológicas y que coticen a niveles inferiores al mercado, de acuerdo con su estimación de valor intrínseco.

Estiman que el rápido crecimiento del sector de asistencia sanitaria en todo el mundo ofrece grandes oportunidades para un equipo que, como el de Janus Henderson, se diferencia por la profundidad de sus análisis y su compromiso de proporcionar resultados superiores en el largo plazo. Entre sus mayores posiciones encontramos acciones de Merck & Co (3,73%), UnitedHealth Group (3,54%), Novartis (3,31%), Abbvie (3,22%) y Thermo Fischer Scientific (3,16%). Es necesaria una aportación mínima de 2.500 euros para suscribir la clase U de capitalización en euros de este fondo, cuyos partícipes soportan una comisión fija del 0,8%.

Evolución comparativa de fondos de inversión en el sector sanitario.

A pesar de los riesgos, el sector salud parece presentar excelentes expectativas a largo plazo. La combinación de longevidad y avances tecnológicos debería abrir un amplio abanico de oportunidades para las compañías del sector - y proporcionar saludables retornos a los inversores pacientes.

***Paula Mercado es directora de análisis de VDOS.