Pascal Blanqué.

Amundi: “Nos dirigimos a un escenario de mercado como en los 70, con más inflación”

La gestora francesa apuesta por las estrategias relativas de acciones versus bonos en el corto plazo, activos alternativos y bonos emergentes.

Noticias relacionadas

A los inversores más veteranos, el escenario hacia el que se dirigen los mercados le sonarán: los años 70. Esto implica un régimen más alto de inflación, aunque las opciones para combatirla son más limitadas, puesto que muchos activos cotizan a precios desorbitados en términos absolutos. Para Amundi, la principal baza es jugar las estrategias relativas de acciones versus bonos en el corto plazo, acompañándolas de cada vez más activos alternativos privados ligados a la economía real y activos que ofrezcan cupones altos, como los bonos emergentes.

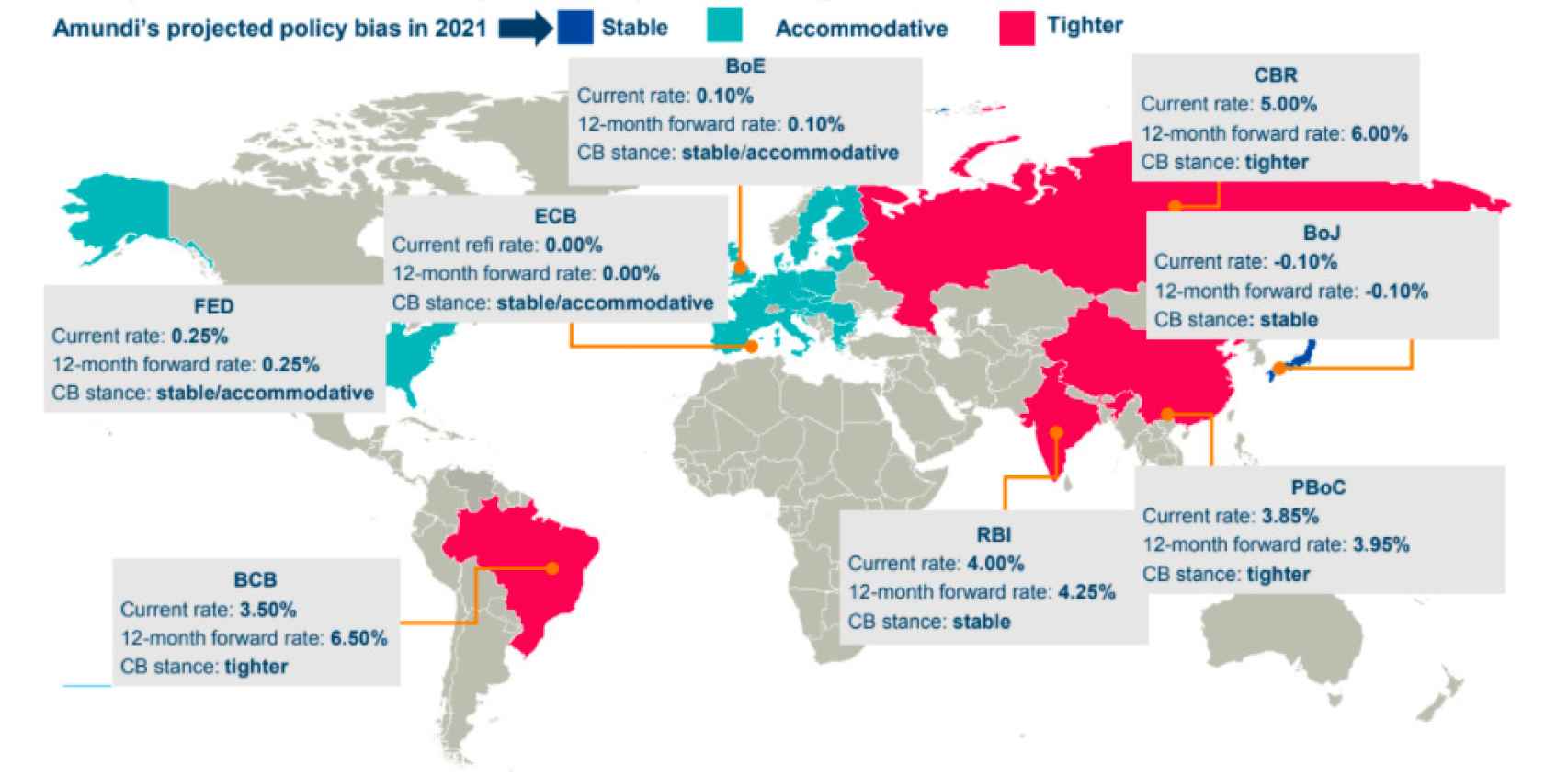

La gestora francesa cree que los años venideros se caracterizarán por tres aspectos: unos bancos centrales dispuestos a mantener las políticas monetarias acomodaticias que ayuden a gestionar la carga de la deuda; una combinación de políticas que sirvan para reequilibrar el poder entre trabajo y capital y para luchar contra la desigualdad creciente, y una inflación impulsada por la interrupción de la cadena de suministros y el aumento de los precios de los alimentos.

Los expertos de Amundi, que han presentado sus perspectivas de mercado y estrategia de inversión para el segundo semestre como la antesala de su World Investment Forum, abogan por incrementar estructuralmente el peso de la renta variable en las carteras de los clientes -“en un contexto de menores rentabilidades potenciales, tener bolsa es una obligación”-, al tiempo que estas se diversifiquen más por tipo de activos.

“En los próximos años, los tipos de interés van a ir aumentando. No va a ser un camino fácil, pero la tendencia está ahí”, ha asegurado Pascal Blanqué, director de Inversiones del grupo. De esta forma, Amundi tiene una leve preferencia por los activos de crédito y de corta duración en renta fija: high yield, deuda emergente… En renta variable, su pronóstico es que, “probablemente, la rotación de crecimiento (growth) a valor (value) durará varios años”.

A juicio de Blanqué, un entorno de más inflación “tendrá implicaciones clave dentro de tres a cinco años”.

Perspectivas de tipos de interés a 12 meses vista de Amundi.

La primera afectada será la clásica cartera 60% acciones/40% bonos, para quien las previsiones no son nada halagüeñas. En el caso de una cartera americana bajo esta distribución de activos, se pasaría de un retorno anualizado del 8,9% durante los últimos diez años a una rentabilidad anualizada del 3,5% en la próxima década. Si se trata de una cartera europea, sería del 5,3% al 2,9% en los próximos diez.

El escenario central que maneja Amundi tras la pandemia es el de una “recuperación a varias velocidades”, al que da un 60% de probabilidades. Uno de los puntos que más le preocupan a la gestora es la lentitud de las instituciones europeas para implementar el impulso fiscal prometido. “A pesar del compromiso político de movilizar las políticas fiscales, la ejecución se diluye en la Unión Europea”, ha criticado su responsable.

Menos insolvencia

Derivado de lo anterior, teme que las desigualdades de ingresos y riqueza se ven exacerbadas por la crisis de la Covid-19 en medio de “crecientes tensiones sociales y políticas”, aunque no se ha referido a ningún movimiento en particular.

Con el mundo de la empresa, sin embargo, Amundi se muestra más esperanzada: “El riesgo de insolvencia retrocede gracias al impulso positivo de las ganancias corporativas, el desapalancamiento activo y los bajos costes de financiación, especialmente para los emisores de baja calificación y los sectores afectados”.

El bitcoin, una "farsa"

En la rueda de prensa posterior, ha habido tiempo para preguntas sobre activos de moda como el bitcoin y el resto de criptomonedas. “No veo el potencial en términos de divisa ni su funcionalidad en términos financieros clásicos. Pero sí creo que han acelerado la posibilidad de que los bancos centrales lancen sus monedas digitales”, se ha sincerado el director de Inversiones.

Para Blanqué, las criptomonedas son una “farsa” y un síntoma de la formación de burbujas en los mercados financieros, y prefiere que, si los inversores optan por diversificar en divisas distintas del dólar, euro, la libra o el yen, lo hagan en renminbi, la moneda china.