Movimiento de tierras en una instalación minera.

Fondos de inversión en minería para apostar por las materias primas y la descarbonización

A raíz de la COP26, las empresas mineras son aún más conscientes de la percepción externa del sector y del desafío que esto representa.

Noticias relacionadas

El sector de metales y minería tuvo un comportamiento muy volátil durante el año pasado, y este 2022 bien podría caracterizarse por su reequilibrio. Los estímulos fiscales y monetarios irán reduciéndose y las cadenas de suministro regularizándose, con lo que los precios de las materias primas podrían normalizarse, respecto a los extraordinarios máximos de 2021.

Para la minería diversificada este puede ser un año crucial. A raíz de la COP26, las empresas mineras son aún más conscientes de la percepción externa del sector y del desafío que esto representa. Sin embargo, el mundo necesita de las compañías mineras más que nunca en 2022. Este sector puede ser una vía para una descarbonización más rápida, al acelerar la producción de los componentes básicos de la tecnología baja en carbono.

Del grupo de fondos que invierten en compañías mineras, se ha hecho una selección de los que, contando con la calificación de cinco, cuatro o tres estrellas de VDOS, registran el menor dato de volatilidad en el último año, requieren una inversión mínima de hasta 6.000 euros y están denominados en euros.

Los líderes del grupo

De esta selección, el menos volátil a un año (18,82%) es la clase AT en euros de Allianz Global Metals and Mining, con una revalorización del 19,41% en el mismo periodo. Invierte en mercados de renta variable mundial, principalmente en el segmento de recursos naturales.

Su objetivo de inversión es alcanzar un crecimiento del capital a largo plazo, para lo que invierte en empresas que, a juicio del gestor de inversiones, además de operar en otras áreas comerciales, se beneficien en parte, directa o indirectamente, de la evolución de los sectores de explotación, extracción o procesamiento de recursos naturales.

Toma como referencia de gestión, el índice Euromoney Global Mining Net Total Return. Sus mayores posiciones corresponden a acciones de BHP Group (8,45%), Anglo American (7,28%), Rio Tinto (5,84%), Allianz Securicash Sri-W (5,81%) y Teck Resources Class B (5,03%). Aplica a sus partícipes una comisión fija del 1,8%.

Con una volatilidad del 18,87% en el último periodo anual, la clase A2 en euros de BGF World Mining gana un 22,97% por rentabilidad en el mismo periodo. Invierte globalmente, como mínimo, un 70% de sus activos globales en acciones ordinarias de compañías de metales y minería cuya actividad económica predominante es la producción de metales básicos y de minerales industriales como el carbón y el mineral de hierro.

También puede incluir en su cartera acciones ordinarias de compañías cuya actividad económica predominante sea la minería de minerales como el oro u otros metales preciosos. No incluye oro u otros metales físicos.

Las mayores posiciones en su cartera están representadas por acciones de Glencore (8,30%), Anglo American (7,81%), Vale (7,05%), Freeport-McMoran (6,60%) y Arcelormittal (5,45%). Para suscribir la clase A de acumulación en dólares de este fondo, se requiere una inversión mínima de 5.000 dólares (aproximadamente 4.416 euros), mientras que grava a sus partícipes con una comisión fija del 1,75% y de depósito del 0,45%.

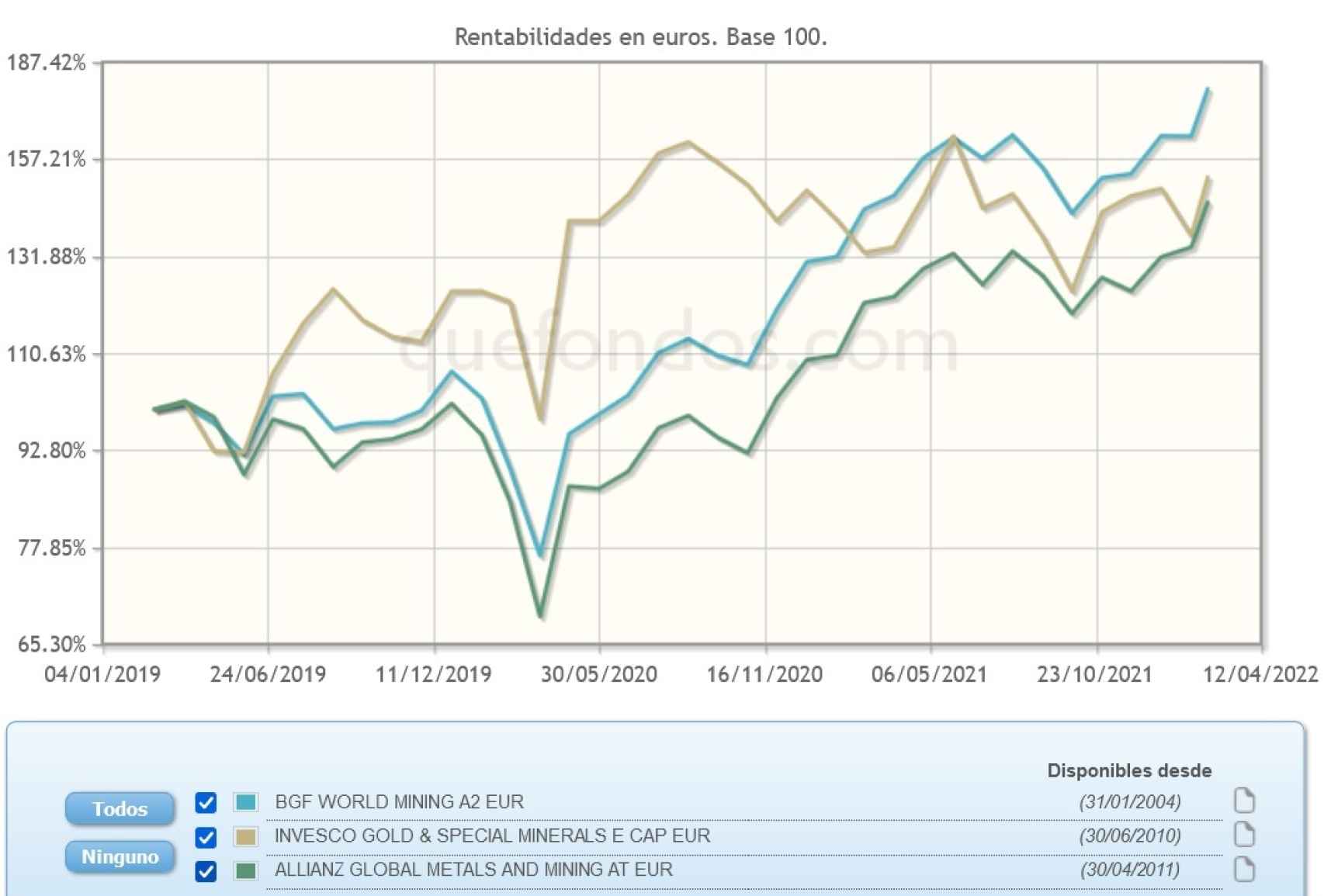

Evolución comparativa de fondos especializados en minería.

Un 30,87% es la volatilidad en el último año de la clase E de capitalización en euros de Invesco Gold & Special Minerals, que avanza un 10,36% por rentabilidad también a un año. Gestionado de forma activa, su objetivo es el crecimiento del capital a largo plazo.

Para alcanzarlo, invierte principalmente en acciones y valores relacionados con la renta variable de empresas de todo el mundo que se dedican principalmente a la exploración, extracción, procesamiento o negociación e inversión en oro y otros metales preciosos como plata, platino y paladio, así como diamantes. El equipo de inversión selecciona las acciones basándose en un análisis fundamental ascendente y en empresas individuales.

Su estrategia se puede considerar contraria a la tendencia, estrategia adoptando una visión a largo plazo con respecto a los precios de las materias primas y centrándose en empresas con equipos de dirección y activos de calidad. Entre sus mayores posiciones encontramos nombres como Newmont Mining (5,7%), Northern Star Resources (4,7%), Evolution Mining (4%), Barrick Gold (3,9%) y Chalice Mining (3,9%).

La aportación mínima requerida para suscribir la clase E de este fondo es de 500 euros. Aplica una comisión fija del 2% y de depósito del 0,01%.

Recuperación y encarecimiento

Las restricciones en las cadenas de suministro y los temas relacionados con la pandemia continuarán influyendo en el mercado de materias primas, pero su impacto será cada vez menor, a medida que el crecimiento económico continúa y los países van reduciendo gradualmente las restricciones.

Las perspectivas cada vez más sólidas para los metales básicos y los precios, aún elevados, del mineral de hierro, el carbón y el oro, deberían sustentar la evolución del sector minero global en 2022. La transición energética debería también servir para apoyar la demanda a largo plazo.

***Paula Mercado es directora de análisis de VDOS