Javier Ruiz, Alejandro Martín y Miguel Rodríguez, el equipo gestor de Horos Asset Management.

El equipo de Horos AM cumple 10 años o cómo el 'value' más rebelde entra en la madurez

Javier Ruiz, Alejandro Martín y Miguel Rodríguez han triplicado el dinero de sus clientes adaptando a los nuevos tiempos la 'escuela Bestinver'.

Noticias relacionadas

Lejos quedan ya aquellos días en los que Javier Ruiz y Alejandro Martín gestionaban los fondos de Metagestión en un modesto piso de oficinas de la calle Diego de León. Días en los que su almuerzo era un simple menú para llevar en la popular casa de comidas caseras La Maragata, en la madrileña calle de Velázquez. Varias mudanzas después y tras incorporar en 2014 a Miguel Rodríguez, en 2018 este trío de inversores value muy bien avenido se lanzó a su propia aventura empresarial: Horos Asset Management, cuyo equipo cumple este verano su décimo aniversario en funcionamiento.

La sede de Horos no queda lejos de sus orígenes como gestores: en María de Molina. Siguen pidiendo el menú en el mismo sitio, salvo cuando tienen citas importantes con clientes o empresas. No quieren distracciones. Lo que sí ha cambiado es que ahora ellos tienen el control sobre su destino, ya que el 51% de la firma es suya, lo que incluye a José María Concejo, consejero delegado de Horos. El 49% restante pertenece a los socios del grupo Qualitas Equity Partners.

Estudiosos aventajados de la 'escuela Bestinver' que Francisco García Paramés, Álvaro Guzmán de Lázaro y Fernando Bernad desarrollaron, nuestro trío protagonista supo adaptarse a versiones más flexibles del estilo de inversión en valor. Comprar por debajo del precio intrínseco de una compañía, pero con la apertura mental de tener grandes tecnológicas americanas o invertir en Asia cuando casi ningún inversor value lo hacía en España.

Rentabilidad del fondo Horos Value Internacional.

De esa rebeldía ahora aprenden y se aprovechan otros, aunque Ruiz, Martín y Rodríguez siempre mantendrán su espíritu inconformista que les hace ir a contracorriente. Basta con mirar su cronología de decisiones. Entre 2012 y 2014, llegaron a tener un 20% de la cartera internacional en acciones japonesas en un momento de ostracismo para el país nipón.

De 2014 a 2016, fue el turno de las pequeñas cotizadas de Francia, España y Portugal. Por esos mismos años, y hasta 2017, comenzaban a tomar posiciones en las grandes plataformas tecnológicas, valores que han mantenido casi hasta nuestros días. Los últimos tres años se han dedicado a explotar las ventanas de oportunidad que les ofrecían el sector de las materias primas y una plaza que sufre un bache transitorio, como es Hong Kong.

2021, su mejor año

Su método es simple. "Buscamos las ineficiencias del mercado". Palabra de Ruiz, su director de Inversiones. Aunque, en realidad, llevarlo a la práctica de forma consistente y olvidándose del ruido es harto complicado.

Pero los buenos resultados que les abandonaron en la fundación de Horos, con el tiempo y la paciencia necesarias, han acabado llegando. En el último año y medio, debido al desconfinamiento postCovid y la guerra rusa en Ucrania, sus fondos de inversión han terminado por explotar. Viven su momento más dulce y entran en la madurez como inversores consagrados.

Desde 2012 han triplicado el patrimonio de los clientes que siempre les acompañaron; su volumen de activos bajo gestión ya roza los 90 millones de euros, a las puertas del nivel donde los institucionales te abren los brazos, y se han convertido por derecho propio en uno de los mejores equipos gestores de bolsa española, donde más que doblan al selectivo.

El impulso les viene de 2021, cuando cerraron el mejor año de su historia, con rentabilidades del 37,6% y 26,4% en sus fondos internacional e ibérico, respectivamente. La primera estrategia cumple ahora una década, la española y portuguesa lo hará en septiembre, una cartera la ibérica que el pasado ejercicio se alzó como la más rentable de su categoría.

De Valaris a Elecnor

Su objetivo siempre fue dar una rentabilidad anualizada de entre el 8% y el 9% en el fondo internacional y resulta que ya van por el 11,9%. ¿Magia? De eso nada. Más bien esfuerzo, olfato y convicción.

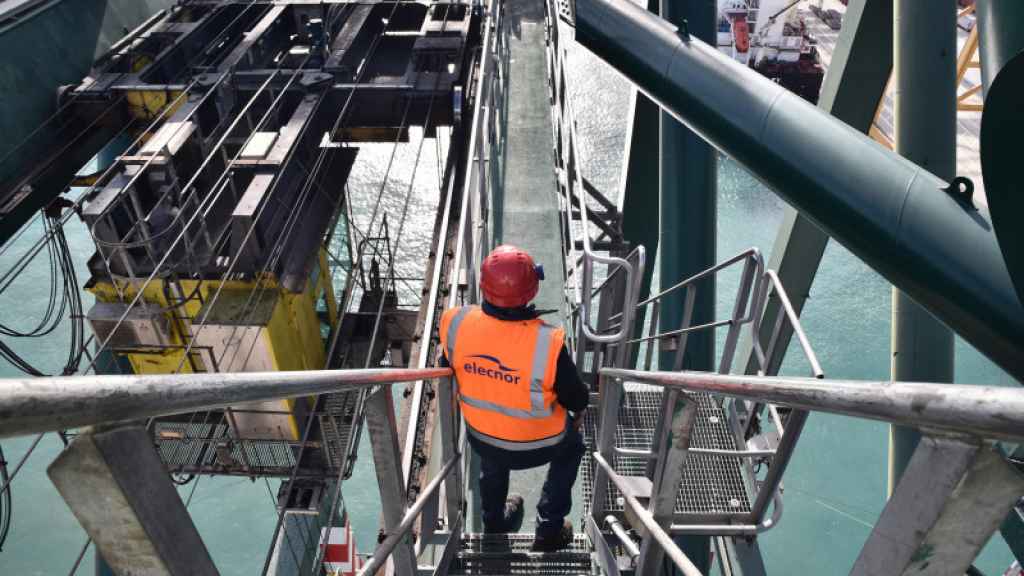

Un operario de Elecnor en una de sus instalaciones.

Un buen ejemplo es su apuesta por Elecnor. Una española de mediana capitalización -de unos 1.100 millones de euros- que se dedica a la ingeniería, las infraestructuras, la energía eléctrica y el medio ambiente. Acaban de hacer su primera conference call con una terna de analistas… y Horos era uno de los pocos viejos conocidos. "Va como un tiro, casi nadie está pendiente de ella y está en un sector con mucho potencial", argumenta Martín. A su juicio, "vale prácticamente el doble y está muy protegida en el negocio de redes de transmisión". En Chile es el único operador privado del país.

De los errores también han extraído valiosas lecciones. Les sigue escociendo su pifia en Valaris, la antigua EnscoRowan. Enmarcada en la industria de perforación petrolífera, "vino la pandemia y lo que era un ciclo bajo, se convirtió en un ciclo todavía más bajo". "Los balances no pudieron soportar tal situación de estrés", recuerdan.

Con el fin del dinero barato por parte de los bancos centrales, el mercado se centra de nuevo en los fundamentales. Tienen el viento de cola. Con los tipos de interés deprimidos, "la gente estaba dispuesta a pagar mucho por las expectativas, flujos que a lo mejor llegaban o no", en referencia a las FAANG o las compañías globales de mucha calidad. Mientras que "hace 12 meses las compañías de carbón te pagaban el 30% del market cap en un año y la gente no lo compraba", contrasta su director de Inversiones.

Igualar al MSCI, cosa de pocos

En la trastienda de sus fondos de inversión hay discusiones y consensos. Pero, sobre todo, artesanía y mucho, mucho estudio de empresas. "El mercado nos va poniendo donde queremos ir. Lo demás irá llegando. Somos un equipo joven y no tenemos prisa".

Su travesía por el desierto duró dos años, de 2018 a 2020, pero la pandemia hizo de resorte. El ciclo que les ha tocado vivir ha sido el más duro para la filosofía value, vapuleada por el growth y las modas que desembocaban mayoritariamente en Wall Street. Por lo que empatar con el MSCI ACWI en esta década tiene algo de heroico. Seguir su ritmo era una especie de misión imposible. No todos los gestores activos pueden decir: "Lo conseguimos".