El presidente de la Fed, Jerome Powell.

La política monetaria y los acuíferos

El tiempo que tarda la política monetaria desde su implementación hasta poder observar sus efectos en la economía real es lo que se conoce como "retardo externo de la política monetaria".

No existe un consenso académico acerca del tiempo requerido para ver estos efectos, pues depende de muchas cosas, como las rigideces de una economía, la fluidez del mecanismo de transmisión financiera, etc. Es decir, cada economía es un mundo. Por ello, los académicos hablan de intervalos largos de tiempo: entre 10 meses y dos años.

Es algo parecido a los efectos que tiene la lluvia prolongada sobre los acuíferos más profundos. Inicialmente, cuando llueve estos no se llenan, pues necesitan de un periodo prudencial durante el cual el agua se va filtrando poco a poco por las capas inferiores hasta que en algún momento llega a las zonas rocosas no permeables conocidas como "zonas saturadas". Es a partir de ahí cuando empiezan a llenarse.

De hecho, cuando para de llover, los acuíferos siguen acumulando agua durante un espacio de tiempo prolongado. El retraso en la política monetaria es exactamente eso: el decalaje en el tiempo entre el llenado del acuífero y la lluvia que lo ha alimentado.

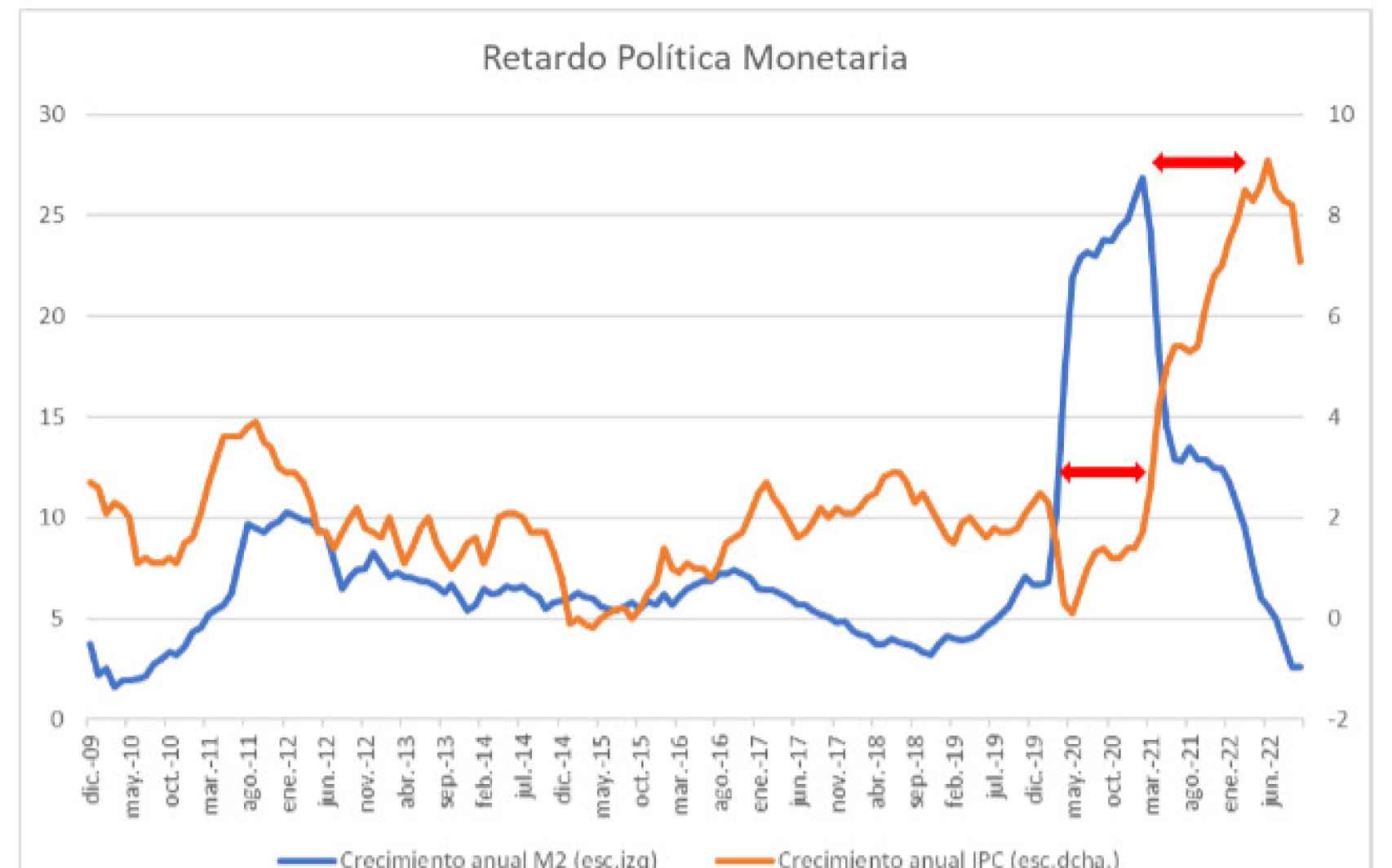

Las medidas monetarias sin precedentes llevadas a cabo en Estados Unidos a raíz de la Covid llevaron a crecimientos anuales desconocidos de la M2, una medida habitual de la cantidad de dinero en el sistema que afecta a la economía real.

Al principio de las inyecciones monetarias, en el primer trimestre del año 2020, no hubo implicaciones para la inflación… el acuífero no se llenaba. El 28 de febrero de 2021, un año más tarde, la M2 registraba la inédita tasa de crecimiento interanual del 27% y la inflación había pasado del 1,5% i.a. al 1,7% i.a.

Podemos hacer una aproximación para la economía estadounidense pensando que el decalaje de tiempo que se necesitó para que apareciese la inflación podría ser una aproximación razonable al tiempo que tendremos que esperar para acotarla

Había transcurrido casi un año desde el inicio agresivo de las medidas y el acuífero acumulaba agua marginalmente. A partir de esa fecha, el crecimiento de la cantidad de dinero en la economía americana empezó a moderarse, ya no llovía, todo lo contrario, pero la inflación siguió creciendo de manera consistente, alcanzando un año y cuatro meses más tarde cifras próximas al 9% i.a.

Aplicando el símil del acuífero, si ya no llueve, sino todo lo contrario, dado que se aplican medidas monetarias restrictivas, ¿cuándo veremos la inflación retornar a los objetivos de los bancos centrales?

¿Cuánto es el retardo temporal necesario para que cristalicen las medidas monetarias tomadas? Nadie puede contestar a esa pregunta con exactitud, ya que depende de cada economía y de cada momento, pero simplemente podemos hacer una aproximación para la economía estadounidense pensando que el decalaje de tiempo que se necesitó para que apareciese la inflación podría ser una aproximación razonable al tiempo que tendremos que esperar para acotarla. Aproximación que, lógicamente, tiene un gran margen de error.

Este retardo está representado en las flechas rojas del gráfico adjunto y es de aproximadamente un año y cuatro meses. Esto podría implicar que, para finales de 2023, la inflación se esté acercando a los objetivos de la Reserva Federal (alrededor del 2%) y algo antes que los incrementos de precios estén en torno al 3%.

Retardo Política Monetaria. E. E.

Eso es lo que parece descontar el mercado de derivados de inflación, que cotiza una variación de precios anual del 2,56% a un año vista, niveles que son coherentes con la futura corrección de la inflación en el gráfico anterior, siguiendo la estela de la M2, lo que validaría nuestra hipótesis de que, en Estados Unidos, al contrario que en Europa, la inflación tiene un componente monetario elevado.

De hecho, los últimos datos de inflación americana conocidos el día 13 de este mes así parecen indicarlo. La inflación mensual fue del 0,1% versus una expectativa del 0,3% y la subyacente del 0,2% vs. el 0,3% esperado. Todo ello nos deja una inflación interanual del 7,1% vs 7,3% prevista y una subyacente del 6% frente al 6,1% esperada.

Si no nos equivocamos, el mercado podría comenzar a visualizar un techo para los tipos de intervención en Estados Unidos, lo que constituiría el indicador de que la batalla contra la inflación vuelve a ser ganada por la Reserva Federal. Es decir, el acuífero dejaría de llenarse, y de aquí a final de año será el momento ideal para modificar las apuestas financieras de nuestro patrimonio, incrementando con intensidad las posiciones en renta variable de EE.UU.

*** Pedro Mas Ciordia es director general de Santander Private Banking Gestión