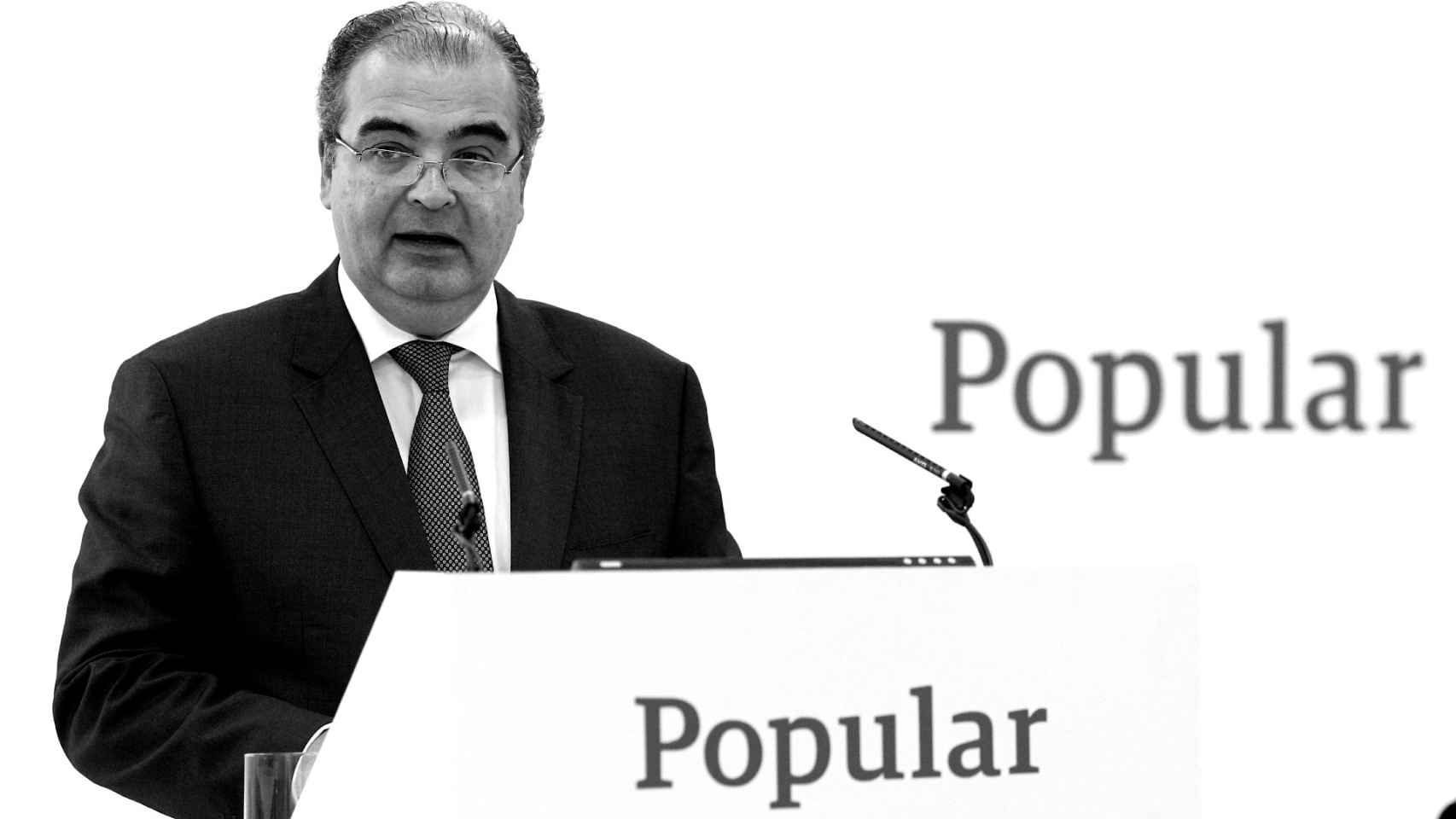

Ángel Ron, expresidente del Banco Popular.

El 'caso Popular': entre la estafa a inversores y la estabilidad financiera

El pasado lunes, el juez de la Audiencia Nacional, José Luis Calama, finalizó la instrucción del caso Popular, proponiendo juzgar a un expresidente de la entidad, otros nueve directivos y dos auditores por delitos de estafa a inversores y falsedad contable en la ampliación de capital de ese año, puesto que las cuentas de 2015 y 2016, a juicio del magistrado "no reflejaban la imagen fiel del balance ni del patrimonio".

Este auto pone algo de luz en la caída del Banco Popular, que una vez fue el banco más rentable del mundo. Y eso supone poner también aclarar alguno de los aspectos más relevantes del rescate financiero de España.

Por una parte, resulta bastante claro que, aunque el rescate fue, sustancialmente, una cuestión de cajas de ahorro, el Banco Popular no era una caja, sino un banco privado. En realidad, este banco siguió la estela de las cajas, financiando la burbuja y la promoción inmobiliaria, pero entró tarde, en 2005-2006. Esto significa que financió operaciones más especulativas y con mayor riesgo. A partir de ahí no levantó cabeza.

Esencialmente, el rescate financiero que costó, directamente, decenas de miles de millones de euros a los contribuyentes, y condicionó la economía durante más de una década, fue una cuestión de malas prácticas. Éstas fueron más comunes en las cajas de ahorro, pero cuando se hicieron en un banco, el resultado fue el mismo: el desastre.

Que tardase más tiempo en estallar se debió a dos cosas, a que el Banco Popular empezó más tarde que las cajas una política de concesión de créditos irresponsable, y también que hubo accionistas privados que siguieron poniendo dinero, y perdiéndolo, hasta 2016.

El Banco Popular empezó más tarde que las cajas una política de concesión de créditos irresponsable

Los demás casos de intervención fueron en cajas de ahorro, salvo el Banco de Valencia, controlado al 66% por una caja, Bancaja. Pero, se suele decir que la crisis del Banco Popular no ha costado un euro a los contribuyentes. Esto no es del todo cierto. El Banco Santander, tras la resolución del Banco Popular, solicitó primero 400 millones de devolución y luego 995 millones.

Estas devoluciones procedían de la conversión en devoluciones tributaria de unos peculiares activos del Banco, los "activos fiscales diferidos". Estos activos suponían el derecho a pagar menos impuestos sobre los beneficios futuros. Cuando por la situación de pérdidas del banco se convierten en devoluciones, entonces Hacienda realiza un pago al Banco que nadie ha ingresado, y eso, por supuesto, computa en el déficit público.

Recientemente, también se ha sabido que la ministra de Hacienda, en un recurso poco habitual, ha declarado lesiva para el interés público una Resolución del Tribunal Económico Administrativo Central (TEAC) que reconocía esta devolución de 995 millones a favor del contribuyente, impugnándola ante la Audiencia Nacional. De momento, y salvo que los Tribunales de Justicia anulen la resolución del TEAC, la crisis del Banco Popular ha tenido un coste para el contribuyente, aunque menor que el de otros rescates de entidades financieros.

Oficialmente, el Banco Popular cayó por una crisis de liquidez. Sin embargo, cualquier entidad quiebra por no poder hacer frente a sus pagos. Esto es como que cualquier persona cuando muere se le para el corazón.

Sin embargo, no todas las muertes se deben a un fallo cardiaco. Tanto en mis preguntas en la Comisión de investigación del Congreso, como en mi libro Y esto, ¿quién lo paga? (Debate 2023), me ha parecido que esto era muy dudoso, y que tenía que haber un problema de solvencia, de pérdidas no reconocidas.

Oficialmente, el Banco Popular cayó por una crisis de liquidez

En el auto del juez de la Audiencia Nacional se señala que de haberse reflejado en los balances del Banco Popular -a 31/12/2015 y 31/03/2016- las provisiones no reflejadas en los mismos, "el resultado contable de la cuenta de pérdidas y ganancias habría arrojado como mínimo 2.500 millones de pérdidas, en vez de los beneficios declarados". Evidentemente, si esto es así, los que compraron acciones en la ampliación de capital fueron engañados, y no conocían la verdadera situación financiera del Baco.

Pero, también queda claro que la situación de solvencia era mucho peor de la que figuraba en las cuentas en 2015 y 2016. Posteriormente, hubo una fuga de depósitos que obligó a la intervención. Pero, esta fuga no fue la causa de que en 2017 se tuviesen que rehacer las cuentas y reconocer 13.594 millones de euros de pérdidas. En realidad, fueron las pérdidas no reconocidas, pero intuidas por los depositantes, los que llevaron a la fuga de depósitos, y en consecuencia a la intervención de la entidad.

Por último, en el auto, el juez señala que ha quedado fuera de la instrucción la actuación de los supervisores (CNMV/BdE/BCE), pues desde el inicio de la investigación penal así se dispuso, ya que no compete al órgano judicial determinar si el sistema de supervisión funcionó correctamente o no y añade que serán otros ámbitos los que deberán ponderar si, estuvieron o no, a la altura de su importante misión institucional.

Aquí hay que señalar varias cuestiones. Por una parte, si se puede realizar una ampliación de capital con unas cuentas falsas, aquí falla algo más que los administradores y auditores. Por otra parte, si esta contabilidad no refleja, en absoluto, la realidad, y la entidad pasa los sucesivos tests de stress al sistema financiero, también parece haber un problema de supervisión.

Con todo el problema más grave, con todo, pudo ser la resolución. Y no, sólo lo digo yo, lo manifestó el entonces gobernador del Banco de España, Luis María Linde, en el Congreso en 2018: "El diputado De la Torre ha dicho una cosa muy importante que a veces se pasa por alto, que es qué hubiera ocurrido si cuando se entra en resolución del Banco Popular no hay comprador. Simplemente, no hay comprador, y eso podía haber ocurrido. No ocurrió.

… Esto hay que decirlo así, porque es la verdad. Por consiguiente, el escenario catastrófico al cual se refería el señor De la Torre de modo rápido es cierto. Si ese escenario se hubiese podido producir, hubiese sido catastrófico para España y para nuestra economía."

La estabilidad financiera es necesaria. Y esto se manifiesta de forma brutal cuando existe una fuga masiva y descontrolada de depósitos en una gran entidad de crédito. Esto estuvo muy cerca de pasar en 2017 con la resolución del Banco Popular. Para evitar que esto suceda, y al mismo tiempo, que los contribuyentes no paguen onerosísimos rescates, es necesario que la contabilidad refleje la situación real de los bancos, que la supervisión detecte errores y, sobre todo fraude, y finalmente, si todo lo anterior falla, que la resolución sea efectiva. Y para esto último, hace falta que haya competencia por adquirir un banco en problemas. Y si no aparece nadie, que la alternativa no sea "catastrófica".

En el caso del Banco Popular, si se prueba en el juicio una estafa a inversores, lo que estos querrán, por encima de todo, será recuperar su dinero. Esto será más sencillo, si el Banco Santander, sucesor universal en derechos y obligaciones del Banco Popular, hereda esta responsabilidad civil.

El Tribunal General de la UE decidió en primera instancia el 5/5/2022 que era prioritaria la estabilidad financiera sobre esta sucesión universal. En este auto, este tema capital se deja pendiente para el auto de apertura de juicio oral, y eventualmente, para la sentencia.

Eventualmente, estas decisiones serán la guía si en el futuro se vuelve a producir la puja de un banco en una situación de emergencia: el trilema entre que no paguen, demasiado, los contribuyentes, que los inversores no se vean perjudicados por una estafa y la estabilidad financiera. Quizás no se puede tener todo, pero claramente se podía haber hecho mejor.

***Francisco de la Torre Díaz es economista, inspector de Hacienda y autor del libro "Y esto, ¿quién lo paga? Economía para adultos" (Debate, 2023).