Un grupo de nuevos operadores ambicionan quedarse con el mercado de la venta de colchones.

La lucha por ser el rey online del lucrativo mercado del colchón

'Startups' buscan revolucionar un sector de 500 millones anuales con un modelo monoproducto.

Noticias relacionadas

Vender por internet un solo modelo del producto, reducir los intermediarios y recortar lo máximo posible los elevados márgenes de beneficio que han logrado instaurar los operadores tradicionales. Esos son los ingredientes que han puesto en la coctelera algunos de los nuevos competidores, como Marmota o Eve Sleep, que se han lanzado a tratar de conquistar el mercado español de venta de colchones.

El mercado, muy tradicional y marcado por una mayoritaria venta física con multitud de modelos ofertados (y, cada vez, más complejos en materiales y características), mueve anualmente más de 500 millones de euros. Buena parte de esa cifra se reparte entre un puñado de operadores que generan el grueso de los ingresos. Estos pequeños actores buscan ganar sitio con un planteamiento que tiene su origen en un ‘startup’ estadounidense.

Un sector muy tradicional, como caldo de cultivo

El caldo de cultivo de esta entrada de nuevos operadores es la existencia de un mercado “muy tradicional”, como asegura a EL ESPAÑOL Jas Bagniewski, consejero delegado de Eve Sleep, la compañía británica nacida hace dos años en Londres con este nuevo modelo. ¿Qué aportan? Venta online, con periodos de prueba y devolución amplios de hasta 100 días; la oferta de un solo modelo, con lo que tratan de simplificar la compra, y la reducción de los márgenes al reducir los intermediarios (ellos encargan la fabricación directamente y distribuyen a través de su tienda online).

Con todo, el objetivo es asaltar este territorio y ganar peso. Hoy por hoy, el millonario mercado del descanso y los colchones está copado por dos grandes marcas tradicionales de fabricantes. El principal, Flex, que factura más de 300 millones de euros al año. Le sigue Pikolin, con más de 100 millones de euros en ventas anuales. Es decir, más de un 70% del mercado potencial está controlado por estos dos fabricantes.

¿Y el resto? Ikea tiene una parte del resto del pastel. Y a partir de ahí compiten jugadores más pequeños como el propio Lo Mónaco, Tempur o Relax, cuyas ventas se encuentran entre los 15 y los 30 millones de euros anuales.

El mercado ‘tradicional’ tiene varias características, según explica Antonio Toledo, director comercial de marketing del Grupo Lo Monaco. A un lado, el escaso peso del canal online: menos del 5% de las ventas se producen a través de internet. A otro, la tecnificación del mercado: “Cada proveedor defiende sus materiales y para comprarte un colchón casi tienes que tener una licenciatura”. Y, por consiguiente, una tercera característica: el proceso de compra es “muy tedioso”.

Casper como inspiración

Ante esa fotografía, se ha iniciado una batalla que tiene a una empresa estadounidense como inspiración: Casper. Fue fundada en el año 2013 y tiene como objetivo alcanzar los 400 millones de dólares de ventas. “Ha conseguido romper el mercado en Estados Unidos”, reconoce Toledo.

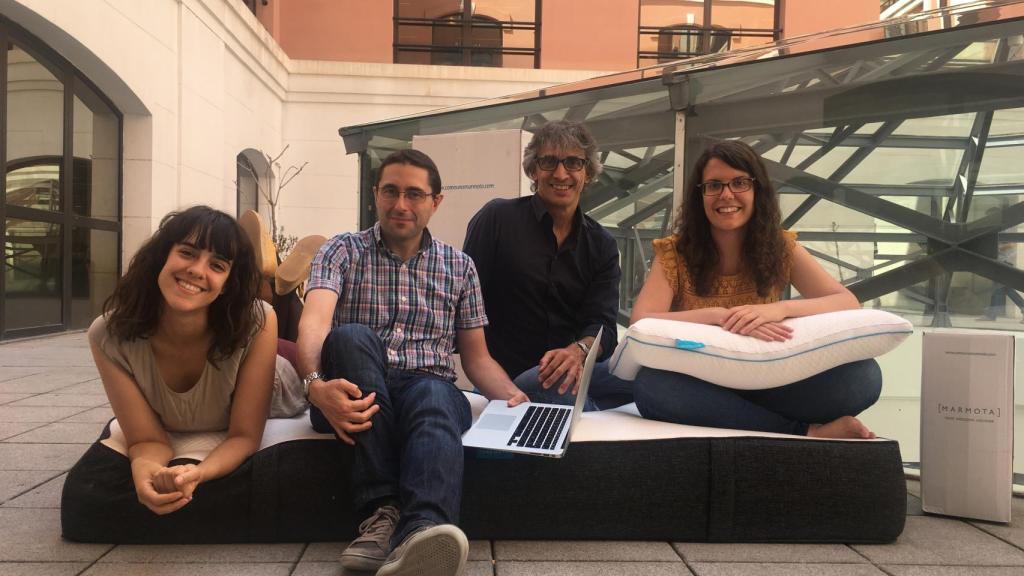

Equipo de Marmota.

La compañía se mantiene hoy como una ‘startup’ privada, que ha recaudado casi 240 millones de dólares en cuatro ampliaciones de capital. La última, que tuvo lugar el pasado mes de junio, la valoró en casi 1.000 millones de dólares.

Marmota, bajo el paraguas de Atresmedia Hub Factory

Toni Estellé es un experimentado empresario del sector del mueble en Tarragona. En 2015 trataba de arrancar un proyecto similar al de Casper a través de su empresa Mobles Estellé. En el camino se encontró a Antai Ventures, la ‘fábrica’ de proyectos (‘startup’ builder, en el argot del sector) creada por dos de los fundadores de Wallapop, Miguel Vicente y Gerard Olivé. “Ellos querían lanzar un modelo similar y pensamos que no tenía sentido hacer dos proyectos por separado”, apunta. Era el origen de Marmota, que ha nacido bajo el paraguas de la incubadora de proyectos de Atresmedia Hub Factory.

“Nos dimos cuenta de que si los vendedores no empujaban, los clientes acababan comprando casi todos el mismo tipo de colchón”, apunta Estellé. Dicho y hecho. Un solo modelo, fabricado por un socio colaborador, para venderlo en su tienda online, en el que trabajaron durante el primer año de actividad (salieron al mercado en diciembre del año pasado). A eso sumaron la eliminación de intermediarios. “El colchón va desde la fábrica, donde producimos el modelo, a la casa del cliente… ahorras transportista, comisionista, vendedores… Y eso lo repercutimos en el precio reduciendo al mínimo los márgenes”, apunta.

El objetivo de la compañía, que hoy cuenta con cuatro empleados, es ir ‘robando’ clientes a tiendas físicas tradicionales, a los que conquistar con esta fórmula. No lo van a tener fácil. “No es sencillo introducir un modelo tan diferente en un sector tan tradicional; la gente está acostumbrada a ir a la tienda y comprar el colchón… Hay muchas dudas, pues no entienden que tienen 100 noches de prueba y que sólo hay un modelo”, explica Estellé.

Sus previsiones se centran en controlar al menos el 2% del mercado de colchones y productos de descanso (almohadas, fundas, sábanas…) en el medio plazo. Es decir, en torno a 10 millones de euros de ingresos, si se entiende que las ventas totales rondan los 500 millones.

Eve Sleep, unos meses en España

Pero no están solos. La compañía británica Eve Sleep, que también nació inspirada en el caso de Casper, aterrizó el pasado mes de febrero en España. Tiene un pequeño equipo de atención al cliente en España, pero el grueso del equipo y las ventas se centralizan en Londres. “España es uno de nuestros primeros mercados; es un mercado muy tradicional y hay una gran oportunidad porque no hay mucha competencia de estos nuevos jugadores”, explica su consejero delegado.

El colchón de Eve Sleep.

El directivo se niega a ofrecer previsiones concretas de negocio para España, alegando que es una compañía cotizada (arrancó en bolsa el pasado mes de mayo). La compañía está valorada en 150 millones de euros (frente a los 168 millones con los que cerró su primer día de cotización. En cuanto a negocio, el año 2016 lo cerró con unos ingresos de 11,9 millones de euros en todos los mercados y unas pérdidas netas de otros 11 millones, según sus cifras comunicadas. En el primer semestre logró duplicar el volumen de negocio hasta los 11,5 millones (13,1 millones de euros, al cambio actual).

Su modelo es algo distinto al del resto de operadores alternativos, pues también apuestan por la venta física. De hecho, en su último balance semestral aseguraban que a finales de este mes de julio contarán con 55 tiendas. En España no han planteado la apertura de ningún espacio.

Lo Mónaco: “Es muy buena esta tendencia”

Hay operadores que acumulan años de experiencia en este sector que no pueden ser colocados en ese grupo de ‘tradicionales’. Es el caso de Lo Mónaco, el distribuidor de colchones creado hace 21 años que ha utilizado un modelo de venta a distancia utilizando los canales masivos (radio, televisión y prensa). El año 2015 lo cerró, según sus cuentas, con 26 millones de euros de ingresos y el pasado ejercicio rondó los 30 millones. De estos, el 30% procede ya de internet, aunque de una manera peculiar: la venta se inicia en la red, aunque, como sucede con las que se captan a través de la publicidad en medios, se completa con la visita física de un experto al domicilio del cliente.

Para esta compañía, es “un gran alivio” la llegada de estos operadores alternativos, que “luchen por los principios que llevamos años defendiendo”. Según su director comercial, han abanderado históricamente el monoproducto, aunque el mercado les ha obligado a crear otros modelos diferentes para dar respuesta a la demanda. ¿Cómo puede afectar a los operadores tradicionales? “Los grandes productores son empresas muy consolidadas, con una gran solvencia y una gran cuota de mercado; no creo que les pueda afectar en gran medida”, resalta, aunque sí admite que se está percibiendo la entrada de estos nuevos actores.

La duda es si, realmente, va a haber sitio para todos. “Está muy bien que seamos unos cuantos para que el mercado entienda este nuevo modelo de negocio; no es malo que entren algunos competidores… Y lo harán más”, asegura Estellé. El mercado dirá si es así.