Un piso en alquiler, en una imagen de archivo.

¿Alquilar es tirar el dinero? Las organizaciones de consumidores, contra el mito

- Es una creencia compartida que vuelve a resonar con la subida de los alquileres, pero... ¿cuánto tiene de real?

- Las residencias de estudiantes, una apuesta jugosa en el mercado inmobiliario

- La logística brilla en tiempos del 'online': destaca en inversión inmobiliaria

Noticias relacionadas

Es una creencia arraigada en España que, con la subida de los alquileres, ha vuelto a la actualidad. "Alquilar es tirar el dinero", se oye habitualmente. No en vano, según los cálculos de la OCU, cerca del 80% de los españoles prefiere comprar una vivienda que alquilarla.

Como recoge la Radiografía del mercado de la vivienda 2017-2018 elaborada por Fotocasa, durante el último año ha ganado fuerza opción de la compra como "buena inversión" o la idea de que "alquilar es tirar el dinero", así como los convencidos de que es "la mejor herencia" que se puede dejar a un hijo.

Según los datos de este estudio, y pese a que los precios de alquiler se incrementan constantemente en las grandes ciudades, en el último año se registra un descenso cercano al 36% en la cifra de demandantes de vivienda en alquiler. En este sentido, si en 2017 había un 14% de personas mayores de 18 años que habían alquilado o intentado alquilar una vivienda, en 2018 ese porcentaje es del 9%.

No obstante, en el otro lado, en el de la compraventa, los particulares se están comportando como venía siendo lo normal. Como recoge Fotocasa, el 13% de la población ha participado este año en el mercado de compraventa. En 2017, este porcentaje se situaba en el 14%.

Pero, ¿cuánto de cierto tiene la afirmación "alquilar es tirar el dinero"? Depende del caso. "Tendiendo en cuenta la escalada del precio de la vivienda, hay que pensárselo mucho antes de comprar", insiste el portavoz de Facua, Rubén Sánchez. Así, dentro de que estamos ante un "equilibrio desequilibrado" y "todo es un disparate", hay que pensar en cada caso "qué merece más la pena".

"Antes de comprar un inmueble, no sea impulsivo", insiste la OCU, que tiene clara su recomendación: haga números. "En tres de cada cuatro casos, al cabo de 20 años saldría más rentable vivir de alquiler que comprar una vivienda con todos los gastos que supone mantener una propiedad", asegura la organización.

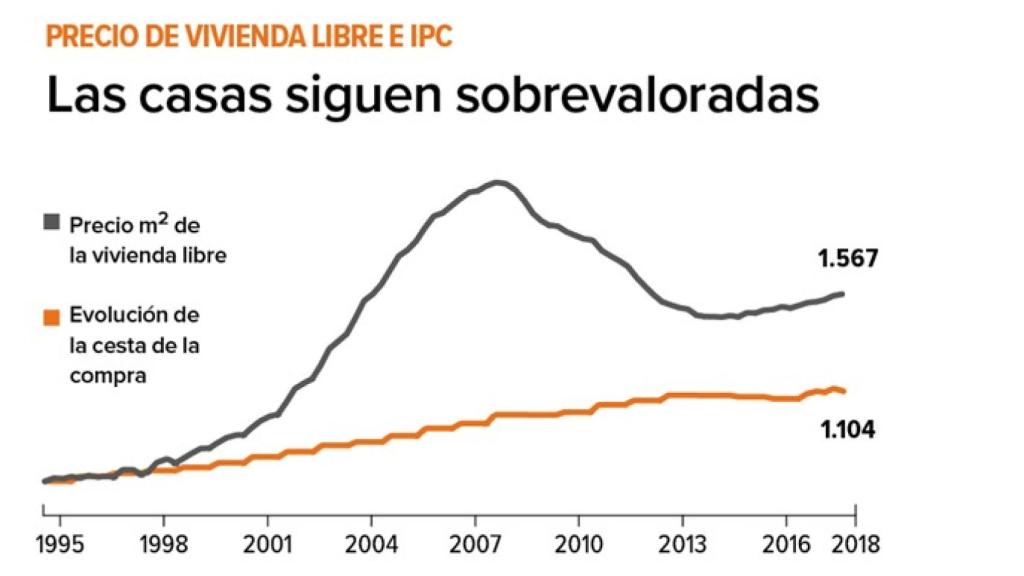

"Las casas siguen sobrevaloradas"

Para la OCU, no tiene sentido el razonamiento de que si la renta del alquiler es similar a la cuota de la hipoteca, salga más rentable comprar, porque así en 20 años el inmueble será tuyo.

"¿Quién sabe si en 20 años la vivienda habrá subido o bajado?", apunta la organización, que reseña que el precio de la vivienda no siempre va en paralelo o al alza respecto a la cesta de la compra. Así, recuerda lo sucedido con la burbuja inmobiliaria: "Si los que compraron en ese momento hoy tuvieran que vender, tendrían difícil recuperar su inversión".

Gráfico elaborado por la Organización de Consumidores y Usuarios (OCU).

Además, en estos momentos las viviendas tienen un precio muy alto, ya sea para alquiler o venta. "La mayoría de las casas están sobrevaloradas", explica la OCU. Una situación que se da en las grandes ciudades y, que según los expertos de esta organización, no durará: "España pierde habitantes, los salarios son bajos, hay precariedad laboral y un exceso de oferta de inmuebles por absorber en algunas zonas", enumeran.

Con una situación como la actual, la inclinación puede variar. "Si las previsiones se cumplieran y las viviendas bajaran de precio, puede que en estos momentos alquilar sea una buena opción", reseñan.

Desde Facua, abogan porque, en el contexto actual, las administraciones fomenten el mercado del alquiler y pongan un límite al precio del mismo. "Hay que poner un tope a los precios e impulsar el alquiler a 5 años, para evitar que se pueda especular con la vivienda", explica Sánchez.

¿Y si quiero comprar?

Aun así, si la decisión de compra está tomada, hay que valorar si la vivienda será la residencia habitual, segunda residencia o para inversión. Lo esencial es tener en cuenta el músculo financiero. "Como orientación, no debería pagar una cantidad superior a 4 veces sus ingresos", recuerda la OCU. El banco financiará el 80%; el resto, un 20%, además de un 10-14% en gastos de compra, correrán de cuenta del comprador. "Si su previsión es vivir en dicho inmueble menos de 10 años, no le saldría rentable; en ese caso, es mejor alquilar", afirma.

También desde Facua apuntan a esta tesis: "Depende de la movilidad de la persona; si en dos años va a cambiar de provincia no debería lanzarse a comprar", dice Sánchez.

En el caso de las segundas residencias, es primordial valorar cuánto uso se le va a dar. "Igual le sale más económico alquilar una vivienda de vacaciones que comprarla y usarla 1 o 2 veces al año", recuerda la OCU. Si la opción es comprar una vivienda para invertir, "hágalo con dinero que tenga disponible".

Por eso, cada uno es él con sus circunstancias. Y de ahí que la opción de alquiler no sea peor que la de compra, sino que su elección debe depender de un análisis personal. "Valora sus pros y sus contras", concluye la organizacion de consumidores. No hay una respuesta que valga para todos.