Manuel Azuaga, presidente de Unicaja, y Manuel Menéndez, CEO de Liberbank.

Unicaja y Liberbank abren la puerta a más fusiones y prometen un 'pay-out' del 50%

Los costes de reestructuración ascenderán a 540 millones de euros, a los que se sumarán más provisiones y la factura por romper las alianzas en bancaseguros.

30 diciembre, 2020 08:32Noticias relacionadas

Fumata blanca al quinto mayor banco de España. Los consejos de administración de Unicaja y Liberbank aprobaron el martes por la tarde su fusión y este miércoles han dado a conocer al mercado los detalles de la operación, que esperan cerrar a finales del segundo trimestre o a principios del tercero, sin cerrar la puerta a nuevas integraciones en el futuro.

"Estamos abiertos a analizar todas las alternativas que creen valor para sus accionistas, pero a corto plazo el objetivo es llevar adelante esta operación", explican desde la entidad. Como estaba previsto, Manuel Azuaga, presidente de la entidad andaluza, mantendrá su cargo de primer ejecutivo. Por su parte, el actual consejero delegado de Liberbank, Manuel Menéndez, tendrá ese mismo puesto en el nuevo banco durante dos años. La sede social y operativa estará en Málaga y el banco fusionado operará bajo el nombre de Unicaja Banco.

Las entidades calculan unos ahorros de costes con la operación de 192 millones de euros anuales para 2023, tal y como han dado a conocer en el proyecto de fusión. De esa cifra total, 159 millones corresponden a sinergias propias de la operación, y el resto al plan de reducción de costes ya anunciado por Unicaja. De esta forma, lograrían una mejora de la ratio de eficiencia de 11 puntos porcentuales.

Según han explicado los directivos al mercado, los ahorros de costes y las sinergias de ingresos mejorarán al 6% el RoTE del banco, que podría elevar el beneficio por acción de ambas entidades en un 50% sobre las estimaciones del mercado para 2023. Algo que, según indican en la presentación a analistas, permitirá mayores dividendos recurrentes manteniendo una sólida posición de capital.

De hecho, la entidad combinada espera alcanzar un 'pay-out' (porcentaje del beneficio destinado al dividendo) cercano al 50%, incluyendo efectivo y recompras de acciones, en cuanto las perspectivas macroeconómicas mejoren y se levanten las restricciones regulatorias, que hasta septiembre limitan los pagos hasta el 25%.

Por otro lado, los costes de reestructuración ascenderían a unos 540 millones de euros (3,4 veces las sinergias de costes), totalmente cargados en 2021 contra el badwill, como ha ocurrido en otros procesos de fusión. Según ha explicado Menéndez durante la presentación a analistas del proyecto de fusión, estos costes de reestructuración se dividen en un 70% en ajustes de capacidad (unos 378 millones de euros), otro 25% (125 millones) por el deterioro de activos intangibles previsto y el 5% restante en la integración tecnológica (unos 27 millones).

A esta cifra se sumarán otros 400 millones de euros en provisiones para elevar las coberturas de los activos improductivos (créditos dudosos más adjudicados) y la ruptura de otras alianzas como la de bancaseguros, que calculan en unos 200 millones de euros.

Objetivo: evitar la crisis

Estos ajustes permitirán mejorar balance y rentabilidad de la entidad combinada, en un entorno en el que ambos bancos justifican la operación por el escenario de tipos negativos al que se suma ahora el impacto de la crisis del coronavirus. Este último punto ha sido clave a la hora de retomar las conversaciones tras la ruptura el pasado año, con el objetivo de ganar músculo frente a la pandemia.

Tanto la entidad malagueña como la asturiana han advertido de un escenario de "incremento de la morosidad y de las dotaciones por este concepto, poniendo, si cabe, más presión sobre la rentabilidad y, por tanto, sobre la tendencia a la concentración del sector bancario europeo, puesto que el contexto genera la necesidad de buscar una mayor escala en el sector bancario".

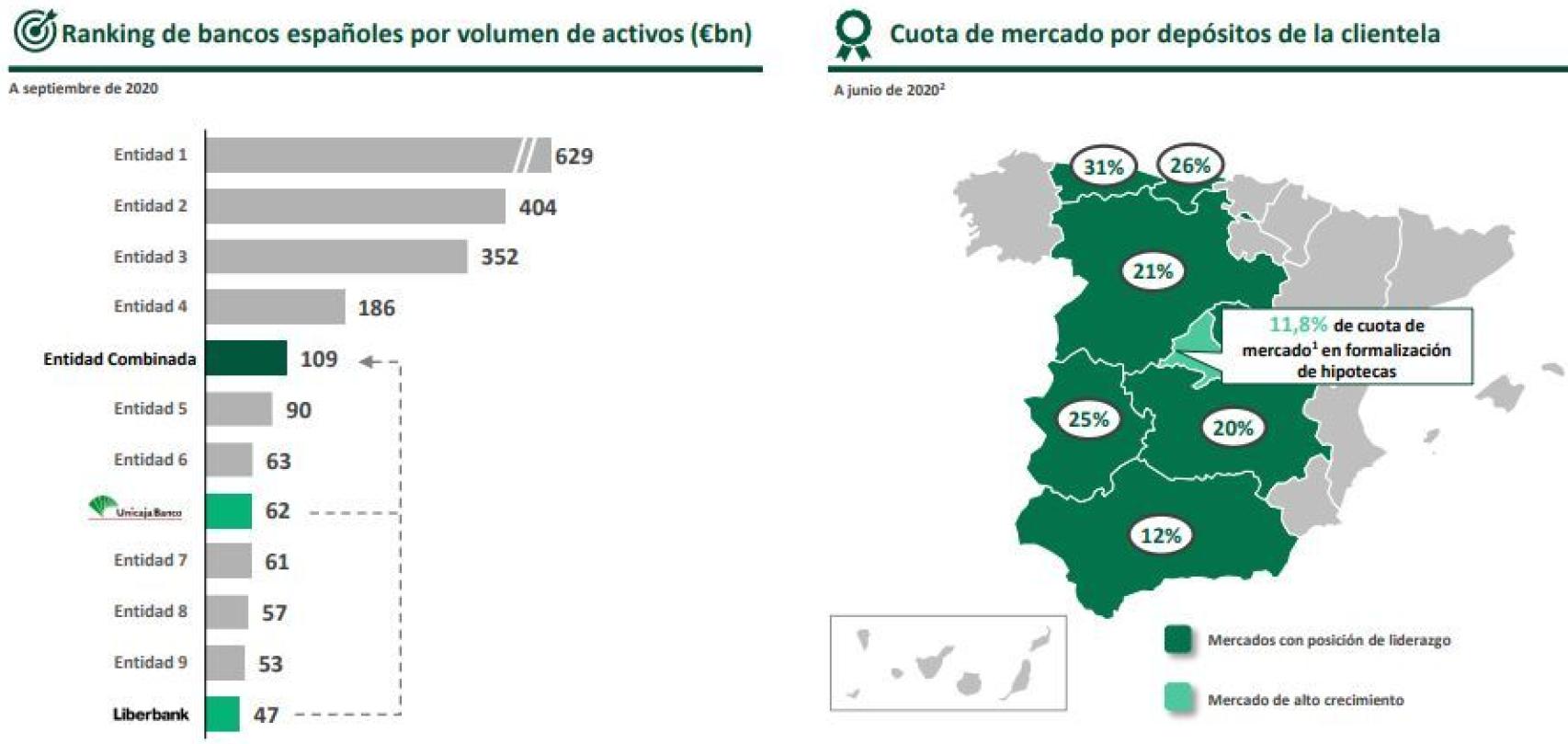

Fuente: Unicaja Banco.

Pacto para el canje

Como consecuencia de la fusión, los accionistas de Liberbank recibirán acciones de Unicaja Banco. Finalmente, la ecuación de canje ha quedado establecida en 1 acción de Unicaja Banco por cada 2,7705 acciones de Liberbank, de dos céntimos (0,02 euros) de valor nominal cada una.

Según explica Unicaja, el número máximo de acciones a emitir para atender dicho canje ascenderá a 1.075.299.764 de acciones ordinarias del banco de un euro de valor nominal cada una, lo que implicaría una ampliación de capital por un importe nominal máximo total de 1.075.299.764 euros. En total, y a precio de cierre de mercado del martes, la ampliación rondaría los 800 millones de euros.

Desde la entidad explican que ese importe puede variar en función de la autocartera de Liberbank, que es susceptible de variar.

De momento, los dos bancos deben esperar el visto bueno de los reguladores y de sus accionistas para sellar definitivamente la fusión. Está previsto que los consejos convoquen sus respectivas juntas en el plazo de un mes, con lo que las mismas se celebrarían ya en febrero. La fusión se completará a finales del segundo trimestre o principios del tercero de 2021.

Más músculo

Nacerá entonces el quinto mayor banco de España por activos, con un total de 109.000 millones de euros (de los que más de 63.000 millones los aporta Unicaja), por delante de Bankinter, Kutxabank o Ibercaja.

El nuevo grupo refuerza su posición en banca minorista en España, con más de 4,5 millones de clientes y cuotas de mercado sustanciales de todos los productos clave: depósitos (4,7%), créditos (4,2%) y recursos fuera de balance (3,3%).

Solo en fondos de inversión, la suma de las gestoras de ambas entidades superará los 7.200 millones de euros bajo gestión, por encima de Mutuactivos y acercándose a la gestora de Bankinter, según datos de Inverco a cierre de noviembre.

La fusión servirá también de escudo anticrisis ante la crisis que se avecina. La ratio de capital de ambas entidades se sitúa en el rango alto del sector (CET1 sobre el 14,4% en Unicaja y 14% en Liberbank), con una ratio de morosidad del entorno del 4,5% para la malagueña y del 3,1% en la asturiana, por debajo en ambos casos de la media sectorial que se sitúa en el 4,7%.

Tras la fusión, la ratio CET1 fully loaded de la entidad combinada se situará en el 12,4%, la más alta entre los bancos cotizados españoles, manteniendo un margen de 420 puntos básicos sobre el nivel exigido regulatoriamente y que se prevé aumentar a raíz de la migración a modelos avanzados de capital, una vez se reciban las correspondientes autorizaciones del BCE.

Además, tras los saneamientos adicionales en el marco de la operación, la entidad fusionada está previsto que presente la ratio de cobertura de activos irregulares más alta en España, del 67%, y la segunda ratio de préstamos dudosos más baja de las entidades cotizadas (3,8%).

Futuros ajustes

En el comunicado a la CNMV, la andaluza y la asturiana reconocen que el proyecto de fusión traerá futuros ajustes para ganar en eficiencia y rentabilidad, el verdadero talón de Aquiles de los dos bancos, igual que del resto del sector. Aunque aún no se ha tomado ninguna decisión al respecto, anticipan que una vez culminada la fusión, se completará el análisis de los solapamientos, duplicidades y economías de escala derivadas del proceso.

Los analistas coinciden en que el ahorro de costes vía cierre de sucursales será complicado por el bajo solapamiento entre las dos entidades. En total, el nuevo banco contará con una red de 1.607 oficinas (1.028 de Unicaja y 579 de Liberbank) y 9.942 empleados (6.274 y 3.668, respectivamente) y las duplicidades se limitarían, según cálculos de Bain & Company, a unas 110 oficinas, concentradas sobre todo en determinadas regiones como Cáceres, Toledo, Málaga o Cuenca.

Los analistas de Bankinter elevan la cifra al cierre de 400 oficinas (20% del total) y un ajuste de 2.000 empleados, para alcanzar sinergias de 200 millones.

Unicaja tiene el grueso de su negocio en Andalucía y Castilla y León, mientras que la mayor presencia de Liberbank se centra en Asturias, Cantabria, Castilla-La Mancha y Extremadura. Así, es previsible que el mayor ajuste se produzca en los servicios centrales, donde Unicaja cuenta con 1.200 empleados frente a los 610 de Liberbank, según cálculos de los sindicatos.

Riesgo de gobernanza

Manuel Azuaga presidirá el consejo de administración, que se renovará parcialmente y quedará integrado por 15 miembros: 7 consejeros dominicales (4 en representación de la Fundación Bancaria Unicaja y 3 propuestos por el consejo de Liberbank), 6 consejeros independientes (4 propuestos por Unicaja Banco y 2 por Liberbank) y 2 consejeros ejecutivos, Manuel Azuaga y Manuel Menéndez.

El futuro de los dos directivos es seguro solo a corto plazo, pues en 2023, cuando Azuaga cumpla 75 años, dejará su puesto ejecutivo para cumplir con el Banco Central Europeo (BCE), abriendo la puerta a una presidencia no ejecutiva. El acuerdo alcanzado por ambas entidades establece que Menéndez pondrá entonces a disposición del consejo su puesto como CEO.

Los expertos coinciden en que este pacto, firmado in extremis para salvar la fusión, no elimina los riesgos de gobernanza que la entidad presentará entonces, bajo el objetivo de Unicaja, y de la Junta de Andalucía, de mantener el carácter andaluz del nuevo banco.

Las entidades esperan celebrar en febrero los consejos de administración para convocar sus respectivas juntas de accionistas, que se celebrarían en marzo para cerrar la operación, como tarde, en el tercer trimestre del año.