BBVA mejoró en septiembre su expectativa de negocio en México.

Santander y BBVA recuperan la confianza del mercado con sus negocios en Latinoamérica

Pese a las alarmas por el desplome de las divisas, Brasil y México siguen tirando en la cuenta de resultados.

5 febrero, 2021 01:16Noticias relacionadas

Ha sido uno de los grandes caballos de batalla de Banco Santander y BBVA durante todo 2020. La exposición a mercados emergentes en un momento de crisis global había puesto en duda las ‘bondades’ de la diversificación geográfica, con los inversores huyendo en masa de dos valores muy expuestos, además, al desplome sufrido por las divisas en estas regiones. Aunque las dificultades en países como México se han dejado notar en los resultados anuales, el mercado empieza a dejar a un lado el pánico que mostraba hace solo unos meses.

El Banco de España y el Banco Central Europeo (BCE) han levantado en varias ocasiones la voz de alarma por la exposición de Santander y BBVA a Brasil y México. No solo por la caída de sus monedas. La crisis también ha provocado que los bancos centrales de ambos países sean los que han rebajado los tipos de interés a mayor velocidad en los últimos tiempos, hasta el 2% en el caso de Brasil (desde el 4,5% con el que despidieron 2019) y el 4,25% en México (desde el 7,25% a cierre del pasado año). Y bajando.

Y aunque es cierto que ambas entidades han dejado entrever que quieren que otros mercados como España empiecen a pesar más sobre el total de sus resultados, también han dejado claro que Latinoamérica sigue siendo un mercado crucial para remontar la histórica caída de beneficios sufrida por el sector el pasado año por el impacto de la pandemia.

Hablan los números

“Aunque la crisis es global, nuestra diversificación geográfica y de negocio ha funcionado una vez más y pone de relieve la fortaleza de nuestro equipo y de nuestro modelo. Los resultados de América han sido buenos y los negocios globales han crecido a buen ritmo, lo que nos ha permitido hacer frente a un entorno más difícil en Europa”, aseguraba hace solo unos días la presidenta de Banco Santander, Ana Botín.

Los números le dan la razón, con estas regiones contribuyendo de forma notable al beneficio atribuido ordinario (sin tener en cuenta provisiones y otros deterioros) de 5.000 millones de euros registrado por la entidad, para compensar una mayor debilidad en Reino Unido y España. En concreto, Sudamérica, región en la que se incluye el negocio en Brasil, pesa un 42% en los resultados del grupo, frente al 37% de Europa y el 21% de norteamérica, en la que se incluye EEUU y México.

Ana Botín, presidenta del Banco Santander, en la presentación de cuentas anuales 2020.

Es, además, la región en la que se experimentó un mayor crecimiento del margen neto (+5% hasta los 9.533 millones de euros, frente a la caída del 5% en Europa hasta los 9.379 milones) en 2020. También es donde más crecieron los préstamos a clientes, un 15%, frente al incremento del 2% en norteamérica y el 4% en Europa.

“La eficiencia mejora en todos los mercados, situándose en el conjunto de la región en el 35,8% (36,1% en 2019)”, destacan desde la entidad en referencia a este negocio, destacando el beneficio obtenido en Brasil, de 2.113 millones de euros soportando la crisis con una caída de tan solo el 5% respecto a 2019.

Otra de las próximas apuestas del banco será, tal y como anunció Botín durante la presentación de resultados, la salida a bolsa de su plataforma de pagos para comercio Getnet, controlada por Santander Brasil.

En el caso de BBVA, una de las grandes preocupaciones era su exposición a México. La caída del peso y las malas perspectivas ante la evolución de la pandemia hicieron temer lo peor a los principales bancos de inversión del mundo, que se apresuraron a recortar el precio objetivo de la entidad por este riesgo.

Sin embargo, el país azteca sigue tirando de los beneficios del Grupo, al aportar ya cerca del 45% de los de 2020 con un resultado de 1.759 millones de euros. Pese a que la cifra es un 35% inferior, la caída en España, por ejemplo, fue del 56%, con una aportación del 15% a los resultados del banco.

Aun así, la entidad comandada por Carlos Torres sabe que este mercado presenta riesgos. El aumento de impagos en el país está detrás del repunte de la morosidad del Grupo, del 3,8% al 4% en el último trimestre. El propio equipo de BBVA Research estima que la economía mexicana se contraiga un 9,1% en 2020 y crezca un 3,2% en 2021.

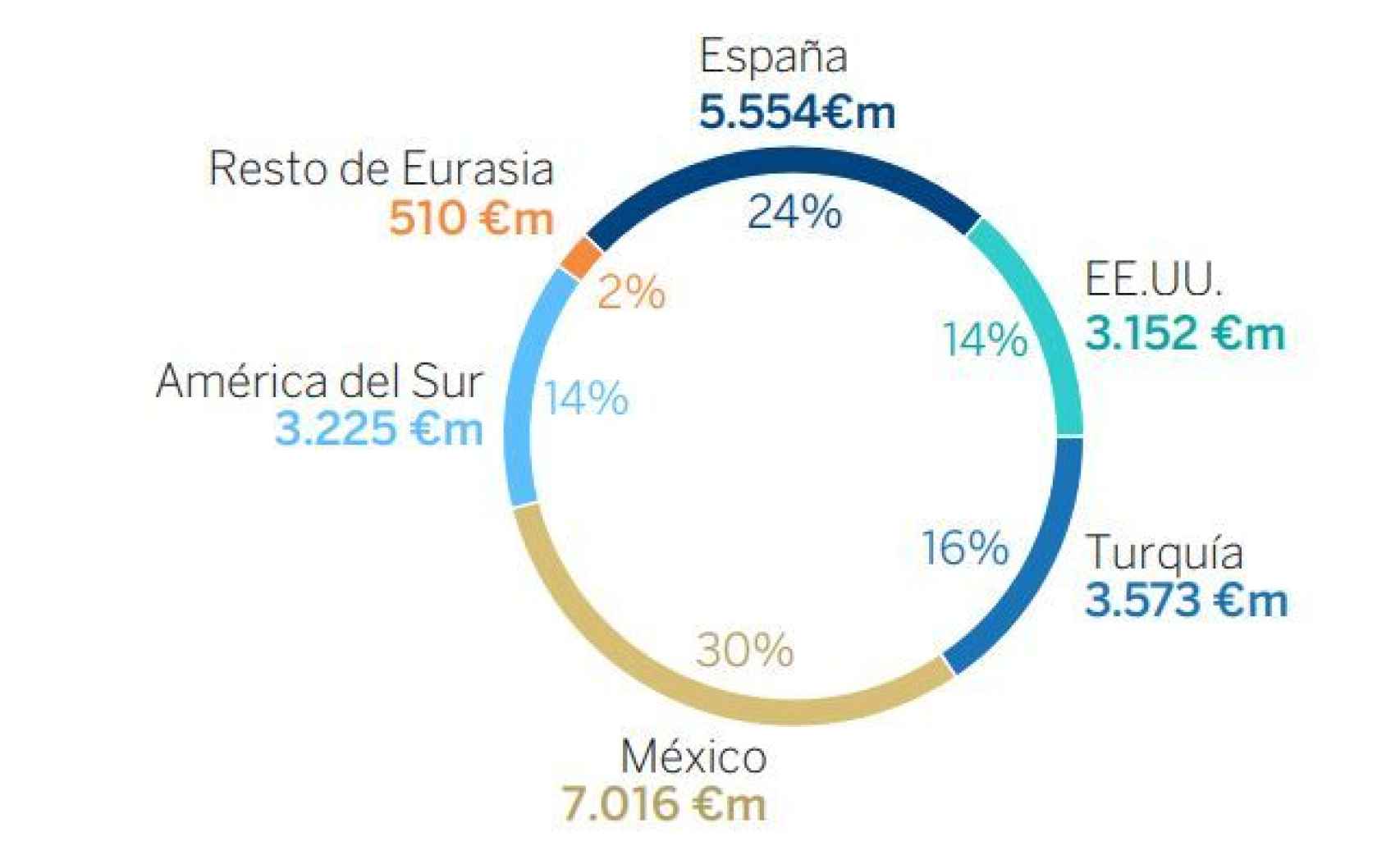

Margen bruto BBVA en 2020.

En este sentido, consideran que la falta de estímulos fiscales suficientes puede hacer que la recuperación sea lenta. Sin embargo, también apuntan a que el país ha adquirido dosis de vacunas de diferentes proveedores, lo que implica un impulso a la apertura de actividades económicas que puede beneficiar al negocio de la entidad.

Una perspectiva que coincide con las previsiones que el consejero delegado del banco, Onur Genç, daba a finales de septiembre, cuando ya se empezaba a percibir una tendencia al alza de los ingresos recurrentes en la región, también en el segmento de consumo e hipotecas a niveles precovid.

Reacción alcista

Los analistas también parecen entender que la diversificación no tiene por qué suponer un riesgo en una crisis global y vuelven a mirar con buenos ojos a los dos grandes bancos españoles. O, al menos, con menos ‘tirria’ que hace unos meses.

Por ejemplo, desde que Banco Santander presentase el pasado miércoles sus resultados, 12 analistas han actualizado sus recomendaciones para la entidad. Según datos de Refinitiv, de todos ellos, solo hay una recomendación de ‘infraponderar’. El resto, aconsejan ‘mantener’ o ‘comprar’ el valor. Y la mayoría con precios objetivos que superan los 3 euros por acción.

De media, y sumando las recomendaciones anteriores, el precio objetivo de Banco Santander se sitúa en 2,83 euros, frente a los 2,69 euros en los que despidió la sesión del jueves tras una fuerte subida de más del 5%.

El impulso de BBVA fue todavía superior en la sesión del jueves, con avances del 7% que dejaron su cotización en 4,32 euros.