Cartel de 'se vende' en el balcón de un piso de un edificio de Madrid. Europa Press Madrid

Las restricciones de movilidad y el teletrabajo se convierten en el motor del 'boom' hipotecario de 2022

El crédito a empresas empieza a recuperarse tras el bajón que conllevó el fin de las medidas de apoyo gubernamentales. El de consumo acelera también.

8 enero, 2022 05:30Noticias relacionadas

El dinamismo en la firma de hipotecas está lejos de terminar. Los analistas de Bank of America concluyen en un reciente informe que la demanda de préstamos hipotecarios continuará creciendo de forma "sustancial", en lugar de frenarse, a pesar de haberse disparado durante los últimos meses.

En opinión de los expertos de la casa de análisis estadounidense, los clientes europeos tienen un "camino abierto" para, dentro de sus presupuestos, reubicar en vivienda el gasto que hacían antes en transporte. "A medida que la gente se traslada menos al trabajo de forma diaria, creemos que el potencial de convertir el gasto en transporte en pagos hipotecarios más altos es sustancial", apuntan estos expertos.

De esta forma, la demanda de vivienda se verá impulsada por el hecho de que el gasto en transporte se ha reducido de manera considerable a consecuencia de la pandemia. No solo el que los ciudadanos realizan diariamente al trasladarse a su puesto de trabajo, sino también el realizado en viajes de larga distancia, ya sean por motivos laborales o por vacaciones.

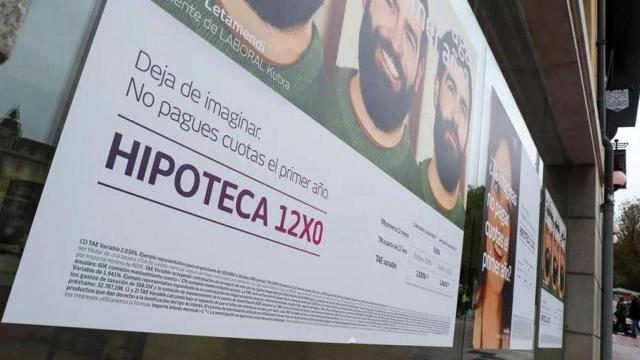

Hipoteca. Pixabay

Ha ocurrido así no solo en 2020, sino también en 2021, como refleja el último estudio de BBVA Research sobre el gasto con tarjeta en España, según el cual el consumo en alojamiento, belleza, moda, restauración, viajes y alojamiento no logró en 2021 alcanzar los niveles precrisis, pese a recuperarse respecto a 2020, cuando estas actividades se vieron gravemente afectadas por las restricciones sanitarias.

Una situación que alentará la continuidad de la demanda de hipotecas en los próximos meses después de que la firma de contratos se haya disparado, especialmente en España. De acuerdo con los datos del Instituto Nacional de Estadística (INE), en los últimos meses se han visto incrementos de hasta el 57,7% en la firma de hipotecas en este país, batiendo récords, algo en lo que ha tenido mucho que ver el hecho de que las hipotecas son ahora más baratas que nunca, como informó este periódico hace unos días.

Recuperación en consumo y empresas

El crecimiento del crédito hipotecario está, de hecho, por encima de las tendencias que se registraban justo antes de la pandemia, cerca del 6%, de acuerdo con los datos de Bank of America. Una recuperación que se está viviendo también en otros segmentos clave para la banca.

Entre ellos, el crédito al consumo, es decir, el que se destina a la compra de bienes de importes mucho más pequeños que una vivienda, como un vehículo, un electrodoméstico o un dispositivo móvil. De acuerdo con las conclusiones de los analistas de la casa estadounidense, este segmento se aceleraba ya un 2% el pasado noviembre en la zona euro, por debajo del crecimiento que registraba antes de la pandemia (6%), pero por encima del que ha vivido los pasados meses, pues los préstamos al consumo llegaron a decrecer cerca de un 3% en la primavera de 2021.

Un concesionario. EP

No es de extrañar que el crédito al consumo haya sido uno de los más afectados tras la llegada de la pandemia. Al fin y al cabo, en épocas de crisis esta financiación es la primera que se deja de devolver (y de pedir), pues priman otras necesidades del cliente, como el pago de las cuotas hipotecarias.

Otro crédito que está recuperándose tras meses de bajón es el de empresas. Con la llegada de la pandemia, los gobiernos europeos pusieron en marcha medidas de choque para evitar que las empresas, especialmente las pymes, sufrieran una ola de quiebras a consecuencia de la paralización de la actividad por el confinamiento y las posteriores restricciones sanitarias.

En España, la medida estrella fue la creación de los conocidos como créditos ICO, una financiación que cuenta con aval estatal por entre el 70% y el 80% y a través de la cual los bancos han canalizado a las empresas 135.382 millones de euros en más de un millón de operaciones.

Pues bien, tras este despliegue, la demanda de crédito a empresas, al igual que ocurrió en otros países de la zona euro, sufrió una fuerte desaceleración y ahora ha empezado a recuperarse. En noviembre, según Bank of America, creció a un ritmo del 3% frente a las mismas fechas de 2020.