catastrofe

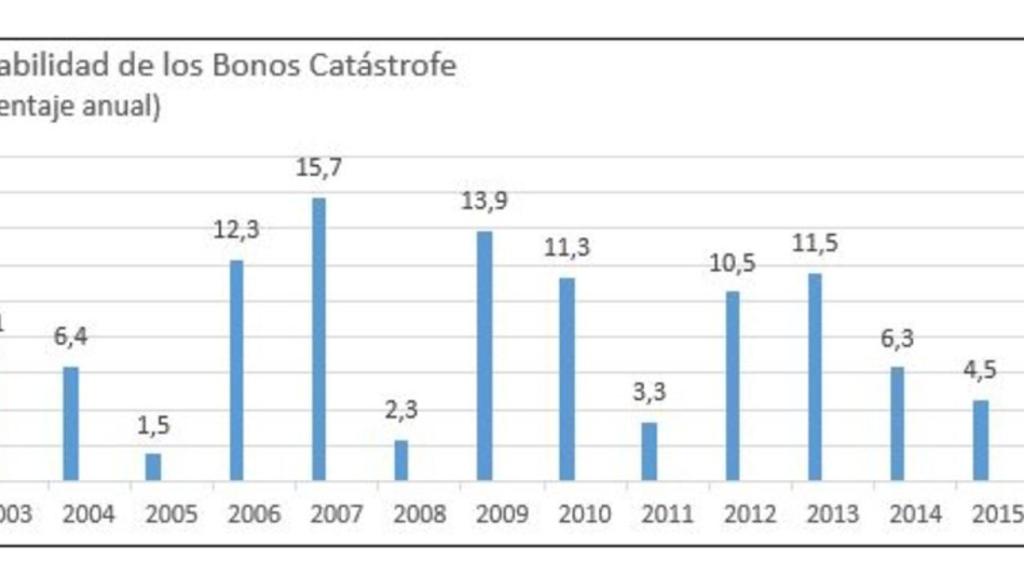

El rendimiento de los bonos catástrofe en los últimos 14 años ha sido del 8% anual

La rentabilidad media de los bonos catástrofe en los últimos 14 años, muy superior a la de la renta fija, ha sido del 8%, pero no exenta de un elevado riesgo. El escenario actual de catástrofes naturales ha provocado una caída del índice de referencia de los «cat bonds» del 16%.

23 octubre, 2017 09:58Los bonos catástrofe han sido hasta el momento una excelente opción para los inversores en carteras diversificadas. El rendimiento anual ofrecido por los ¿cat bonds¿ desde 2003, según recoge el índice Swiss Re Cat Bond que mide la rentabilidad de todos estos bonos en circulación, ha llegado a máximos de 15,7% en 2007, muy superiores a los de la renta fija, y de media en los últimos 14 años ha sido del 8%.

Fuente. Bloomberg

La baja correlación con el mercado de capitales implica que la rentabilidad ofrecida depende únicamente de las catástrofes naturales. Los recientes huracanes, terremotos e incendios han desplomado el índice hasta un 16%, el nivel más bajo desde 2004 cuando cayó únicamente un 3,3%.

No obstante, a pesar de las altas rentabilidades, los inversores pueden enfrentarse a grandes pérdidas. La emisión de los ¿cat bonds¿ se vincula con una catástrofe específica, localizada y pautada. Si el desastre natural se produce, los poseedores de estos bonos pueden perder toda la inversión. Un ejemplo de los bonos catástrofe son los emitidos en el último año por la aseguradora Munich Re contra pandemias y con una validez de 3 años. Divididos en Clase A y Clase B, según las características del bono, con un volumen de 225 millones y 95 millones de dólares respectivamente cubren a la compañía frente a enfermedades y virus. Con su emisión, la aseguradora obtiene financiación para un posible futuro pago a sus asegurados y traslada riesgos al mercado de capitales.

Uno de los fondos de inversión que invierte en bonos catástrofe, el Schroder GAIA Cat Bond F USD, ha ofrecido una rentabilidad media de 6,7% en los últimos años. México, país pionero en la emisión de bonos catástrofe, ha emitido recientemente un bono con valor de 360 millones de dólares a 3 años, financiado por el Banco Mundial, que cubre terremotos y tormentas tropicales en el Atlántico y Pacífico.

Otro índice para seguir el funcionamiento del mercado de los cat bonds es el ¿Mercury investible Catastrophe Risk Index (MiCRIX). Desde el año 2006 la rentabilidad anual del índice se ha situado entre el 7 y el 15%, con la excepción de 2011 cuando el terremoto y tsunami de Japón provocaron un descenso en el rendimiento y ocasionaron pérdidas para el sector de 37.300 millones, según Bloomberg.

La compañía suiza de reaseguros Swiss Re ha calculado que el sector perderá 95.000 millones de dólares (80.467 millones de euros) en relación con los huracanes Harvey, Irma y María, así como por los dos recientes terremotos en México. El Huracán Katrina (2005) causó 80.700 millones de pérdidas para las aseguradoras y la rentabilidad de los bonos catástrofe cayó al 1,5%.