El presidente de Gobierno, Pedro Sánchez, en una reciente rueda de prensa.

España vuelve a perder la confianza de los grandes inversores tras un año de crisis pandémica

Las dudas sobre la solvencia de la recuperación pesan especialmente en el país, mientras Italia consigue su marca más optimista en cinco años.

28 marzo, 2021 01:59Noticias relacionadas

Las dudas sobre la solvencia de la recuperación vuelven a pesar sobre España, una de las economías más golpeadas por la situación de emergencia sanitaria. Los grandes inversores retiran una vez más su favor al país justo cuando se cumple un año de crisis pandémica y su notable sector turístico se queda otra vez sin negocio en Semana Santa.

Los problemas que se están encontrando las autoridades de todo el mundo para contener el avance de la ya prolongada tercera ola de contagios por Covid-19 se vienen traduciendo en las últimas semanas en más y más medidas de restricción a la movilidad y el comercio. Una situación que amenaza con reventar las previsiones de remontada que venían manejando el Gobierno y otras instituciones domésticas e internacionales.

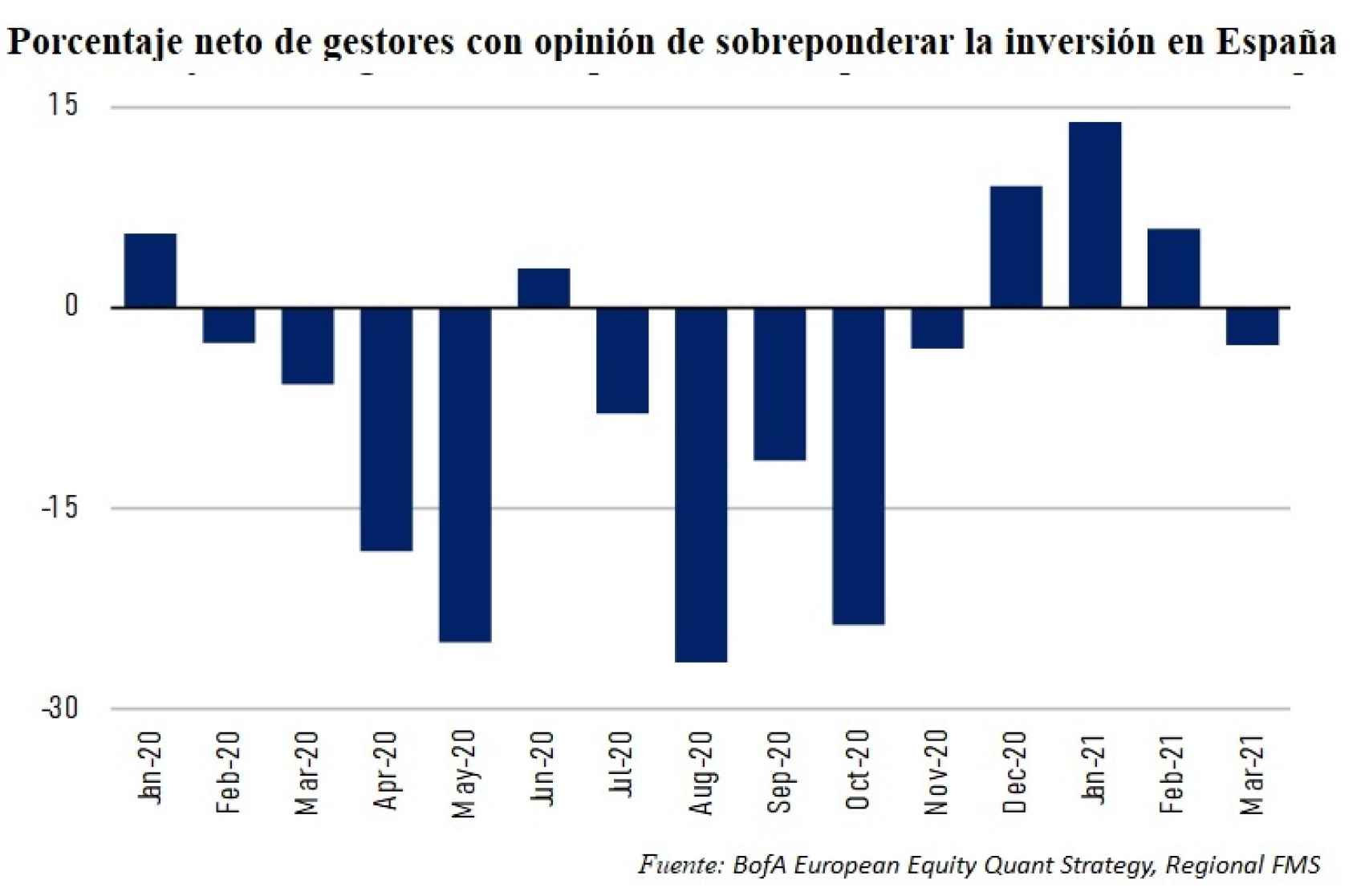

Ante este escenario, las alertas han vuelto a saltar entre los grandes inversores. Después de tres meses recomendando sobreponderar España en las carteras, ahora son mayoría los que se decantan por volver a infraponderar posiciones a este lado de los Pirineos. En concreto, cerca de un 2,5% neto de los profesionales del sector se decantan por esta cautela.

Brecha con Italia

Así lo apunta la última edición de la Encuesta de Gestores de Fondos de Bank of America publicada hace unos días. Este análisis está considerado en la industria financiera global como uno de los mejores termómetros de sentimiento inversor entre las manos fuertes del mercado. Y es que se basa en el criterio de más de 200 profesionales del sector responsables de carteras por más de 530.000 millones de euros.

Si bien el porcentaje de los que apuntan a poner en cuarentena el entusiasmo desplegado hacia España en los últimos meses puede parecer testimonial, no resulta así si se compara con el 25% neto que a estas alturas del 2021 aconseja incrementar peso en Italia. La otra grande entre las economías europeas más golpeadas por el coronavirus tanto en lo sanitario como en lo económico goza ahora de su mejor percepción por parte de la industria desde enero de 2016.

Adiós al 'efecto vacuna'

Una vez más, la comparación frente a España resulta esclarecedora. La tasa de los que aconsejan infraponderar la inversión en el país retorna a cotas de principios de noviembre, antes de que las primeras vacunas comenzasen a solicitar la autorización de los supervisores sanitarios. Dicho de otra manera, la crudeza de la tercera ola y las limitaciones asociadas a su contención han volatilizado por completo tres meses de entusiasmo por la llegada de los antígenos.

Por si fuera poco, la evolución reciente de los datos del estudio del banco estadounidense de inversión refleja que no se trata de una huida repentina como la que ocurrió hace ahora un año. Si en enero un 14% neto de los grandes gestores de fondos aconsejaba incrementar la inversión en España, un mes después la tasa caía al entorno del 5,5%, según se refleja en la tabla adjunta a la que ha tenido acceso Invertia.

Evolución del sentimiento inversor hacia España en el último año. BofA

Esta progresiva merma en la confianza sobre la capacidad de España para apuntarse a la recuperación económica ha llevado al país a tener ahora peor nota que vecinos como Alemania, Reino Unido, Francia y la ya mencionada Italia. De entre las grandes economías de la Eurozona, solo Países Bajos -con un 12% neto de recomendaciones de infraponderar- goza actualmente de peor percepción cuando se cumple un año de que el entonces conocido como virus de Wuhan traspasó las fronteras de China.

Por si después de esta comparativa por geografías hubiera dudas del señalamiento negativo hacia España, basta con observar la percepción de los grandes inversores hacia las estrategias que prometían acelerar la entrada de capitales en el mercado nacional. Entre otras, la preferencia de las manos fuertes por las compañías de pequeña capitalización y de fuerte componente cíclico.

Así, un 52% neto de los profesionales del sector considera actualmente que los valores value aventajarán en rentabilidad a los de perfil growth en los próximos 12 meses. Una cota que, además, supone el porcentaje más elevado en la historia del estudio, que se remonta más allá de las dos últimas décadas.

La evolución más reciente del mercado ratifica este cambio de percepción hacia España. Mientras que varios índices de Wall Street y algunos europeos como el DAX alemán siguen marcando máximos históricos, el Ibex 35 ha perdido en las últimas semanas buena parte del terreno reconquistado desde que empezó el año. Tanto que a las puertas de acabar marzo se coloca prácticamente en las mismas cotas a las que estrenó el mes.

Muy lejos de la 'era Rajoy'

A pesar de que el dato definitivo del PIB publicado este viernes alivió ligeramente las previsiones más catastrofistas que se habían dibujado, sigue pesando fuerte la incertidumbre reinante sobre cuál será el ritmo de recuperación económica. Y más especialmente en los sectores más expuestos a la inmunización de la población, como el turismo, que representa cerca de un 12% de la economía española.

En cualquier caso, España no ha logrado todavía recuperar el apetito inversor del que gozaba antes de que Pedro Sánchez asumiera la Presidencia del Gobierno ni en pleno entusiasmo por la llegada de las vacunas. En mayo de 2018, cuando Rajoy logró sacar adelante unos Presupuestos Generales del Estado en vigor hasta hace solo unos meses, los consejos de sobreponderar el mercado español alcanzaban un 29% neto.

Incertidumbre regulatoria

Desde aquello, el mejor registro para el mercado nacional se alcanzó en enero de 2019, cuando las recomendaciones favorables para invertir en el país alcanzaron un 17% neto. Después, según reconocen varias firmas consultadas por este portal, varias de las medidas económicas adoptadas o previstas por el Gobierno de coalición PSOE - Unidas Podemos han seguido pasando factura a cualquier repunte del optimismo hacia España.

Entre otros motivos, los gestores señalan a iniciativas tan dispares como la introducción de la ‘tasa Tobin’ sobre un nutrido grupo de acciones españolas, la reforma en la supervisión sobre las sicavs, la limitación de los beneficios fiscales a las socimis y los planes de pensiones privados.

Y eso sin olvidar el objetivo de establecer un mayor control sobre el mercado inmobiliario. Más aún, la amenaza, todavía no descontada, de que el último movimiento del Tribunal Constitucional de Alemania retrase los tan esperados fondos europeos de reconstrucción Next Generation.