Escultura del toro de Wall Street.

Ni el antiguo 'value' va a volver, ni comprar las FAANG a cualquier precio sirve

Diferentes firmas de inversión internacionales y españolas dan su visión de mercado para el 2021, y se muestran “moderadamente optimistas”.

Noticias relacionadas

Tras un año complicado para los activos financieros por la crisis de la Covid-19, que finalmente se ha resuelto mejor de lo que se esperaba el marzo pasado, el 2021 se antoja como un ejercicio “moderadamente optimista” para invertir. Es el término que más utilizan analistas y gestores de las principales casas de inversión mundiales. Sin embargo, no hay que equivocarse, especialmente en bolsa: ni el estilo value en su concepción histórica va a volver, ni tampoco sirve de nada comprar acciones de calidad o crecimiento (las FAANG) a cualquier precio, por muy caras que estén y más vayan a crecer.

Como ocurre en todos los ciclos, hay expertos que, tras una fuerte crisis, se muestran demasiado alcistas y abogan desde ya por comprar valores golpeados o muy deprimidos que se beneficien de la recuperación económica. Otros que, angustiados aún por el miedo a la pandemia y sus todavía posibles estragos, son bajistas y se aferran a las grandes tecnológicas americanas y al sector de la salud, que es lo que mejor ha funcionado en 2020.

Pero lo cierto es que el grupo más numeroso está por la mesura, en pos de un camino bacheado pero positivo. “Partido a partido”, como suele decir el ‘Cholo’ Simeone.

Olivier de Berranger, director ejecutivo adjunto y de Inversiones de La Financière de L’Échiquier, así lo expresaba la semana pasada en una conferencia anual para inversores: “En líneas generales, apostamos por valores de calidad. Pero el orientarnos a temáticas de futuro no significa tener que pagar valoraciones excesivas. Si buscamos valores cíclicos que correspondan al repunte económico, Europa es un buen campo de caza para 2021, sobre todo el sector industrial”.

Esta boutique francesa ha establecido cinco pilares de inversión para el ejercicio que acaba de comenzar. En primer lugar, el contexto es favorable -que no una barra libre- para los activos de riesgo, gracias a la política de vacunación global contra el virus y el soporte monetario y presupuestario de bancos centrales y gobiernos. El segundo punto advierte sobre la complacencia de los inversores: “La calidad va a corresponder, pero hay que ser selectivos. El 2019 fue un año iniciático para estas acciones; el 2020 fue un año sectorial, y el 2021 va a ser un año de gran discriminación”, según De Berranger.

Foto de archivo de las bolsas asiáticas.

El tercer aspecto es exponerse a la región asiática, la de mayor crecimiento del PIB, bien con valores locales (sobre todo, chinos) bien con valores europeos o estadounidenses que hagan negocio en Asia. En cuarto lugar, “el crédito tiene un atractivo bajo, pero un riesgo limitado”, y “puede servir de colchón si al mercado le vuelve a entrar el pánico”.

En quinta y última posición, una megatendencia como es la sostenibilidad, con los criterios medioambientales, sociales y de buen gobierno corporativo (ESG, en inglés). “La inversión de impacto es la nueva frontera de la inversión responsable. Hay que crear un impacto positivo sobre las personas y el planeta, y ser capaces de medir ese impacto y probarlo con nuestros fondos”, señalan desde L’Échiquier.

Opuestos pero complementarios

En su respectiva conferencia virtual para inversores, el español César Pérez, director global de Inversiones en Pictet Wealth Management, defendió una postura similar. “En renta variable, vamos a adoptar una estrategia barbell. En un extremo, tendremos posiciones growth, no necesariamente las FAANG, pero sí biotecnológicas. En el extremo opuesto, habrá cíclicas, y un sector a seguir son las mineras”, apuntó el experto de la firma suiza.

A su juicio, “la rotación sectorial va a continuar”, puesto que “no creo que la gente haya rotado aún, la correlación de los fondos de inversión con las acciones growth sigue siendo muy alta”.

Pictet WM maneja un escenario base en el que el PIB mundial crecerá un 5,6%, frente a un posible retroceso del 4,1% el año pasado, a falta de que se confirme. En su escenario central para 2021, Estados Unidos crecerá un 4,7% (con una inflación del 1,4%); Europa, un 4,3%, y China, un 9,3%.

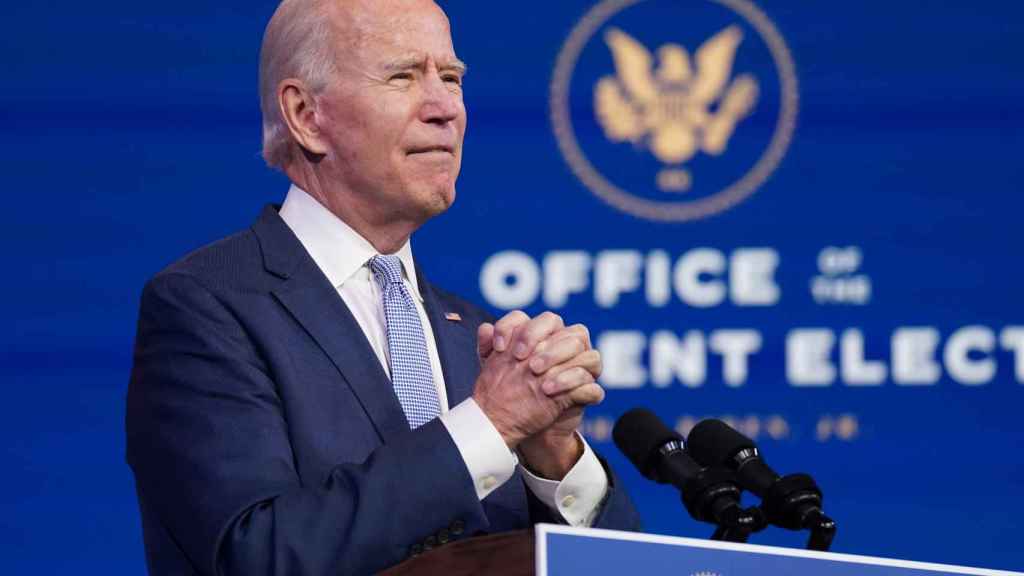

El presidente electo de EE.UU., Joe Biden.

El cuadro de mando de Pérez se regirá por la gestión activa y la volatilidad. “La gestión activa funcionó en 2020 y va a seguir funcionando en 2021. Los gestores tienen que usar la volatilidad como un activo más. Comprarla abajo, como está ahora, y venderla cuando suba. Y también comprar activos como el franco suizo, que se descorrelaciona con la renta variable”. Además, lanza un aviso a aquellos que todavía hoy desconfían de que la sostenibilidad ha llegado para quedarse: “El plan de inversión verde puede ser tan grande como lo fue el Plan Marshall después de la Segunda Guerra Mundial”.

Ojo a EE.UU. y más Japón

Desde UBS Asset Management, “favorecemos a los beneficiarios habituales del ciclo inicial como las acciones value, las acciones no estadounidenses y las divisas de los mercados emergentes”, apunta Álvaro Cabeza, country head de UBS AM Iberia.

Para la gestora helvética, esta visión reflacionaria se enfrentará a más desafíos a medida que avance el año, “en particular si una retirada del apoyo fiscal reduce las perspectivas para 2022”. “Un fuerte aumento de la rentabilidad real de los Estados Unidos, si bien es coherente con el posicionamiento relativo procíclico, podría socavar las valoraciones de las principales acciones, dado su considerable peso en los sectores de acciones de largo plazo”, asevera Cabeza.

Misma disyuntiva tienen en la firma española Value Tree Wealth & Asset Management. Su departamento de gestión sigue pensando que “la renta variable sigue siendo el mejor activo para conseguir rendimientos razonables a medio plazo, a pesar de la volatilidad que podamos encontrar en ella”.

La agencia de valores continúa eligiendo compañías con fuertes balances, buena generación de caja y valoraciones razonables, pero “sin concentraciones llamativas y huyendo de sectores deep value o con capitalizaciones demasiado pequeñas”. Estos tres pilares de su inversión “probarán su eficacia si la ralentización económica se revela finalmente más patente de lo que los mercados y nosotros pensamos”, se sinceran.

Como es habitual en las principales casas de inversión, Value Tree sigue con el punto de mira puesto en los mercados asiáticos. Han entrado en compañías muy ligadas a tendencias potentes como educación, juego o tecnología. “La economía china ya está en niveles pre-Covid, pero hay otras economías fuertes, como la japonesa, que están ofreciendo buenas oportunidades”, destapan.

Diferencias con los 90

En una encuesta que ha realizado BNY Mellon Investment Management entre más de 100 gestores y analistas de las boutiques que están bajo su paraguas (Alcentra, Insight, Mellon, Newton y Walter Scott), se observa que un 30% considera que los valores tecnológicos están sobrevalorados, y son mayoría. La otra cara de la moneda es que el value empieza a ganar reconocimiento como parte de un cambio generalizado en el sentimiento del mercado y más de la mitad de sus expertos asegura que las acciones de este estilo están infravaloradas ahora mismo.

“Los modelos de negocio de las empresas que sobrevivan a la pandemia habrán demostrado que son resistentes. Podemos esperar que estas empresas crezcan de forma lenta pero robusta a medida que se afiance la recuperación económica”, avanzan los participantes de la encuesta.

Los inversores de más edad seguro que se acuerdan de lo que sucedió en la década de los 90. Desde que el mercado tocó fondo en la gran crisis financiera, allá por marzo de 2009, el Russell 1000 Growth Index ha superado al Russell 1000 Value Index en más de un 300% de forma acumulada. La brecha vista entre 2008-2019 ha sido, aproximadamente, la misma que en el período desde 1988 hasta 1999. Por aquel entonces, los gestores del estilo valor se ofuscaron enormemente y muchos tiraron la toalla, pero quienes persistieron acabaron dando frutos tras el estallido de la burbuja puntocom, y el value investing voló desde el 2001 en adelante, recuperando el terreno perdido y dando mucho más.

Francisco García Paramés. Europa Press

Aquí siempre lo recuerdan Francisco García Paramés (Cobas) y Álvaro Guzmán de Lázaro y Fernando Bernad (Azvalor), que en aquella época lo vivieron en Bestinver. Gestoras de este estilo han estado a la espera de que el mercado vuelva a repetir su patrón y, tras acumular fuertes pérdidas y verse obligados a hacer concesiones bajando comisiones en el caso de Paramés, en 2021 han empezado con buen pie.

Pero, esta vez, todo podría ser diferente y no hay que lanzar las campanas al vuelo. La gestora americana Polen Capital, uno de los socios de la red de iM Global Partner, echa un jarro de agua fría a los que esperan con ansia el regreso del value. En un informe al que ha tenido acceso Invertia, la firma cuestiona que vuelva a ocurrir lo mismo que en los 2000.

“La ratio precio/valor contable es uno de los parámetros clave que utiliza el FTSE Russell para definir sus índices de estilo crecimiento y valor. No obstante, cabría preguntarse hasta qué punto esta ratio resulta útil a la hora de conocer la situación de las empresas en la era digital. Estas compañías suelen depender en mayor medida del inmovilizado inmaterial (lo que conlleva de forma natural unas ratios P/B más elevadas) que muchas empresas tradicionales, que dependen más del inmovilizado material”.

Y prosigue el informe de Polen Capital: “Con este tipo de metodología, las empresas de corte digital con escasas necesidades de activos quedarán, por lo general, clasificadas en los índices de estilo crecimiento pese a que, a nuestro juicio, algunas de las empresas digitales más grandes del mundo cotizan actualmente a precios sumamente razonables en relación con su potencial de generación de beneficios futuros, en contraposición con su valor contable”.

¿Y si el value moderno, por tanto, fuera invertir en algunas de las FAANG cuando corrigen ligeramente? Por lo que parece, no todo va a ser blanco o negro.